- 投稿日:

-

2014.08.26

- カテゴリー:

-

住宅ローン相談

- コメント・トラックバック:

- コメントは受け付けていません

住宅ローンを借りると、「返済予定表(償還予定表)」が発行されます。 毎月の返済額(元金返済分、利息分)や、返済額の推移などについて、初回の返済分から最終回まで全て記載されています。 同様に、住宅ローンを借りる前の試算の段階でも、およその返済予定については確認することができます。

よくあるパターンですが、「退職後まで住宅ローンの返済が続く」というケースでは、退職金をあてにしなくてもいいように、(期間短縮型の)繰上げ返済をがんばって、なるべく早く完済しようね」というように「返済計画」を考える人も多いでしょう。 しかしながら、がんばろうと考えていた「繰上げ返済」も、なかなか思うように進められないこともよくあることです。 収入の伸びが期待通りではなかったのか、支出の伸びが予想以上だったのか、または両者ともなのか。 子どもがいる人の場合であれば、さらに、将来の教育費のための貯えも気になるので、どうしても「繰上げ返済」のことが後回しになってしまうこともあります。

さて、冒頭の話題に戻ります。 「住宅ローンの返済計画」ですが、金融機関から発行された「返済予定表」も「返済計画」のひとつです。 ただし、決められた借入条件で、決められた返済予定に沿って完済まで返済をしていくという、「初歩の予定表」です。 わが家のライフプランに基づいて、将来の家計の様子をしっかりと分析し、効率的に住宅ローンを返済していける「わが家だけの返済計画」を立てておくことが必要ですね。

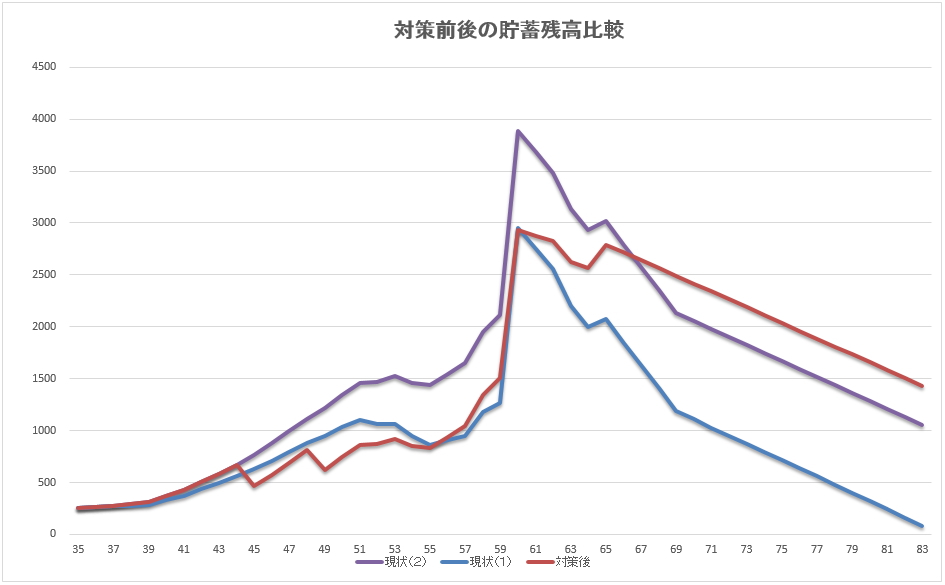

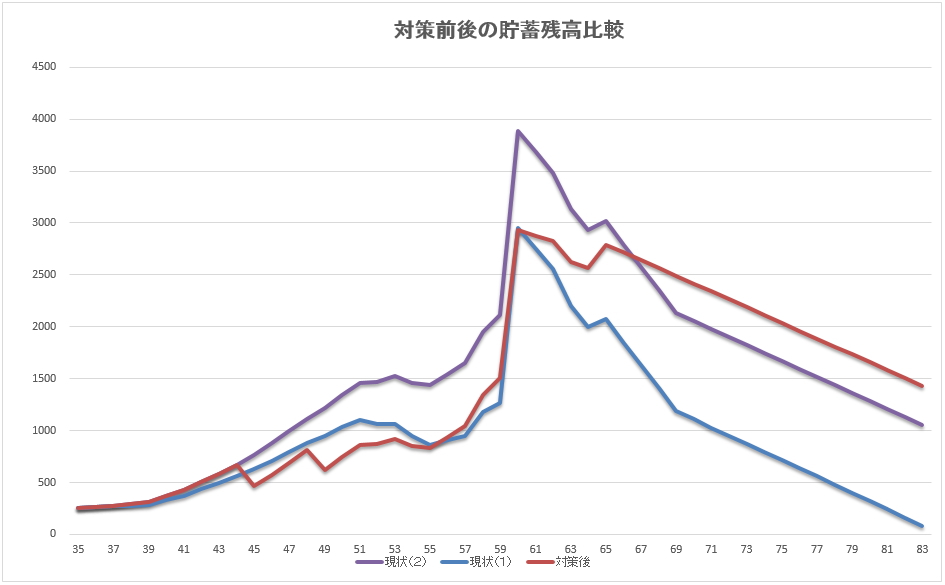

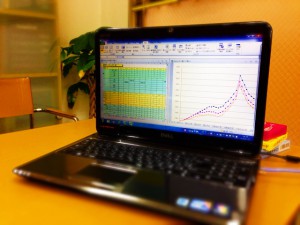

グラフは、家計の将来像を基にしながら、貯蓄残高の推移予測と、繰上げ返済等も含んだ住宅ローン返済計画をプランニングしている途中のものです。 家族が希望する生活を基本に、できるだけ安全に効率よく住宅ローンを返済していくためには、こうした長期の家計分析が必要です。

住宅ローンを借りる前、そもそも住宅購入を考えたときから、「わが家にとって安全な住宅ローン」について、将来の家計から逆算しながら考えることが大切です。 住宅ローンの返済計画が安全であるというだけではなく、返済計画の信頼性が高く、家族が希望するライフスタイルを実現しながらというところが大切ですから。 住宅ローンを返済するためだけに、生きているわけではありませんもんね。

住宅購入は、ライフプランニングのチャンス

- 投稿日:

-

2014.07.18

- カテゴリー:

-

ライフプラン

- コメント・トラックバック:

- コメントは受け付けていません

20代後半で結婚、すぐに子どもを授かり、家を買うために住宅ローンの頭金と諸費用に物件価格の30%を目標にせっせと貯める。 住宅ローンの完済は60歳の定年退職前、終身雇用と年功序列、仕事も安定し年収も着実に増える。 適度なインフレにより不動産価格も上昇し、住宅ローンの返済自体にはこれといった不安もない。 退職金を受け取ると同時に支給開始される、満額の老齢基礎年金と老齢厚生年金が老後の生活設計の基礎となり、預貯金を温存しながら完全リタイア後の生活を楽しんでいる。

とういのは、過去のはなし。(汗)

非婚化・晩婚化。 住宅ローンは頭金不要、超長期の借入も可能。 雇用の流動化が当たり前になり、退職金制度も大きく変化。 不動産価格の上昇が見込まれるのはごくごく一部の超高額物件。 老齢年金にいたっては、負担増と受給減が規定の路線。 例えば、「住宅ローンを借りる」という当たり前のことが、長期的な家計運営上のリスクを大きくしているのが現状です。 では、住宅ローンを借りて、家を買ってはいけないのか? ということではありません。 住宅ローンに限らず、長期的な家計管理についてしっかりとした準備が必要な時代になった。 日々の家計管理の積み重ねが、将来訪れる、老後の生活設計を大きく左右するということです。

「働き方」はもちろん、「生き方・暮らし方」についても多様な選択肢が可能な時代となりました。 昔からの固定観念や周りからの影響によって、お金に振り回されることがないように、「自分らしい暮らし」についてしっかりと考えておきたいものです。 ライフスタイルが多様化しているということは、価値観も多様化しているということ。 お金がたくさんあっても、すべてが手に入るわけではありません。 たくさんある選択肢のなかから、「わが家の価値観」と「家計の裏づけ」をもとに、「自分自身が本当に希望する」豊かで安心な暮らしを実現したいものです。 普段から特に意識しなくても、ライフプランについては考えていることは当然ですが、より深く、広く、長く、ライフプランについて考えることが必要な時代です。

ライフプラン相談が専門のファイナンシャルプランナー

- 投稿日:

-

2014.06.29

- カテゴリー:

-

ライフプラン相談

- コメント・トラックバック:

- コメントは受け付けていません

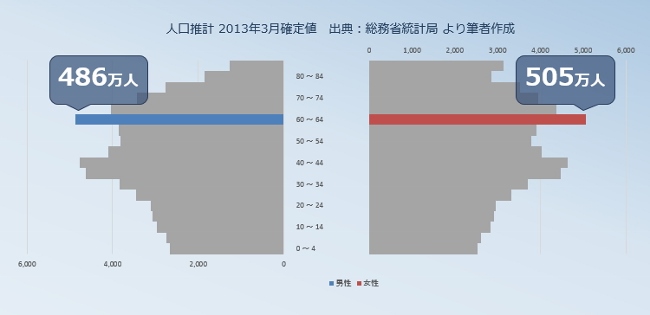

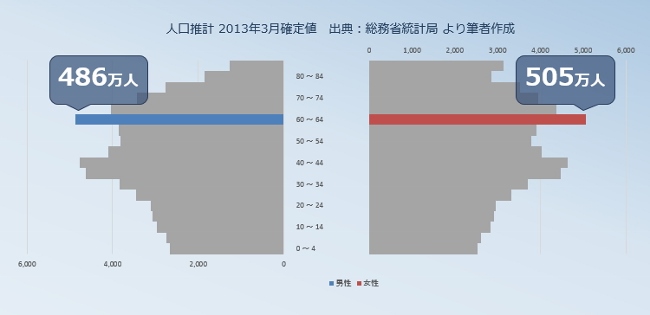

「壺型」になった、日本の人口ピラミッドです。 5歳階級別のデータでグラフを作っていますが、いわゆる「団塊の世代(色づけした部分)」がいよいよ60代です。 あと20年も経てば、今度は団塊ジュニアが60代を迎えるようになります。 その後は平均寿命も関係し、圧倒的シェアを占めた高齢者の人口も自然減、人口全体としても大きく減少していくことは容易に予測できます。

「いったい、どんな世の中になってしまうんだろう」というように、心配ばかりしていても仕方ありません。 よく言われているように、社会保険制度に対する不安は拭いきれませんが、年金制度がいきなり破綻したり、健康保険制度が崩壊したりということまで考える必要はないでしょう。 ただ、年金の支給開始年齢がさらに後退するとか、受給額が少なくなる、また健康保険や介護保険についても自費負担が増えていくことなどは考えておく必要はありそうですね。

「心配ばかりしていても仕方ない」というのは、「何もしなくてもいい」ということではありません。(笑)

定年制度が変わり、完全リタイアの時期が後にずれること自体が「悪」だと決めつけるわけにもいきませんし、ひとによっては「良」の部分もあるはずです。 いずれにしても、リタイア後の暮らしについて、アレもできない、コレもできないと考えるよりも、本当に実現したいことを見つけて準備するほうが楽しそうです。

ライフプラン相談では、将来の家計の様子を予測しながら、問題点を把握したり、解決策を考えていきます。 その際、大切なことは、将来希望するライフイベントをたくさんリストアップしたうえで、予算を考え、実現性やリスクから逆算して優先順位を絞り込んでいく「過程」です。

「本当はあきらめかけていたけど、実現できるならこんなことがしたい」ということって、自然と忘れてしまっていたりすることも多いんですよね。 「あきらめモード」で家計の将来を考えるのではなくて、「やりたいモード」に切り替えるだけでも効果はあります。 お金に振り回されるのではなく、お金をコントロールするイメージです。 これまでの人生を振り返り、徹底的にたな卸しをしてみると、あなた自身が「本当にやりたかったこと」が見つかるかもしれません。 やはり、ライフプランが「目的」、マネープランはライフプランを実現するための「手段」にすぎないのです。 ずっと先の夢や希望も大切ですが、まずは短すぎず遠すぎない、10年後、20年後に希望する生き方・暮らし方について具体的に考えてみませんか。

マネープランは、ライフプランから

- 投稿日:

-

2014.05.08

- カテゴリー:

-

ライフプラン

- コメント・トラックバック:

- コメントは受け付けていません

高年齢者雇用安定法の改正により、年金受給開始年齢まで働き続けることのできる環境整備が急務となっています。 年金支給開始年齢の段階的引き上げはすでに始まりましたが、最終的には60歳から65歳までの「空白の5年間」、つまり無収入・無年金の期間に備えたライフプラン・キャリアプランについて考え、準備することは大切なことになっています。 と、そんなところに気になるニュース……。

働き手「70歳まで」…新生産年齢人口に yahoo!JAPANニュース

「70歳まで働きなさい、年金の支給も70歳からにしますからねっ」ということでもなさそうですが、なんとなく、「ドキッ!」とする内容ですね。 もちろん労働人口の問題や、年金財政の問題など、人口減・超高齢社会の影響は多方面にわたり、簡単に解決できるようなものではありません。 今後の方向性がはっきりするまで時間もかかると思いますが、家計分野においても重要な課題であることは間違いありませんから、できれば早いうちから「老後の働き方」「老後の暮らし方」について少しずつでも考えておきたいところです。

60歳でいったん退職して、その後は継続雇用という場合でも、年収はそれまでの5割減くらいになることが多いようです。 現役時代と同じようなライフスタイルを維持するためにも家計の裏付けは必要ですから、「働き続けることができるなら有難い」という人は多いでしょう。 もちろん、働き続けることを希望する人ばかりでもなく、「スッパリ辞める」という選択肢もあります。 いずれにしても、60歳を目前にして、「本当は辛いけど、家計のためには働き続けるしかないか」と後ろ向きな状態で再スタートするよりも、早くから「老後のライフスタイル」としての「働き方」については考えておいたほうが良さそうですね。

家計に関しては、60歳以降も収入が安定して多いほうが暮らしにゆとりがあるのは当然です。 もちろん、「お金がすべて」ではありませんが、何をするにも「お金」(という表現じゃなければ予算とか、収支計画)は必要です。 平成24年度の簡易生命表によると、日本人の60歳時の平均余命は、男性で22.93年、女性で28.33年です。 健康に過ごすことも大切になってきますが、やりたいことを実現するには十分な時間がありそうですね。 家計分野においても、「経済的裏付け」を伴った「希望する生き方・暮らし方」を考えておきたいものですね。

生き方、暮らし方、働き方、すべてはライフプランから

- 投稿日:

-

2014.03.25

- カテゴリー:

-

住宅ローン相談

- コメント・トラックバック:

- コメントは受け付けていません

なかなか住まいの購入に踏み切れない……。 というケースで考えられるものとして、「安全に返済していける住宅ローンの金額なんだろうか」というのがあります。 そのため、固定金利か変動金利か、元利均等返済か元金均等返済か、少しでも条件の良い金融機関はどこだろうか、というようにいろいろと悩むことが多いものです。 もちろん、住宅ローンは「借金」ですから、金利は低いほうがいい、借入金額は少ないほうがいい、というのは当然としても、ピッタリくる物件にはなかなかお目にかかれないものです。

……というよりも、住まいに対する価値観について、別の視点からも一度考えてみることが必要な場合があります。 住宅ローンの返済期間は、30~35年と長期間にわたることが当たり前になっていますが、「それだけ長い間、果たして本当に返済していけるのだろうか……」という心配が拭えないケースもあります。 ただし、多くの場合、勤務先の経営環境が芳しくない、転職の可能性がある、健康状態が気になる、子どもが多い、というように心配すればキリがないことかもしれません。 そんなことを気にしていると、そもそも家なんて買えないということでもありませんが、購入する物件の価格帯を考えるときに、少し別の角度からも比較してみてはいかがでしょうか。

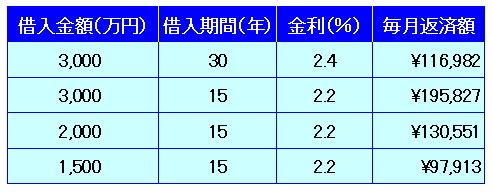

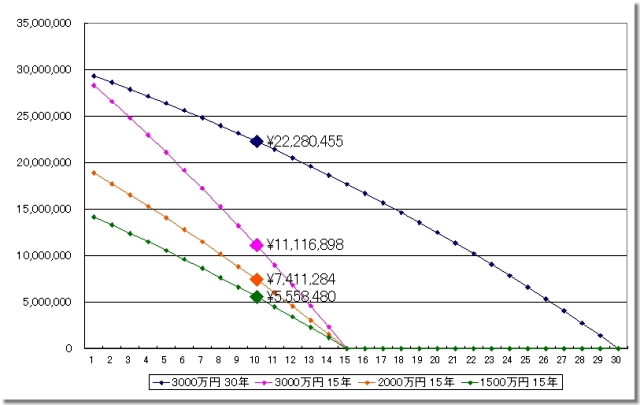

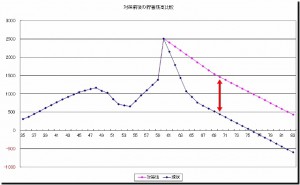

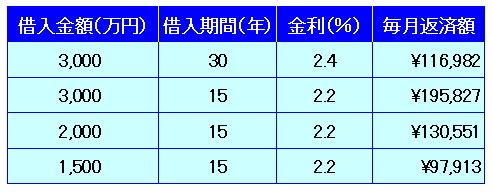

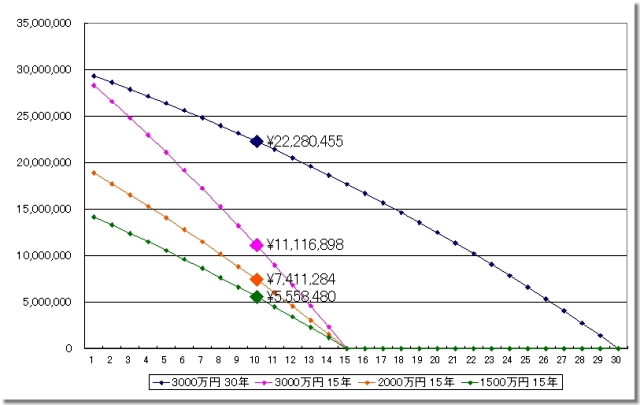

多少、強引なところもありますが、以下のような条件での比較です。 毎月の返済額(ボーナス併用なし)だけでなく、下のグラフの残高推移にも注目してみてください。

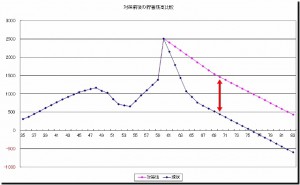

グラフの残高推移では、10年経過時の住宅ローン残高を記載しています。

借入金額と返済期間によって、毎月の返済額や残債の減り方が違ってくることは、考えてみれば当たり前ですし、表やグラフの結果についても容易に想像できる範囲ではないでしょうか。 しかしながら、購入する家の10年後の価値を考えたときはいかがでしょうか。 3千万円の住宅ローン、返済期間30年で購入した家の10年後の市場価格は?なんて、現実にはわかりませんが、返済期間が短い場合と比較してみると、住宅ローンの安全性という意味では、新しい発見になる人もいらっしゃると思います。 ただし、ムリをしてまで借入期間を短くしたり、無謀な繰り上げ返済になってはいけません。 あくまでも、住まい選びの考え方のひとつですよ。

また、返済期間が短くなることで変動金利を選びやすくなる場合もあります。 金利が低くなれば、当然ですが、今回の比較はもっと違ったものになります。 新築がダメで、中古物件がいいとかいう議論でもなく、もっと安い物件を探そうとかいうことでもなく、30~35年の返済期間がどうしても心配だという人は特に、購入する物件の将来価値と、住宅ローンの残高推移にも着目してみてはいかがでしょうか。 そうそう、賃貸vs購入という議論でもありません。(笑)

個人的には、中古物件がもっと流通するようになり、みんなが管理や修繕を早めにすることの価値を共有し、「長く大切に住まう」ことが当たり前になれば、住まいの選択肢がもっともっと広がっていいのにな……、と考えたりします。 将来、買い替え(住み替え)の可能性がある人も、「住まいの価値」って考えておきたいですよね。

もちろん、住宅購入にもライフプラン分析は効果的です

- 投稿日:

-

2014.03.07

- カテゴリー:

-

家計

- コメント・トラックバック:

- コメントは受け付けていません

いよいよ消費税増税の第一弾が来月(2014年4月)に迫ってきました。 昨年までは、住宅や自動車購入は消費税増税前か、後か……、という議論が多かったように思いますが、すでに3月にはいった今となっては、より現実的というか、誰にでも関係する話題が中心になってきているような気がします。

- 以前から買う予定にしていた高価なモノを、前倒しで購入する

- 買う予定にはしていなかったが、よく考えてみれば必要なのでこの機会に購入する

というような、「当たり前の行動」が、基本的なスタンスとしては正解ではないでしょうか。

- せっかくだから、なかなか購入に踏み切れなかったアレも…

- ついでだから、アレも買っちゃおうか…

というのは、便乗購入?のような感じですから、あとで後悔しなくてもいいようにしたいものです。 ま、「消費税増税が背中を押してくれてよかった」というのであればハッピーですが。(笑)

昨年10月の記事にも書きましたが……

これから買おうとしているモノが、「必要なモノ」なのか「欲しいモノ」かを考えるクセをつけておくことも大切です。 たまには「ムダ遣い」もストレス解消に効果を発揮することもあるかもしれませんが。(汗)

さて、大型家電や何かの記念に高価なモノを…、という予定もない人は、消費税増税を控えてどのようにすればいいのでしょうか。

「ささやかな抵抗として、日用品を買いだめしてやろう」

これも正解です。

買ったところでたいした金額にはならない。 ということもありますが、それ自体がムダになることではありませんし、それこそ「せめてもの抵抗」ということでいいのではないでしょうか。

人によりますが、買いだめしたために、かえって気持ちが大きくなって、普段よりも消費するペースが早くなってしまう……、というケースも考えられますが、それくらいはいいじゃないですか。 私の場合、アルコールがそのケースに該当しそうですが。(笑)

日頃から、家計のやり繰りがたいへんで、消費税の増税のインパクトが心配だという家計では、もう一度、家計全体を幅広く見直してみるきっかけになります。 わが家のライフスタイルを考えてみて、支出項目にメリハリをつけた家計管理を大切にしたいものですね。

家計の不安には、ライフプランを考えることから始める

- 投稿日:

-

2014.02.28

- カテゴリー:

-

住宅ローン相談

- コメント・トラックバック:

- コメントは受け付けていません

「住宅ローンの返済が重荷で、生活費を切りつめる日々」……、貯蓄はなかなか増えずに、たまるのはストレスばかり。 このように、住宅ローンの負担感から、「わが家には無謀な住宅ローンの金額だったかな」と考えてしまいがちですね。 しかし、生活が厳しいのは、住宅ローンが原因とばかりは言えません。

そもそも、無謀な住宅ローンとはいっても、月々の返済額で考えた場合に、住宅購入前に住んでいた賃貸住宅の家賃に比べて、1.5倍とか2倍の返済額になっているようなケースも少ないと思います。 家賃程度の返済額で購入できます……、というのもよく見かけますし、固定資産税やマンションの場合の管理費や修繕積立金の負担はありますが、それによって極端に住宅関連費全体がはね上がるわけでもありませんから。

住宅ローンに責任を押し付けていても仕方のないことで、そもそも住宅ローンの返済計画自体が甘かったというよりは、住宅ローン以外の支出についての予測が甘かったという側面もあります。 「住宅購入は人生でも最大級の買い物だ」というのは間違いではありませんが、月々の家計支出総額が仮に50万円で、その50万円のうち、住宅ローンの返済額が30万円とか40万円とかになる人はいないと思います。 つまり、住宅ローンの返済についての負担が大きいと感じる場合にも、「家計全体で考えた場合には、まだまだできることはある」と、再度、今後の返済計画や家計管理について検討する材料はあるということですね。

家族みんなで希望する「「わが家の暮らし」、つまりライフスタイルですが、収入の多寡にかかわらず、「手に入れたいもの」や「実現したいライフイベント」については、長期的な家計の裏付けをもとに優先順位を考えてみることも必要です。

一度購入した住宅を簡単に手放せるはずもありませんし、住宅ローンの借り換えなどでメリットがある場合などは確実に実行していくことなどは当然ですが、やるべきことはそれだけではありません。 もう一度、長期的な家計について俯瞰しながら、将来から逆算した「メリハリのある家計管理」を考えてみたいものです。

住宅ローンにもライフプランを

- 投稿日:

-

2014.02.27

- カテゴリー:

-

教育費相談

- コメント・トラックバック:

- コメントは受け付けていません

教育費に関するデータもたくさんあります。 詳細なデータではなくても、ざっくりとした印象として、例えば大学(私立文系)であれば4年間で約500万円くらいです。 もちろん、自宅通学でなければ、寮や下宿の費用も必要になりますね。 よく見かける文部科学省の調査(子どもの学習費調査)では、ここ数年、「公立減・私立増」という傾向もあるようです。 受験のために通うことになる塾の費用も気になりますよね。 私立小学校の受験であれば、目安としては、小学校4年生から6年生までの3年間で約100万円というところでしょうか。(最近はもう少し高騰している気がします)

教育費用の特徴としては、一時的に大きく支出するお金ではなく、卒業するまで継続して長期間にわたる支出になるというところです。 家計面で厳しくなったから途中で公立高校に変わるというように単純なものではないことは当然ですよね。 もちろん、そんな心配をしていれば受験なんてできませんし、そういう意味では住宅購入と似ているのかもしれません。 住宅ローンのようにお金を借りるということではありませんが、いざというときには奨学金や教育ローンということもありますし。

さて、そんな教育費用ですが、授業料のように学校に納めるお金にもいろいろとあります。 部活によっては遠征が多くて、強豪校であれば大きな大会に遠方まで出かけることもあります。 海外遠征ともなればさすがに費用もかさみます。 また、細かいところですが、子ども同士、保護者同士のお付き合いなんかも気になるところです。 あと、通学費も距離によってはバカになりませんよね。

中学から高校に関しては、私立のほうが教育費用がかかるというイメージが強いですが、公立だったとしても大学受験のための塾や予備校の費用を考えると、意外に変わらないという説もあります。 これは、具体的に学校の特徴にもよりますし、塾や予備校にいくらお金をかけるのかというように、個別事情によって大きく変わってくるところですね。

いろいろと考えていると悩ましい教育費の問題ですが、「教育費」の問題ということに加えて、「教育」に関する問題でもあると感じます。 つまり、わが家では「子どもの教育についてこう考える」というように瞬時に結論を見出せないというのも、問題を複雑にしているところかもしれませんね。 私自身、二人の子どもの大学進学を経験した親としては、「お金のこともそうだけど、難しい年頃の子どもとのコミュニケーションも、なかなか難しい」というとことも感じます。 子育てって難しいところもたくさんある、でも、それよりもっと楽しいことも多い。 「子育ては、親育て」とも言いますが、お金の問題については、早めにスッキリしておきたいですね。

教育費のご相談もライフプランラボへ

- 投稿日:

-

2014.02.24

- カテゴリー:

-

ライフプラン相談

- コメント・トラックバック:

- コメントは受け付けていません

住宅ローンの返済が退職後まで続くけど、退職金で返済するのは老後の生活にも心配だし。 それどころが、退職金をあてにしていいものかどうかもわからなくなってきたし、そういえば年金だってどうなるのやら……。

とにかく老後の準備が最優先、どんなお金が必要になるのか心配で心配で。 そのためには子どもの教育費も、家族の旅行などのイベントも、とにかくガマンガマン。

両親だって、なんとかやってきたんだし、ま、そんなに暗く考えなくてもなんとかなるだろう。

「住宅ローンの繰り上げ返済を確実にしていこうね」って考えていたけど、子どもの教育費がこんなにかかるなんて予想外で、なかなか貯蓄までまわらない。

将来のことを予測することは難しい時代かもしれませんし、「いろいろ、あっていい」とはいうものの、やはり家計には長期的な計画があったほうが安全ですね。

子どもがいる家庭であれば、子どもが小さい間の「貯める時期」と、子どもが成長する過程の「使う時期」、そして子どもが社会人になったあとの「再び、貯める時期」があります。 わが家の長期的な家計に存在する「貯める時期」と「使う時期」を把握して、具体的な準備しておくことが大切です。 貯めるばかりではなく、使うばかりでもなく、「使うために、貯める」……、ややこしいですね。(笑)

まずは、「いつ頃、どんなお金が必要になるのか」って、具体的に考えてみることから始めてみませんか? だまっていても、お金はどんどん出ていくだけです。 逆に、貯めるばかりで日々の生活が楽しくないようでも困りますが。 つまりは、わが家にとってちょいどいいバランスということでしょうか。 「こうしていれば、だいたいわが家は大丈夫」というところまで、家計の収支について把握できていますか?

お金についての考え方は、人それぞれです。 お金をどのように使うのか、わが家のライフスタイルを意識して大切にしたいですよね。 本当に手に入れたい「わが家の暮らし」を実現するために、「欲しいもの」と「必要なもの」について考えてみることも大切ですよ。

ライフプラン相談は、宝塚市のライフプランラボへ

- 投稿日:

-

2014.01.28

- カテゴリー:

-

ライフプラン相談

- コメント・トラックバック:

- コメントは受け付けていません

「豊かな老後の暮らしのためには、1億円が必要」というのを見かけることもあります。 「豊かな」という基準は人それぞれ違いますから、1億円でも足りないという人がいれば、5千万円で十分な人もいるわけですね。 では、たくさんあればそれにこしたことはない、というのはいかがでしょうか。 「あり過ぎて困る」というのは贅沢な悩みだ、という人も多いと思います。 それよりも、リタイア後の暮らしが始まって、10年、20年と経過するうちに、「やっぱり足りないよ」ということになった場合、それから挽回するのは難しいという現実のほうが問題なのかもしれません。 少し先まで見据えたうえで、できる範囲のなかで暮らしていく、という当たり前のことであれば、老後に限ったものではなく現役時代を通じていえることでしょうし。

「ないと大変だ」と考えるから大変なのであって……

とはいうものの、やはり不安だといえば不安だし……。(汗)

いっそのこと、「蓄えなんてなくてもいいや」となるとどうでしょうか。 そうです、リタイアしなければいいですよね、 「生涯現役」という生き方です。

「いやいや、いつまでも雇ってもらえるのかどうかさえ……」という発想ではなく、今では起業して第二の人生を……、という人も増えています。 趣味を生かして起業を、地域の人脈を生かしてコミュニティビジネスを……、もちろん、しっかりしたビジネスプランは必要ですが、「大もうけしてやろう」とか「一発当ててやろう」ということではありませんから、ぼちぼち食べていければそれでいいということです。 ……ということです、とはいっても簡単なことではありませんね。 いえ、わかっているのですが……。(汗)

私自身なんかの場合には自営業者ですから、定年退職もありませんし、仕事ができる限りはずっと続けているんだろうな、というイメージです。 ただし、できれば年齢とともに少しずつペースを落としながらというところだと考えています。 ただし、タイトルのように貯えなんて不要だとまでワイルドに考えているわけではありません。 人生にリスクはつきものですし、とにかく「健康」が大切だということですね。 保険は大切ですが、それだけですべてをカバーできるわけでもありませんし。 というように、いろいろと考えていると、「体が資本」というのはそのとおりで、「休肝日は?」と言われると、返す言葉がありません。(笑)

あれこれ書いてしまいましたが、結論は、「希望する暮らしは、自分でイメージしよう」ということです。 ずっと先の事だとしても、他人から決めてもらうことではありません。 いろいろな意見や考え方を集めたり参考にすることはあっても、最終的に「どんな暮らしを望むのか」ということは自分自身、夫婦、家族で決めることですよね。 たとえ「妄想」であったとしてもいいのです。 ライフプランはそこから始まります。

ライフプラン相談で、「人生設計」をお手伝いさせていただきます

« 前のページへ | 次のページへ »