- 投稿日:

-

2015.08.30

- カテゴリー:

-

ファイナンシャルコーチング、ライフプラン相談、老後資金相談

- コメント・トラックバック:

- コメントは受け付けていません

例えば、「リタイアメントプランニング」というと、「退職後の資産運用」みたいなイメージが強いかもしれません。 それでもやはり基本は「ライフプランニング」です。 リタイア後の家計分析も現役時代と同じように、「どんな暮らしを希望するのか」について考えることから始まります。

ライフプランニングの基本は、ライフイベント表を作るところから始まります。 ライフイベント表、つまり「やりたいこと」をたくさん書き出してリストにするわけですね。 私自身もそうでしたが、やりたいことがなかなか書き出せない……、ということもあります。 そこで、カードを使ってちょっとしたワークをした結果、やりたいとは思っていたけどなかなか行動に移せないでいた「やりたいこと」を、いくつか始めることができるようになりました。

ライフプランラボで体験できる、カードを使った「ワーク」には、いくつかのメニューがあります。 写真はメニューのひとつ「自分スタイル発見カード」ですが、「やりたいことリスト」を充実させるためには非常に効果的なワークです。 私も一緒にお手伝いをしていて、とても楽しい時間です。

長い老後の生活、お金や健康の不安を考えればキリがありませんが、やはりそれなりに準備は必要です。 たくさんある「やりたいこと」のなかから、自分自身にとって優先順位の高い「本当にやりたいこと」を発見し、確実に手に入れることが「豊かで安心な暮らし」につながるのではないでしょうか。

「お金がかかるから」「家族や友人の協力が」「時間がなかなか」といった制約をいったん白紙にしてみると、たくさんあった「やりたいこと」を思い出すことができます。

老後の生活設計なんて、まだまだ先のことで……、という人が多いのもわかります。 しかし、準備できる時間がたくさんあれば、それだけできることも増えるわけですね。

あなたは、「やりたいことリスト」にいくつ書き出せますか?

ライフプランラボの個人向けファイナンシャルコーチング

- 投稿日:

-

2014.12.30

- カテゴリー:

-

老後資金相談

- コメント・トラックバック:

- コメントは受け付けていません

老後の暮らしのために、いくらの貯蓄を準備しておけばよいのでしょうか? という不安があること自体、ムリもないことだと思います。 公的年金制度や超低金利など、考えてみれば不安材料しか見当たりませんから。(汗)

ただし、結論から書いてしまうと、「いくら必要なのかは、いくら使いたいかで決まる」ということです。

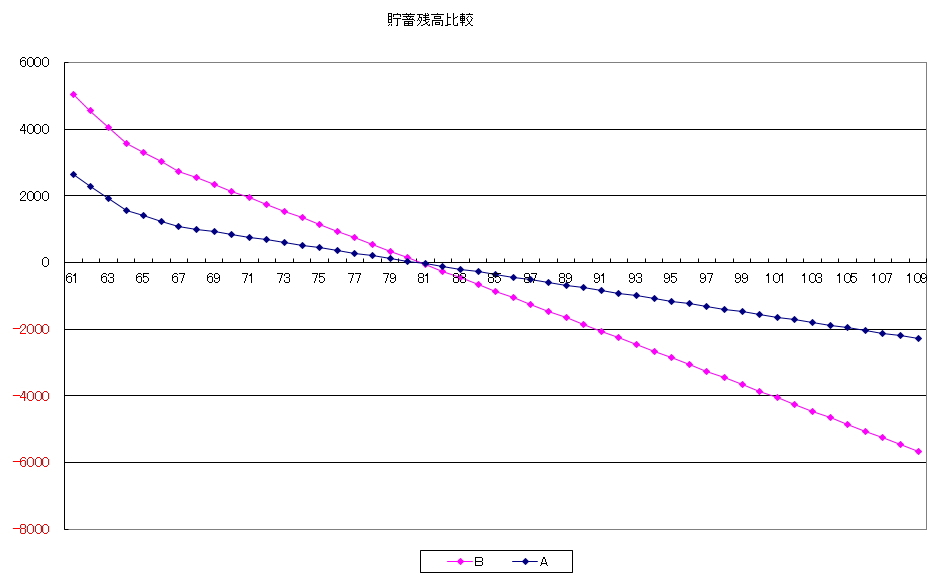

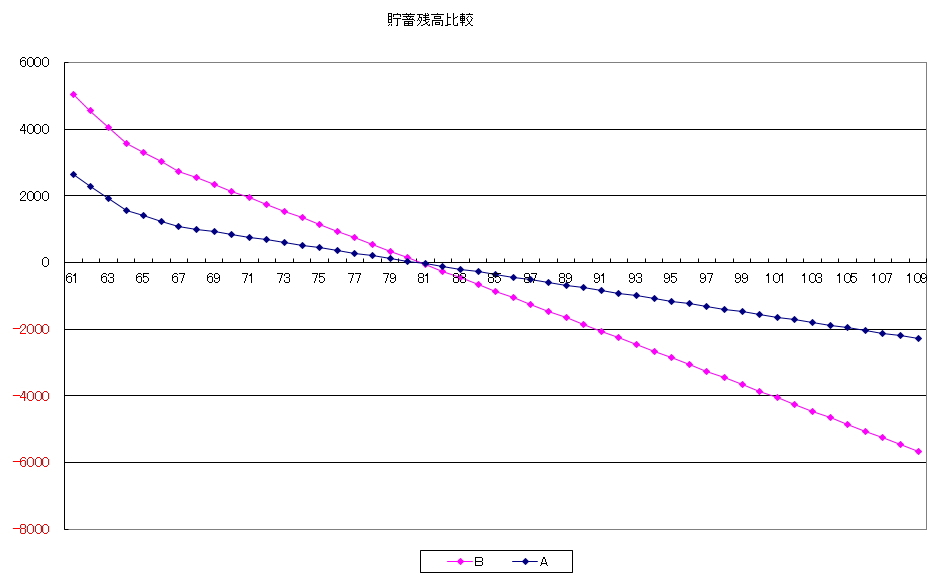

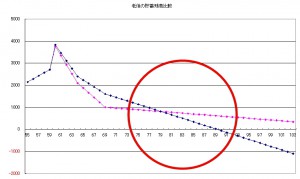

ちょっとお遊びというわけでもありませんが、貯蓄残高推移グラフを作ってみました。 60歳定年で完全リタイア、65歳以降は夫婦それぞれの年金収入のみという前提で、比較するために変更したところは……

(B)ピンクの折れ線グラフ

リタイア時の貯蓄残高は5,500万円で、以降の年間支出額は480万円(月々40万円)

(A)ブルーの折れ線グラフ

リタイア時の貯蓄残高は3,000万円で、以降の年間支出額は360万円(月々30万円)

どちらも81歳の時点で、同じように貯蓄残高は底を尽いてしまいます。 ま、そのようにグラフを作ったので当然の結果ですが。(笑)

実際には、貯蓄残高を気にしながら暮らしていきますから、貯蓄がゼロになるというのはあまり考えられませんね。 とは言うものの、生活水準はやはり年金収入を基本に、預貯金の残高を頼りにしながら決まっていきます。 貯蓄が潤沢にあっても、使えば減ります。 これも当たり前のことでしたね。

つまり、老後の準備を考えるのであれば、「どのような暮らしを希望するのか」というところから始めることが大切です。 もちろん、潤沢な預貯金があれば選択肢が増えることも当然です。 現役時代の暮らしも大切ですが、長い期間にわたる老後の暮らしについても考えておきたい。 医療や介護の備えはどのように考えればよいのか。 漠然と考えているだけでは、なかなか行動に結びつきません。 退職金制度や60歳以降の働き方にも大きな変化が現れています。 老後の暮らしや働き方、お金の不安については、ライフプランを考えるところから始めておきたいですね。

ライフプラン相談は、宝塚市のファイナンシャルプランナー ライフプランラボへ

- 投稿日:

-

2014.08.05

- カテゴリー:

-

老後資金相談

- コメント・トラックバック:

- コメントは受け付けていません

老後の生活設計のために、「お金」や「資産」を積み上げることは結果的に必要ですが、そのために、まずやるべきことは……

現役時代の収入には変動があります。 少しずつでも安定して増え続けるのであれば問題ありませんが、なかなかそうもいきません。 加えて、教育費に関する支出も、進路の変更などがあれば大きな変動要素にもなります。 「年間収支の予測」を大幅に見直す必要に迫られることも十分にあり得るということですね。 もちろん、自動車や大型家電、家具の買い替えや、住まいのリフォームなど、他にもいろいろと計画的に備えておきたい支出もあります。

では、リタイア後の家計収支はどうでしょうか。 年金受給が始まれば収入は一定(厳密には多少の変動はありますが)。 退職して厚生年金があり、夫婦でそれなりの年金受給額に恵まれた場合、基本的な生活費は年金額の範囲内でやり繰りをしながら、その他の臨時・一時的な支出については預貯金を取り崩すというイメージが近いのではないでしょうか。 現役時代から、老後の生活費を……と、堅実に準備するのはなかなか難しいものです。 まず最初に、「いったい、いくら必要になるんだ?」とあちこち調べてみても、あまりにも大きな金額で思考停止してしまいそうだからです。

ちょっと話しはそれますが……

先日、法事で親戚が集まったときのこと。 久しぶりに飲みながらいとこや叔父たちとあれこれ話していたのですが、「俺らが子どもの頃の60歳に比べて、今の60歳ってホントに若いよな~」という話題になりました。 同じように感じる人も、多いのではないでしょうか。

話しをもどします……。

平均寿命も延び、リタイア後の生活設計にも「体と心とお金の健康」を考えることが必要な時代です。 現役世代と同じか、それ以上に、ライフスタイルが多様化し、充実した老後の生活も人によってさまざまです。 さらに、医療や介護、終の棲家や終末期について考えることばかり取り上げられがちです。 もちろん、終活について考えることも必要ですが、まずは、どんな老後の暮らしを希望するのか、夢や希望について計画を立てることが順序としては先ではないでしょうか。

現役時代と同じく、長い老後の生活です。 充実した生活を送るためには、「本当に希望する暮らし」を実現するための準備が必要です。 お金や資産を積み上げるためには、本当に希望する暮らし、やりたい事について考えることから始めたいものです。 リタイアの準備には、たくさんの「夢」や「希望」を積み上げる。 必要な予算について考えるのは、それからで十分です。

老後の準備にも、ライフプランシミュレーションを

- 投稿日:

-

2013.12.08

- カテゴリー:

-

老後資金相談

- コメント・トラックバック:

- コメントは受け付けていません

NISA(少額投資非課税制度)の登場で、リタイア後に資産運用のスタートをと考えている人も多いのではないでしょうか。 いろいろとメリットのある投資優遇制度ですが、ここでは制度のメリットやデメリットではなく、老後の資産運用について、最も基本的なことについて書いてみたいと思います。

リタイア後ということですから、給与収入など現役時代の収入に代わって、年金収入が普段の生活の支えになります。 支出については住宅ローンや教育費という大きな負担がなくなり、家計の年間収支は安定したものになっているはずです。 つまり、今後の生活設計について家計の裏付けとしては予測しやすい期間になってきます。

(公的年金の将来や、看護、介護等の不安については、また別の視点になります)

NISAは少額投資の優遇制度ですから、投資経験の少ない人が資産運用を始めるには良いきっかけになるかもしれません。 最初は少額で、少しずつ勉強や情報収集をして、経験を積みながら……、というイメージですね。

さて、そんな投資初心者の資産運用ですが、リタイア後に限らず、リスクについてどのように考えておくかということが大切になってくることは当然です。 少し堅苦しい言葉で表現すると、「リスク許容度」をきちんと測定しておくということです。 家計ごとに、お金の面だけでなく性格なんかも含めて、どの程度のリスクに精神的負担なく耐えることができるのかという考え方です。

(リスクというのは、損失というイメージが強いと思いますが、思ってもみなかった利益を指す場合もあって、なかなか難しい言葉です。ちょっとややこしくなるので、リスクについては「損失」のイメージで書きすすめます)

つまり、わが家の場合、どの程度の損失額まで耐えることができるのか、具体的に考えておくことが必要です。 耐えられる損失の額を常に意識しながら、逆算して投資金額や投資対象を選ぶという考え方が大切になってきます。

ようやく今回の本題……

投資や資産運用を考える場合、「リスク許容度」をしっかりと分析するためには中長期的な家計分析が必要です。 つまり、ライフプランに基づく「家計のキャッシュフロー分析」です。 長い老後の生活ですが、どのようなイベントを希望し、どのような暮らし方、住まい方はもちろん、看護や介護といったことまで含めて具体的に考えてみること。

希望する老後のライフスタイルを実現し、維持していくために必要な家計の裏付けをしっかりと検証してはじめて、資産運用の基本方針も決めることができます。 投資スタイルがライフスタイルに優先することってありませんから。

老後の資金計画にも、ライフプランを

- 投稿日:

-

2013.11.11

- カテゴリー:

-

老後資金相談

- コメント・トラックバック:

- コメントは受け付けていません

老後の生活設計では、家計の年間収支、特に収入面の変動幅が少なくなるという特徴があります。 つまり、預貯金を中心とした資産と支出をコントロールすることが現役時代よりもシンプルになるということですね。 ただし、老後の医療や介護、住まいといった部分では不安要素もあります。 個人の価値観やライフスタイルに影響を受けやすいという意味では、やはりライフプランを立てることが大切になってきます。

老後といっても、まだまだ健康で活動的な人が多いですから、その気になれば資産運用をスタートすることも可能です。 資産運用を考える場合に、最初に考えるべき最大のテーマは「リスク許容度」です。 希望する老後のライフイベントやライフスタイルを守るために、どの程度のリスクまで許容できるのか、具体的に判定しておくことが必要です。 そのためにも、自身の暮らし方について、いろいろな選択肢を元にしてもう一度考えてみたいですね。

資産運用にも、目標とするリターンを設定することが大切です。 許容できるリスクの範囲内で、どれくらいのリターンを目指すのか、そして、その結果が自身が希望するライフスタイルを実現できることはもちろん、ストレスにならないように配慮することが大切です。

大切なのは資産運用をすることではなく、ライフプランの実現です。

資産運用といっても、保守的なものから、積極的なものまでたくさんの方法があります。 まずは自分自身の運用方針をしっかりと定めるところから始めるべきですが、その場合に大切なことがライフプランをしっかりと立てることです。

老後の暮らしは多様化していて、これからもますます選択肢は増えていきます。何が「ごく当たり前の老後」や「普通の暮らし」なのか、わからなくなる時代になるのかもしれません。 精神的な安定や、ゆとりある家計の裏付けは大切です。 希望する日々の暮らし方から、逆算する家計管理の考え方は、現役時代もリタイア後も同じく大切なことです。

老後の資産運用やリタイアメントプランニングも、ライフプラン分析から始めます

- 投稿日:

-

2013.06.29

- カテゴリー:

-

老後資金相談

- コメント・トラックバック:

- コメントは受け付けていません

将来、希望する「生き方」「暮らし方」って、年齢を重ねるにつれて自然と選択肢を狭めているように感じませんか? もう少し、ストレートな表現をすれば、「考えるよりも前に、簡単にあきらめていないか」ということです。 住まいのこと、医療や介護のことなど、不確定な要素がたくさんあり、お金を使うことに消極的になってしまうことも多いでしょう。 もしかしたら、不景気で収入が減るなか、大きな住宅ローンを抱えて頑張っている子どものことが心配で仕方ないという人もいるかもしれません。

心配だ、心配だ、と繰り返してしまう原因のひとつには、情報洪水が考えられます。 「これだけかかる老後の生活費」「公的年金は、やっぱり危ない」というような話題について目にしない日はありませんし、高齢化にともなう健康面や住まいの不安も大きいものがあります。 そうした場合には、老後のライフスタイルについて具体的に考えることで、漠然とした不安も軽くなることが多いです。

現役世代と同じように、老後の暮らしについても長期的な家計の様子を探ることで、具体的な暮らしの「目安」を見つけることができます。 冒頭に書いたように、最初から希望する暮らしをあきらめるのではなく、いろいろなライフイベントについて候補をたくさん挙げ、家計の裏付けをとおして優先順位を考えながら、実現できそうな選択肢をできるだけ多く確保しておきたいものですね。

グラフは、ライフプランシミュレーションから作成した、貯蓄残高の推移予測グラフですが、リタイア後の生活設計にも役立ちます。 長い老後の生活、確保しておきたい預貯金や財産の額は、その人の考え方や家族構成はもちろん、どんな老後の生活を希望するのかによって大きく変わります。 まずは、自身がどんな「生き方・暮らし方」を望むのかを考えるところから始めることが大切です。 溢れる情報の中から、必要な情報を選ぶのはそのあとです。 もちろん、資産運用もひとつの手段ですが、その方法やリスク許容度を測るためにも、目的をはっきりとさせることが最初に必要なことですから。

老後の暮らしを豊かなものにするためにも、ライフプランラボにご相談ください