- 投稿日:

-

2014.03.25

- カテゴリー:

-

住宅ローン相談

- コメント・トラックバック:

- コメントは受け付けていません

なかなか住まいの購入に踏み切れない……。 というケースで考えられるものとして、「安全に返済していける住宅ローンの金額なんだろうか」というのがあります。 そのため、固定金利か変動金利か、元利均等返済か元金均等返済か、少しでも条件の良い金融機関はどこだろうか、というようにいろいろと悩むことが多いものです。 もちろん、住宅ローンは「借金」ですから、金利は低いほうがいい、借入金額は少ないほうがいい、というのは当然としても、ピッタリくる物件にはなかなかお目にかかれないものです。

……というよりも、住まいに対する価値観について、別の視点からも一度考えてみることが必要な場合があります。 住宅ローンの返済期間は、30~35年と長期間にわたることが当たり前になっていますが、「それだけ長い間、果たして本当に返済していけるのだろうか……」という心配が拭えないケースもあります。 ただし、多くの場合、勤務先の経営環境が芳しくない、転職の可能性がある、健康状態が気になる、子どもが多い、というように心配すればキリがないことかもしれません。 そんなことを気にしていると、そもそも家なんて買えないということでもありませんが、購入する物件の価格帯を考えるときに、少し別の角度からも比較してみてはいかがでしょうか。

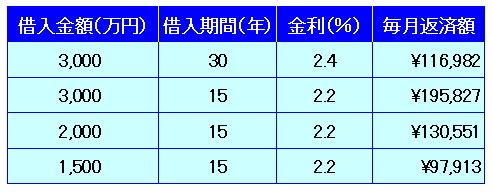

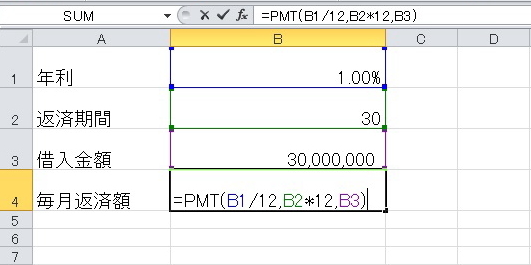

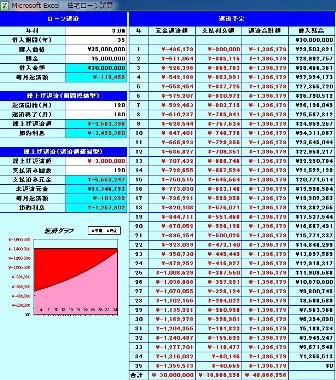

多少、強引なところもありますが、以下のような条件での比較です。 毎月の返済額(ボーナス併用なし)だけでなく、下のグラフの残高推移にも注目してみてください。

グラフの残高推移では、10年経過時の住宅ローン残高を記載しています。

借入金額と返済期間によって、毎月の返済額や残債の減り方が違ってくることは、考えてみれば当たり前ですし、表やグラフの結果についても容易に想像できる範囲ではないでしょうか。 しかしながら、購入する家の10年後の価値を考えたときはいかがでしょうか。 3千万円の住宅ローン、返済期間30年で購入した家の10年後の市場価格は?なんて、現実にはわかりませんが、返済期間が短い場合と比較してみると、住宅ローンの安全性という意味では、新しい発見になる人もいらっしゃると思います。 ただし、ムリをしてまで借入期間を短くしたり、無謀な繰り上げ返済になってはいけません。 あくまでも、住まい選びの考え方のひとつですよ。

また、返済期間が短くなることで変動金利を選びやすくなる場合もあります。 金利が低くなれば、当然ですが、今回の比較はもっと違ったものになります。 新築がダメで、中古物件がいいとかいう議論でもなく、もっと安い物件を探そうとかいうことでもなく、30~35年の返済期間がどうしても心配だという人は特に、購入する物件の将来価値と、住宅ローンの残高推移にも着目してみてはいかがでしょうか。 そうそう、賃貸vs購入という議論でもありません。(笑)

個人的には、中古物件がもっと流通するようになり、みんなが管理や修繕を早めにすることの価値を共有し、「長く大切に住まう」ことが当たり前になれば、住まいの選択肢がもっともっと広がっていいのにな……、と考えたりします。 将来、買い替え(住み替え)の可能性がある人も、「住まいの価値」って考えておきたいですよね。

もちろん、住宅購入にもライフプラン分析は効果的です

- 投稿日:

-

2014.01.30

- カテゴリー:

-

住宅ローン相談

- コメント・トラックバック:

- コメントは受け付けていません

「そろそろ、家を買おうかな……」というときには、住宅ローンについて簡単に「目安」を知りたくなるところです。 前回は、月々の返済額がどれくらいになるのかExcelで簡単に試算する方法について説明しました。

Excelで住宅ローンの返済額を試算してみる

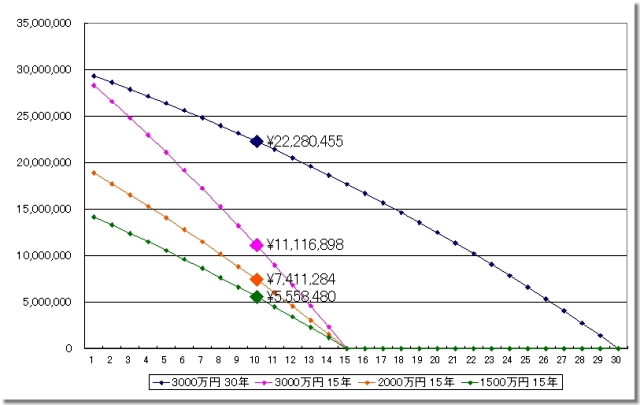

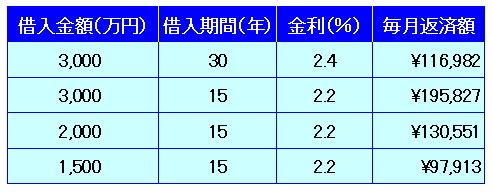

今回は、月々の返済可能な金額から、借入金額を逆算する場合です。 もちろん、これもExcelで簡単にできちゃいます。 新聞の折込やポストに入っている不動産の広告には、住宅ローンの返済額が表示されていることも多いのですが、たいての場合は1種類だけです。 金利や返済期間が変わったら、実際にはどうなるのかって、やはり知っておきたいですよね。

たった、これだけです。(笑)

借入金利、返済期間、毎月の返済可能額を入力する空欄のセルを用意したら、あとは、借入可能額を表示するセルに関数を入力するだけです。 入力する関数は……

=PV(B1/12,B2*12,B3)

毎月の返済額をこれくらいの範囲で考えたいな……、という場合に、借り入れる金利や返済期間によって住宅ローンの借入金額がどのように影響を受けるのか、瞬時に試算ができますから便利ですよ。

ここで説明している「借入可能金額」というのは、金利と返済期間の条件によって、希望する月々の返済額から借入金額を単純に試算しているだけです。 つまり、「実際に銀行からの融資が受けられる」という意味の「借入可能金額」とは違いますからね。

ある程度の「目安」を知ってから、物件選びを始めたほうが効率的です。 もちろん、「この物件にホレた!」という場合にはそうもいかないこともありますが。

いずれにしても、「住宅ローンを○千万円借りたら、返済額は月々どれくらい?」「住宅ローンの返済額が月々○○万円くらいなら、いくら借りられる?」というのは、Excelで簡単に試算できますから、興味のある人はチャレンジしてみてくださいね。

ライフプランラボの住宅ローン相談はこちら

- 投稿日:

-

2014.01.25

- カテゴリー:

-

住宅ローン相談

- コメント・トラックバック:

- コメントは受け付けていません

「そろそろ、家を買おうか……」という場合に、まずは気になるのが住宅ローンの返済額ですね。 借入金額、返済期間、金利の条件で、毎月の返済額がいくらくらいになるのか? 物件の価格帯を比較しながら、実際の金利や返済期間で返済額の目安を前もって見ておきたいという人も多いと思います。

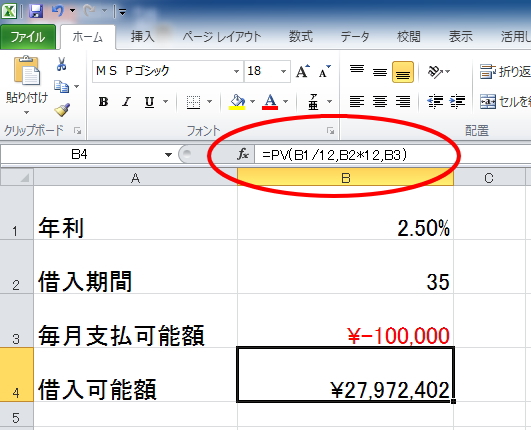

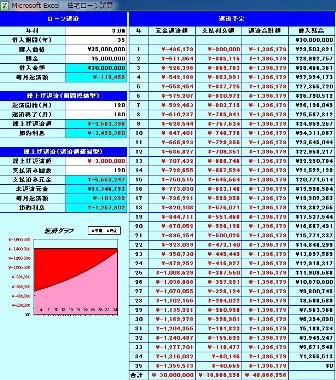

私の場合、仕事で住宅ローンの試算をするときには状況に応じて、Excel、住宅ローン電卓(金融電卓とか関数電卓)、住宅ローン専門のソフト、というように使い分けています。 最近はスマホやタブレットのアプリでも便利なものがあります。 住宅ローン電卓は細かい計算も簡単にできるので便利ですし、Excelは対面の相談で住宅ローンの特徴や仕組みについてご説明をしたいときなどは重宝しています。

最初はExcelで簡易試算をしながら、細かい試算はその都度、住宅ローン電卓で……、というようなイメージです。 最終的なプランニンングでは、繰上げ返済なども考慮するので専門の住宅ローンソフトを使いますが、これはいろいろと家計分析の結果に合わせて試算するためと、ご相談者に提案書の形式でできるだけわかりやすく見ていただくためのものです。

実際に私が使っているExcelの住宅ローン試算表は、こんなイメージです。 全期間固定金利、年間返済額(返済予定表)、ボーナス併用なし、の計算しかできませんが、将来の金利変動や、繰り上げ返済などもざっくりと試算できるようになっているので、たいていのことには間に合います。

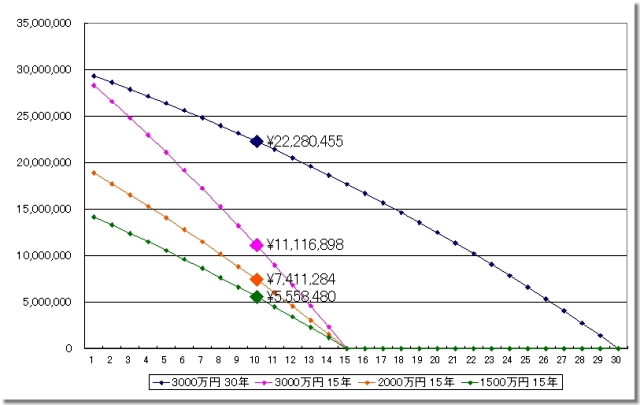

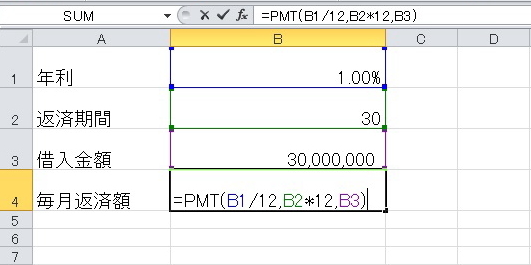

冒頭にも書きましたが、「これから家を……」という場合には、まず最初に「月々の返済額がどれくらいになるのか」が気になるところだと思います。 新聞の折り込みに入っていたチラシで物件価格を見たり、銀行のホームページで住宅ローンの金利を見たりすることは多いと思います。 3千万円の借入れで、金利が1%、返済期間が30年だと、毎月の返済額はいくらくらいだろう? え~っと、3千5百万円だとすると? 返済期間が35年だと? というように、返済額の目安についていろいろな条件で知りたいですよね。

そんなときには、Excelで簡単な試算表を作っておくと便利ですよ。

たった、これだけです。(笑)

借入金利、返済期間、借入金額を入力する空欄のセルと、毎月返済額を表示するセルに関数を入力するだけです。 私もExcelの関数とか詳しいわけではありませんが、見よう見まねですぐにできます。 毎月返済額を表示するセルには……

=PMT(B1/12,B2*12,B3)

と入力します。 もちろん、B1、B2、B3のセルは図のように配置しているからで、関数の書式としては……

=PMT(利率,期間,現在価値)

となりますが、セルの書式とかはお好みで表示するようにしてみてくださいね。

私は、この図のように頭金を入れるようにしていますが、実際にはなくても同じです。 作ってみると、瞬時に結果が出るので便利です。 もちろん、希望する物件がだいたい決まってきたような場合には、仲介業者さんや銀行で、詳しい住宅ローンの試算表を何パターンも作ってもらってくださいね。

住宅ローン相談にもいろいろとあります

- 投稿日:

-

2013.10.14

- カテゴリー:

-

住宅ローン相談

- コメント・トラックバック:

- コメントは受け付けていません

平成25年10月1日、政府は消費税率(国・地方)について、平成26年4月1日から8%に引き上げることを決定しました。消費税の増税前には、高額商品を中心とした「駆け込み需要」が予想されます。逆に、増税後には反動による景気の落ち込みも考えられます。そこで景気への影響が強い住宅については、「住宅ローン控除」のさらなる拡充が決まっていますし、新しく「すまい給付金」が閣議決定されました。

さっそく、消費税増税による住宅購入への影響ということで、増税前と増税後のどちらで買うのが「損か得か」という情報が増えています。もちろん、これから住宅を買おうという人にとっては気になる話題ですが、「増税後に買うほうがトク!」というタイトルの情報を見かけることが多いと感じているのは私だけではないと思います。

増税前後の消費税だけでなく、住宅ローン減税の影響、そしてすまい給付金と比較する対象が多いこともありますが、特に住宅ローン減税については、住宅ローンの借入額はもちろん、返済方法、収入や家族構成によっても減税額が違ってきますから、なかなかわかりにくいところです。

まずは、住宅ローン減税とすまい給付金についての基本的な知識を得るという意味で、国土交通省が開設した「すまい給付金」のサイトが便利です。

すまい給付金事務局ホームページへ

制度内容については、「消費税の引き上げ」「住宅ローン減税」「すまい給付金」と、それぞれについてわかりやすく解説してありますので、興味のある人は参考にしてみてはいかがでしょうか。

住宅ローン減税の拡充は、現在の制度と比べてみると大きなものになっています。ただし、最大限の恩恵を受けようと思うと、住宅ローンの借入金額はとても大きな金額である必要がありますし、当然ながら収入も多い人が対象になってきます。私の実感としては、住宅ローンの利用額としては2千万円~3千万円くらいの範囲の人が多いように思いますので、実際の減税額も具体的な購入計画と合わせて考える必要があります。

今回の、「家を買うのは消費税の増税前?増税後?」という記事タイトルですが、結論は「ケースバイケース」という誰も期待していないものになってしまいます。(汗)

「一般的なケース」←(一般的というのが、すでにわかり辛い)ということで強引に書いてみると、住宅ローンの借入金額がそれほど多くない人は増税前、借入金額が多い人は増税後が有利ということになります。ただし、これまた「一般的なケース」では、今回の(新)住宅ローン減税と住まい給付金については、消費税増税による影響を考慮して決定されたのですが、そういう意味では、「よくできているな~」というのが素直な感想です。

つまり、消費税導入による影響を緩和することが目的ですが、増税前後でいろいろと比較していても驚くほど大きな金額になることは少ないという結果になります。大きな金額といっても「一般的」なという意味で、住宅そのものの金額に比べればというくらいのことで、「大きい金額」と感じる人もいるかもしれませんが。(笑)

「ちょうど、家を探していた」という人にとってはとても気になる話題ですが、大きな買い物ですから、「突然思い立って、消費税増税前になんとか」と行動する人もそれほど多いようには感じません。ただし、今回の増税で住宅購入について考えるきっかけになることは多いかもしれませんね。大きな買い物であると同時に、何十年も付き合うことになる「住まい」ですから、「これだ!」という物件に出会うチャンスを生かすことも大切です。ほとんど決めていた住宅購入を増税後まで先送りにして、欲しい物件がなくなってしまったり、結果的に家賃負担が増えてしまったりということもあるかもしれません。「損得」を考えることも必要ですが、「損得」だけでもいけないんですね。

ライフプランラボの住宅ローン相談

- 投稿日:

-

2013.03.03

- カテゴリー:

-

ハッピーエンディング

- コメント・トラックバック:

- コメントは受け付けていません

「老後の一人暮らしに、部屋を貸してくれる大家さんがいない」という時代にも変化が現れているようですが、これも超高齢社会を見据えた大きな流れでしょうか。 高齢者専用賃貸住宅はあっという間に増えたように感じますし、高齢者支援サービス付きの住居の形態も増えています。 資産に余裕のある健常者のなかには、仲の良いグループ数人で同じ分譲マンションの居室をそれぞれが購入して、適度な距離感で小さなコミュニティを形成しているケースもあるようです。 そして最近は、若い世代から注目を浴びている「シェアハウス」も、高齢者の住まい方のひとつとして認知されているようです。

<セカンドライフ>シニアにも人気 シェアハウス 東京新聞 TOKYO Web

高齢者のひとり暮らしと言っても、そこにはいろいろな背景があることでしょうし、単純に、「仲良しグループ」が集まればそれでハッピーな暮らしというわけでもないように思います。

ひとりぼっちはイヤだけど、プライベートも大切にしたい。

一緒に暮らすなら、全てをさらけ出して本当の家族のように。

ひとりでも、十分に楽しんで暮らせる。

困ったときだけ、少し頼れる友人がいればいい。

ライフスタイルや価値観が多様化しているのは高齢者も同じでしょう。 住まい方の選択肢が増えることは良いことですし、「できるだけ自分のことは自分で」という考え方には共感できます。 シェアハウスの場合は、健常者向けのグループホームのようなイメージでしょうか。 いずれにしても長く続く老後の生活、住まい方はもちろん、暮らし方全般については、自分自身に合ったライフスタイルを実現できる方法を、じっくりと探してみたいものですね。

- 投稿日:

-

2012.12.13

- カテゴリー:

-

ライフプラン

- コメント・トラックバック:

- コメントは受け付けていません

何かと慌しい年の瀬を迎えますが、「新年は新しい住まいで」と、年内に引越しの準備している人も多いのではないでしょうか。 住まいを選ぶ際、重要なポイントになるもののひとつに、勤務先への交通手段があります。 東京都心部へは「通勤地獄」と称されるようなストレスを強いられますが、「混雑度」「運行本数」「終電時間」という指標を使ったランキングが発表されました。

東京都心へ通勤しやすい路線は? (ITM 「Business Media 誠」の記事へ)

私も過去に7年間ほど埼玉県に住んでいたことがあって、埼玉県内(乗車時間20分)、埼玉⇔東京千代田区(乗車時間50分)、という電車通勤を経験しましたが、今となっては正直なところ、あの頃には戻りたくありません。(汗)

住まい選びは、立地・周辺環境などの条件を絞り、だいたいの価格帯を調べることから始める場合もあると思いますが、通勤手段と所要時間を重視する人も多いのではないでしょうか。 もちろん、人それぞれの価値観は違うので、周辺の自然環境、生活の利便性、イメージやステイタス、実家との距離など、優先したいポイントもいろいろとあります。 今回は、「子育て世帯の住まい選び」という観点から、私自身の経験も踏まえ、「考え方のひとつ」として、簡単に書いてみたいと思います。

子どもがいる、子どもをもつことを考えている、という世帯であれば、住まいを購入するときに、教育環境を立地条件のポイントに加えることは多いでしょう。 不動産屋さんのチラシに、「人気の○○小学校区」「○○中学校区」と記載されていることからも、重要な情報であることは間違いありません。 そうはいっても、全く知らない土地であれば、それだけの情報で選ぶのは勇気がいるものです。 「子育てしやすい環境」というポイントも住まい選びの条件に加えたいところですが、「住んでみなければわからない」というところも多いので、購入前の賃貸住居選びの時点から「購入計画」が始まっていると考えたいですね。

子どもの数が少なくなっているということもあり、「地域全体で子育てをしよう」という取り組みは全国に広がっています。 まちづくり活動のなかでも、地域住民が主体となった「安心・安全なまちづくり」のひとつとして、「子どもを見守ろう」という活動は増えていますね。 また、自治会や子ども会といった組織の活動もそうですが、地域全体で子育てを考えようということに積極的な環境かどうかというのは、実際に近くに住んでみないとわからない部分です。 そんななかで、「ママ友」の情報網はとても発達しています。 賃貸暮らしの地域が、いずれ住まいを購入したい場所に近ければ、それだけ有力な情報がクチコミで集まりますので、長期的な目線で時間的余裕を確保した購入計画が望ましいですね。

もちろん、「資金計画」も重要なテーマですから、いずれにしても住まい選びには十分な時間をかけたいものです。