- 投稿日:

-

2014.08.04

- カテゴリー:

-

住宅ローン相談

- コメント・トラックバック:

- コメントは受け付けていません

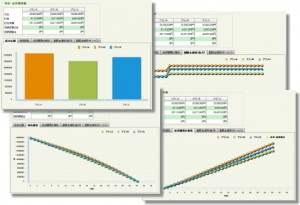

先日、住宅ローンのご相談で、提携ローン(変動金利)の借入金利が0.775%というケースがありました。 もちろん、借りる側にとっては非常に魅力的な条件です。 ここでは、実際の試算結果ではありませんが、Excelで繰上げ返済の簡易試算をしてみた結果を、節約できる利息相当金額で比較してみます。

借入金額は3,000万円、借入期間 35年です。 5年後に約300万円を繰上げ返済(期間短縮型)をした場合の簡易試算です。(便宜上、変動金利タイプの金利は変わらない前提です)

【変動金利0.775%の節約利息】 約74万円

【全期間固定金利2.5%の節約利息】 約300万円

当然、予想されたことですが、金利の低い変動金利の場合、固定金利よりも繰上げ返済のメリットは大幅に少ない結果となりました。 もちろん、この結果をふまえて、「金利は高いけど、全期間固定金利にしよう」とか、「無理に繰上げ返済をしなくてもいいか」ということではありません。

低い金利で借りている間に、「繰上げ返済できる資金があれば運用してみよう」とか、「住宅ローン減税があるからしばらく繰上げ返済はしないでおこう」というような「思惑」が頭に浮かぶ人もいるでしょうね。 もちろん、そうした前提でいろいろと試算してみることは可能ですが、基本的なスタンスとしては、「住宅ローンの借入元金は早く減らす」というシンプル思考でいいと思います。 いや、「いいと思います」レベルではなく、「可能な限り、早く減らすべき」です。 長期的な家計運営にはさまざまな潜在的リスクがあります。 どのようなリスクが発生するかはわかりませんし、特に何事も起こらないないこともあるでしょう。 しかし、節約できた利息相当分で「損」をすることはありません。 少ないメリットであっても、そうした積み重ねが「老後のゆとり」につながることも間違いありませんから。

上記のような比較をすると、メリットが少ないと感じてしまいますが、多い少ないではなくて、メリットがあることは事実です。 何もしないで、確実に74万円を手に入れることは不可能です。(笑)

今回のご相談では、家計分析の結果からいろいろと試算してみて、「緊急予備資金(いざというときのための必要資金)」や教育費の準備を進めながら、安全に繰上げ返済を実行していけるプランニングが可能でした。 長期的な住宅ローンの返済計画を立てる場合にも、ライフプランを考えること、長期的な家計分析をもとに計画を立てることは必要です。 蛇足ですが今回の記事、変動金利がいいとか、固定金利がいいとか、そういう比較とは一切、無縁ですからね。(笑) それと、メリット以外にも、繰上げ返済することで低減できるリスクはたくさんあります。

住宅ローンにも、ライフプランシミュレーションを

- 投稿日:

-

2014.06.25

- カテゴリー:

-

ライフプラン

- コメント・トラックバック:

- コメントは受け付けていません

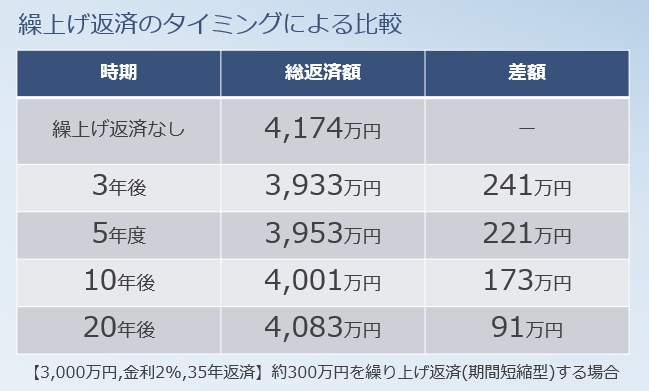

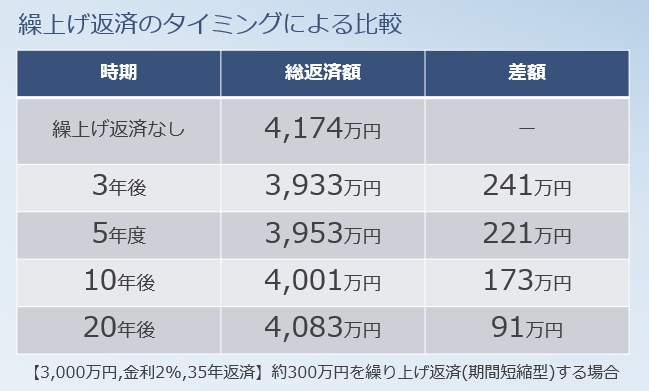

「住宅ローンの繰上げ返済をするなら、早いほうが利息軽減効果が高い」ということですが、実際に試算してみました。 前提条件としては、借入金額3,000万円、全期間固定金利2%、返済期間35年の住宅ローンです。 約300万円を繰り上げ返済(期間短縮型)した場合で試算していますが、同じ金額を繰り上げ返済しているにもかかわらず、時間の経過とともに効果が薄らいでいくことがわかります。

もちろん、だからといって手元の預貯金の大半を取り崩してしまうのも考えものです。 家計上に存在するさまざまなリスクに備えて、いざというときのための「緊急予備資金」は必要ですから。 やはり、住宅ローンの繰上げ返済を考える場合には、家計の将来像について、少し長く、少し広く俯瞰してみることが大切ですね。 お子さんのいる家庭では、教育費の準備に頭を悩ませている人も多いです。 住宅ローンの繰上げ返済とは違い、教育費の準備を優先することも仕方なく、そのことがさらに繰り上げ返済を遠ざけてしまうのかもしれません。

住宅ローンの返済期間は、家計が苦しいからといっても簡単に引き伸ばすことはなかなか難しいものです。 もちろん、繰上げ返済したあとで、もう一度貸してもらうこともできません。 他にも、いろいろと考えたうえで、返済期間については余裕をもって長くする場合も多いですね。 でも、借りるときには、退職後まで返済が続くから、「がんばって繰り上げ返済をしていかなくっちゃ」と考えてはいたものの……、という人が多いのも事実です。 退職金で一括返済!というパターンもありますが、退職金は年金と合わせて老後の生活設計の基礎となる重要な資産です。 退職を間近に控えるタイミングになっても、やはり繰り上げ返済や一括返済については躊躇してしまうことも多いのが現実です。

長期間にわたる住宅ローンの返済ですから、その間のライフスタイルにも変化があり、いろいろと想定外のライフイベントが起こることもよくあることです。 「余裕をもった返済計画を」なんて書くとカードローンのCMのようですが、やはり「ゆとり」は大切です。 何歳まで働くのかといったことも含めて、第二の人生設計を充実したものにするためにも、長期的な家計設計については具体的に考えてみたいものです。

あなたと、あなたの家族が希望するライフプランを実現するために

- 投稿日:

-

2014.05.14

- カテゴリー:

-

住宅ローン相談

- コメント・トラックバック:

- コメントは受け付けていません

「住宅ローンの返済が退職後まで続くから、はやいうちに繰上げ返済を頑張らなくっちゃ」

と考えてはいたものの、なかなか思うように貯蓄が積み上がらず、おまけに子どもの教育費用の準備も心配になってくる。 最悪、退職金があるけど、果たして当てにしてもいいのかどうか。 というように悩んでいる人は多いものです。 住宅ローンを借りた当初は、「子どもが小さい間にお金を貯めようと思っていたのに、なかなか貯まらなくて」という場合、残念ながら計画自体が甘かったというケースと、少し意識すれば貯められたのにというケース、大きく分けると二つのパターンがあるように感じます。 前者は「少し借入金額が多かったのかな」、後者は「チャンスはあったのに残念」ということですが、いずれにしても、住宅ローンの返済期間は長期にわたります。 悩んでいるまま何もせず、時間ばかりが経過してしまうと老後の生活設計にも直結しますから、住宅ローンとどう付き合っていくのか、もう一度じっくりと考えてみたいものですね。

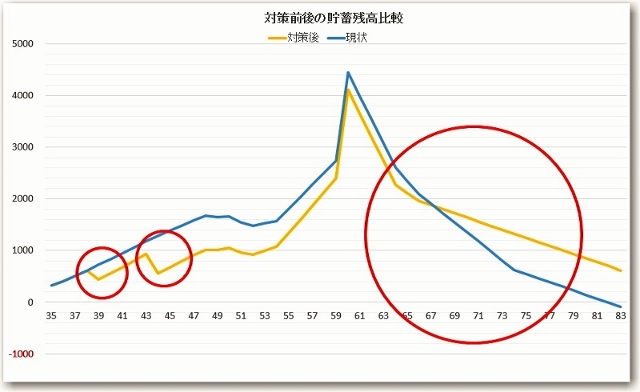

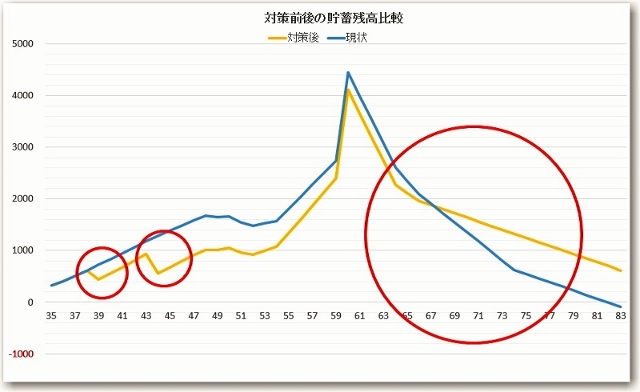

グラフは、住宅ローンの繰上げ返済をうまく実行できた場合のシミュレーションです。 住宅ローンの返済が始まって早い段階で二回の繰上げ返済を行った結果、返済期間が約10年間短縮でき、節約できた利息相当分が老後の貯蓄残高アップに大きく貢献していますね。

さて、本題です。 タイトルのように住宅ローンの繰上げ返済を確実に行うためには、「実行可能な範囲で具体的な目標」を持つことです。 例えば、「これから毎年100万円、5年後には貯蓄総額で600万円くらいになっているだろうから、手元に300万円を残して繰上げ返済に回そう」というように実現可能で具体的な目標ですね。

そこで、やはり重要になってくるのがライフプランです。

「いつごろ、どんなお金が、どのように必要になってくるのか」、将来、希望する家族の暮らしをもとに、家計の裏づけがしっかりしていれば大きな軌道修正も少なくなります。 「将来やりたいこと」「将来使いたいお金」について具体的に考えることは、そこから逆算して今必要なこと、今できることを継続するために大切なことです。

住宅ローンもライフプランから

- 投稿日:

-

2013.11.26

- カテゴリー:

-

住宅ローン相談

- コメント・トラックバック:

- コメントは受け付けていません

住宅購入前に、購入する物件の価格がわが家にとって適正なものかどうか……、つまり、住宅ローンが安全に返済できる金額なのかどうか不安だ……、というきっかけでご相談にお越しいただくケースもよくあります。 よくあるといっても、契約直前になって「やっぱり少し不安だが、背中を押してほしい」「家計のプロの立場で、本当に危険なら教えてほしい」というように、ご相談者の「本音」としてはふたつありますよね。

「なにをどう考えても、明らかに安全だ」という場合には、ご相談にお越しになる人も少ないでしょうから、実際には、「やや厳しいかな」というご相談のほうが多いかもしれませんね。 ただし、「今回の購入は、残念ですが見送りましょう」という結論に至ることは滅多にありません。 安全に返済し終えるまでに、どのような工夫が必要なのかを考えることから始めないといけませんから。

住宅ローンを借りることが不安な気持ちを払拭するためには、「家計の将来像」を具体的に描いてみることが大切です。 長期的な家計分析をもとに、住宅ローンの返済についても完済までどのように付き合っていくのかを試算してみます。

住宅ローンの「損得」や、一般的な「テクニック」のような情報はいくらでも手に入れることができますが、「わが家の家計」はもちろん、「わが家の暮らし」を元にした情報というのはどこにも存在しません。

いつ頃、どんなお金が、どのように必要になり、そのときわが家のお金は……

将来の家計の様子が具体的になるだけで、それまでの「不安」な気持ちが軽くなります。 そして、わが家の将来家計についての「強み」や「弱み」がはっきりすると、より具体的な対策を考えることができるようになります。 もちろん、住宅ローンの返済計画だけではなく、希望する家族の暮らしについて「長く」「広く」考えることになりますから、住宅購入は長期的な家族のライフプランをしっかり考えるには最適のタイミングです。

住宅ローンにもライフプランを

- 投稿日:

-

2013.11.10

- カテゴリー:

-

住宅ローン相談

- コメント・トラックバック:

- コメントは受け付けていません

「わが家にとって、安全な住宅ローンの金額って?」というのは、住宅ローンの返済計画のことです。 住宅ローンのシミュレーションを何パターン繰り返してみても、月々の返済額や総返済額を比べているだけでは納得できる結論に至らない場合も多いのではないでしょうか。 あと、住宅ローンの返済期間については退職後の例えば70歳までになるけれども、繰り上げ返済を頑張ってするつもりだし、最悪、退職金もあるから……、というケースも良く見かけます。

住宅購入から数年経って、子どもの教育費用や家計全般、老後の生活設計などのご相談にお越しになるご相談者の場合、「最初は、頑張って繰り上げ返済をするつもりだったのに……」というのもよくある話しです。やはり、住宅購入は大きな買い物ですし、住宅ローンについても長期間のお付き合いになりますから、年収に占める住宅ローン返済額の割合や、家賃プラス固定資産税、その他の費用などを見積もるだけで返済計画が安全なものとはいえない場合も多いようです。

日々の暮らし方は、人それぞれです。ライフスタイルや価値観も違いますから。

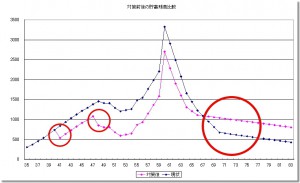

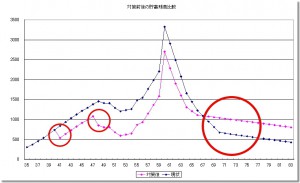

このグラフは、長期的な家族のライフイベントをもとに作成した「家計のキャッシュフロー表」から、将来の貯蓄残高の推移を予測したものです。 (繰り上げ返済をしないブルーの折れ線グラフと、繰り上げ返済をした場合のピンクの折れ線グラフ)

ちょうど、35歳で住宅を購入し、70歳まで返済が続く住宅ローンになっていますが、繰上げ返済について「いつ頃」「いくらぐらい」可能で、繰上げ返済をすると長期的な家計にどのような効果があるのか試算したものです。 具体的に説明すると、300万円の繰上げ返済を7年目と14年目の2回行うことで、住宅ローンの返済期間は8年3ヶ月短くなり、総返済額にして約570万円の節約につながっています。

もちろん、子どもの教育費用の準備や、現役時代を通じて貯蓄残高に不安のないようにムリのない範囲の金額になっています。(ムリのない範囲というのは、あくまでもご相談者の心理状態に配慮したものです) 結果、総返済額で節約できた金額がそのまま老後の生活設計にゆとりを生むこととなっていますね。

住宅ローンの繰上げ返済を前提にするなら、具体的で実現可能な目標設定が必要です。 もちろん、繰上げ返済を考えない場合でも、長期的な住宅ローンと安全に安心して付き合ったいくためには、長期的な家計分析が欠かせません。 妻がパートに出る予定だからというのであれば、いつ頃から、どれくらいのペースで、いつまで働くのか、といったように試算を積み重ねていくことが必要です。 あと、住宅ローンは、生命保険・損害保険・教育費用と合わせてトータルで考えることも大切です。

ライフプランラボの住宅ローン相談は、ライフプラン分析を重視しています

- 投稿日:

-

2013.09.15

- カテゴリー:

-

住宅ローン相談

- コメント・トラックバック:

- コメントは受け付けていません

全期間固定金利型の住宅ローンを、3,000万円、2.5%、35年返済で借りたとして、ちょうど10年が経過したときに、預貯金の総額が1,000万円になりました。 これまでにも何度か住宅ローンの繰上げ返済をしようと考えましたが、手元の資金が減ってしまうことに抵抗もあって、なかなか決心できませんでした。

「今、約370万円くらいを期間短縮の繰上げ返済に回すことで、利息分で約280万円の節約ができますよ」

※(今回の記事では、繰り上げ返済の手数料等のコストは無視しています)

ざっと試算すると、こういうことになるのですが、ピン!ときますか?

当たり前ですが、「280万円くれる」というならわかりやすい話しなのですが。(笑)

仮に、10年経過時の今ではなくて、5年前に繰り上げ返済をしていればどうだったのか、についても簡単に試算してみました。 結果は、約330万円の繰上げ返済で、利息軽減効果は約330万円となりました。 今よりも、費用対効果としては高いものだったわけですね。

住宅ローンを借りるときに、当初は「頑張って繰り上げ返済をしていこうね」と考えていたのに、「なかなか実行できなくて……」というのもよくある話しです。 「繰上げ返済も含めた、住宅ローンの返済計画が少し甘かったようですね」と言ってしまうのは簡単ですが、子育て世帯であれば、教育費用の準備も気になるところですし、家族のイベントも大切にしたいところです。 手元の預貯金の残高を大きく取り崩すのにも適切な判断材料が必要なところですね。

住宅ローンの繰上げ返済は、早いタイミングで実行するほど、利息の軽減効果も大きなものになります。 ところが、せっかく順調に積み上げた預貯金を取り崩すために、まるで「貧乏」になったようなイメージがあるかもしれませんね。 ところが住宅ローンの総返済額を考えたときには、実行すれば確実に大きな成果があるわけです。 見かけ上は、預貯金の総額が大きく減少したという事実だけに感じてしまいますが、そんなときには、「住宅ローンの借入残高」にも注目してみればいかがでしょうか。 当然、預貯金の額は減りますが、借金の額も確実に減りますし、今後、返済することになる総額を計算してみてもいいでしょう。

ただし、一度、繰上げ返済を実行してみて、その効果の大きさを実感した結果、繰上げ返済をしすぎてしまうのも考えもの。 結果的に子どもの教育費用の準備が追いつかず、教育ローンのお世話になってしまうようでは本末転倒です。 教育費に限りませんが、それぞれの家庭ごとに、将来のライフイベントや長期的な家計の裏づけにもとづいて、ムリのない範囲で確実に実行していきたいですね。

貧乏なのか、リッチなのか? それは、住宅ローンを完済して、老後の生活を迎えたときの充実感で判断できることかもしれません。 わが家らしい暮らしを送りながら、希望するライフスタイルを手に入れることは、お金の問題だけではない、「リッチな暮らし」と言えるのではないでしょうか。 判断する基準、価値観は人それぞれ……、しっかりと考えていきたいものですね。

住宅ローンについても、長期的な家計全体からのプランニングが必要です

- 投稿日:

-

2013.06.15

- カテゴリー:

-

住宅ローン相談

- コメント・トラックバック:

- コメントは受け付けていません

住まいを購入するということは、人生においても大きなライフイベントになります。 一戸建てにするのか、マンションを選ぶのか、新築か中古物件なのか、通勤への利便性、電車であれば沿線から駅周辺の環境、もちろん子育てを考えたときには学区や教育環境と、物件を選ぶだけでも大変なのに、他にも考えたいことがたくさんありますね。

毎日の生活基盤となる場所ですが、車と違って「この次にまた買い換えればいいや」というわけにもいきません。 そして、物件を決める前に、問題になるのが「価格帯」です。 20年とか30年とか、長いお付き合いになる住宅ローンですが、変動金利タイプか固定金利タイプにするのか、いったいどちらが得なんだろうと、これもなかなか難しい問題です。

「そもそも、住宅ローンを借りる場合に、いくらくらいまでが安全ですか?」

低金利の現在ですが、2.5%で3,000万円、35年返済で全期間固定金利の住宅ローンを借りたとして、総返済額は約4,500万円にもなります。 3,000万円の買い物ではなく、4,500万円の買い物をするという意識が必要ですね。

新しく住宅ローンを借りる場合も、借り換えの場合にも、住宅ローンの返済額を試算するのは簡単です。 ライフプランラボではご相談の際、面談中でもExcelを使って、すぐにその場で試算できるように準備しています。

住宅ローンのシミュレーションでは、借入金額、金利、返済期間の違いによって、毎年の返済額がどのように変化するのかすぐにわかるということ以外に、実は、大切なことがあります。 このツールでは、残債も表示されるように作っていますので、返済額と同時に、借入元金の減り方についても瞬時にわかるようにしてあります。 ここが大きなポイントです。(笑)

「金利×返済期間」による、借入元金の減り方の違いを意識している人は、意外に少ないように感じます。 もちろん、当面の返済額が気になることは当然ですが、長い期間にわたって付き合うことになる住宅ローンですから、いろいろと目線を変えて考えてみることも必要ですね。

物件の価格帯や、希望する住宅ローンの借入金額がはっきりしてくれば、あとは、具体的な借り換えや繰り上げ返済などについて、もう少し詳しい住宅ローンの試算に移ります。

たくさん比較すればいいというものでもありませんが、グラフにして比較してみると、やはりイメージとして伝わりやすいですね。 もちろん、住宅ローンについてだけを分析していても「わが家の場合」の正解にはたどり着きません。 ライフプランをもとにした長期的な家計分析がなければ、最終的なプランには至りません。

住宅ローンのご相談の際には、ライフプラン相談とセットでお申込みになるケースがほとんどです。 わが家の将来、「いつ頃、どんなお金が、どのように必要になってくるのか」長期的な家計の裏付けがあって初めて、安心して住宅ローンとも付き合っていけるのではないでしょうか。 住まいについての価値観や、将来の別のライフイベントについても、この機会にいろいろと考えてみてはいかがでしょうか。

住宅ローンの選び方、借り換え、繰り上げ返済のご相談はライフプランラボへ