- 投稿日:

-

2014.12.30

- カテゴリー:

-

老後資金相談

- コメント・トラックバック:

- コメントは受け付けていません

老後の暮らしのために、いくらの貯蓄を準備しておけばよいのでしょうか? という不安があること自体、ムリもないことだと思います。 公的年金制度や超低金利など、考えてみれば不安材料しか見当たりませんから。(汗)

ただし、結論から書いてしまうと、「いくら必要なのかは、いくら使いたいかで決まる」ということです。

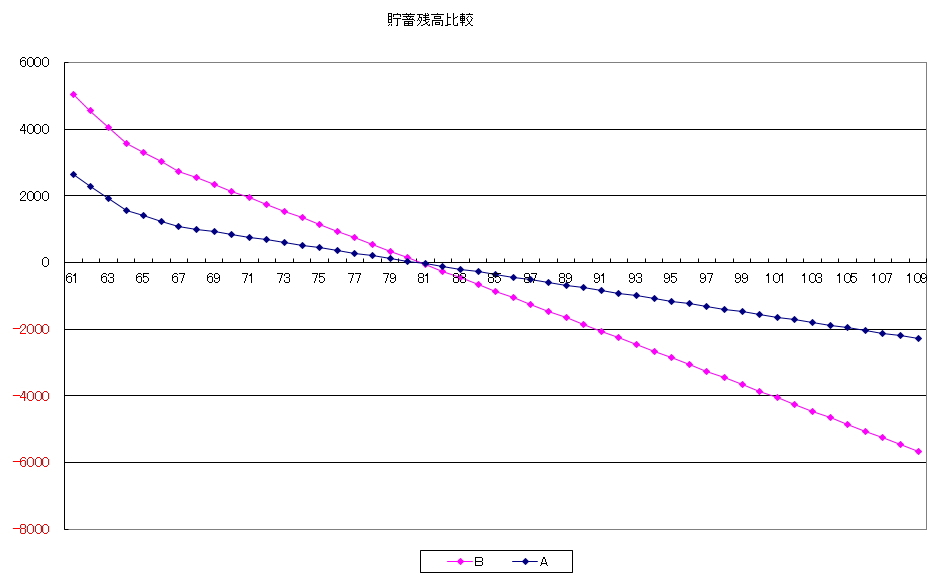

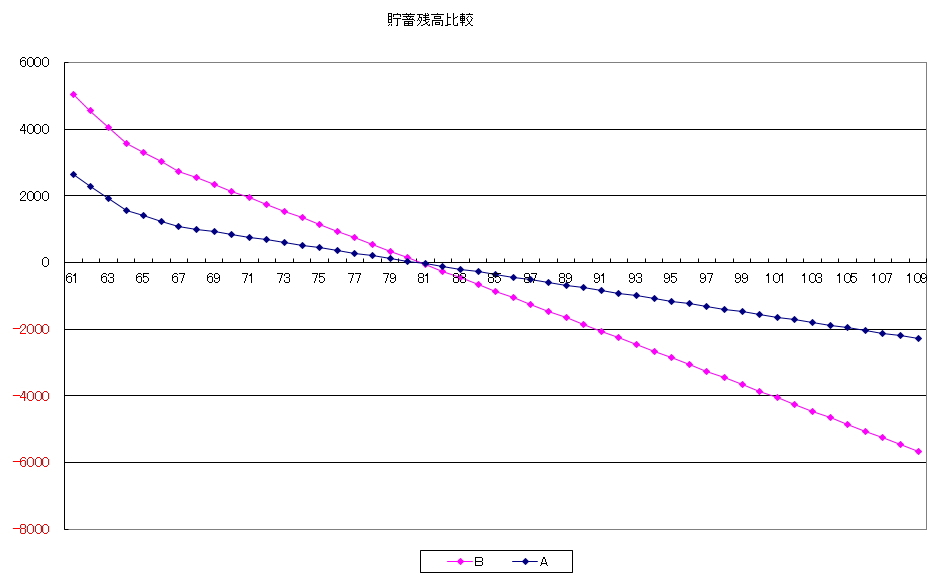

ちょっとお遊びというわけでもありませんが、貯蓄残高推移グラフを作ってみました。 60歳定年で完全リタイア、65歳以降は夫婦それぞれの年金収入のみという前提で、比較するために変更したところは……

(B)ピンクの折れ線グラフ

リタイア時の貯蓄残高は5,500万円で、以降の年間支出額は480万円(月々40万円)

(A)ブルーの折れ線グラフ

リタイア時の貯蓄残高は3,000万円で、以降の年間支出額は360万円(月々30万円)

どちらも81歳の時点で、同じように貯蓄残高は底を尽いてしまいます。 ま、そのようにグラフを作ったので当然の結果ですが。(笑)

実際には、貯蓄残高を気にしながら暮らしていきますから、貯蓄がゼロになるというのはあまり考えられませんね。 とは言うものの、生活水準はやはり年金収入を基本に、預貯金の残高を頼りにしながら決まっていきます。 貯蓄が潤沢にあっても、使えば減ります。 これも当たり前のことでしたね。

つまり、老後の準備を考えるのであれば、「どのような暮らしを希望するのか」というところから始めることが大切です。 もちろん、潤沢な預貯金があれば選択肢が増えることも当然です。 現役時代の暮らしも大切ですが、長い期間にわたる老後の暮らしについても考えておきたい。 医療や介護の備えはどのように考えればよいのか。 漠然と考えているだけでは、なかなか行動に結びつきません。 退職金制度や60歳以降の働き方にも大きな変化が現れています。 老後の暮らしや働き方、お金の不安については、ライフプランを考えるところから始めておきたいですね。

ライフプラン相談は、宝塚市のファイナンシャルプランナー ライフプランラボへ

- 投稿日:

-

2014.12.02

- カテゴリー:

-

ライフプラン相談

- コメント・トラックバック:

- コメントは受け付けていません

「いつ頃まで、どんなペースで働く必要があるのか」というご相談に至るケースもあります。 きっかけは住宅ローンや退職金など、いろいろなケースがあります。 結果として「働き続ける」ことについても、選択肢のひとつとして考慮する必要がある場合ですね。 60歳以降も働き続けるといっても、継続雇用、再就職や、パートなどまで考えるとなると簡単に決められるものでもありません。 また、いったん退職してからでは選択肢を狭めることになってしまいます。

やはり、最初にやるべきことは、家計の将来の様子について具体的に把握すること。 それから、どのような暮らしを希望するのか考えること。

「どのような暮らしを希望するのか」って、お金の心配だけではありません。 長く続けられる趣味はありますか? ご近所に仲のよい友達はいますか? もっと言うと、健康面での不安はありませんか? (私自身も自問自答)

すべてが手に入るわけではありませんが、家計の裏づけに基づいて、できればたくさんある選択肢の中から選んでいきたいものですよね。 そのためには、やはり早い準備が必要です。 老後の暮らしについて具体的に考えてみること。 最初は妄想レベルでも構いませんよ。(笑)

「どんなペースで、いつまで働くのか」によって、家計の様子がどれくらい変化するのか具体的になると、働くことについての考え方も少し変わってきます。

老後の充実した暮らしのためにもライフプランニング

- 投稿日:

-

2014.08.05

- カテゴリー:

-

老後資金相談

- コメント・トラックバック:

- コメントは受け付けていません

老後の生活設計のために、「お金」や「資産」を積み上げることは結果的に必要ですが、そのために、まずやるべきことは……

現役時代の収入には変動があります。 少しずつでも安定して増え続けるのであれば問題ありませんが、なかなかそうもいきません。 加えて、教育費に関する支出も、進路の変更などがあれば大きな変動要素にもなります。 「年間収支の予測」を大幅に見直す必要に迫られることも十分にあり得るということですね。 もちろん、自動車や大型家電、家具の買い替えや、住まいのリフォームなど、他にもいろいろと計画的に備えておきたい支出もあります。

では、リタイア後の家計収支はどうでしょうか。 年金受給が始まれば収入は一定(厳密には多少の変動はありますが)。 退職して厚生年金があり、夫婦でそれなりの年金受給額に恵まれた場合、基本的な生活費は年金額の範囲内でやり繰りをしながら、その他の臨時・一時的な支出については預貯金を取り崩すというイメージが近いのではないでしょうか。 現役時代から、老後の生活費を……と、堅実に準備するのはなかなか難しいものです。 まず最初に、「いったい、いくら必要になるんだ?」とあちこち調べてみても、あまりにも大きな金額で思考停止してしまいそうだからです。

ちょっと話しはそれますが……

先日、法事で親戚が集まったときのこと。 久しぶりに飲みながらいとこや叔父たちとあれこれ話していたのですが、「俺らが子どもの頃の60歳に比べて、今の60歳ってホントに若いよな~」という話題になりました。 同じように感じる人も、多いのではないでしょうか。

話しをもどします……。

平均寿命も延び、リタイア後の生活設計にも「体と心とお金の健康」を考えることが必要な時代です。 現役世代と同じか、それ以上に、ライフスタイルが多様化し、充実した老後の生活も人によってさまざまです。 さらに、医療や介護、終の棲家や終末期について考えることばかり取り上げられがちです。 もちろん、終活について考えることも必要ですが、まずは、どんな老後の暮らしを希望するのか、夢や希望について計画を立てることが順序としては先ではないでしょうか。

現役時代と同じく、長い老後の生活です。 充実した生活を送るためには、「本当に希望する暮らし」を実現するための準備が必要です。 お金や資産を積み上げるためには、本当に希望する暮らし、やりたい事について考えることから始めたいものです。 リタイアの準備には、たくさんの「夢」や「希望」を積み上げる。 必要な予算について考えるのは、それからで十分です。

老後の準備にも、ライフプランシミュレーションを

- 投稿日:

-

2014.06.25

- カテゴリー:

-

ライフプラン

- コメント・トラックバック:

- コメントは受け付けていません

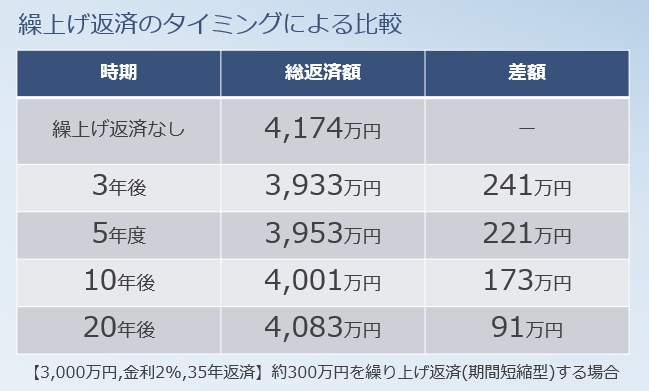

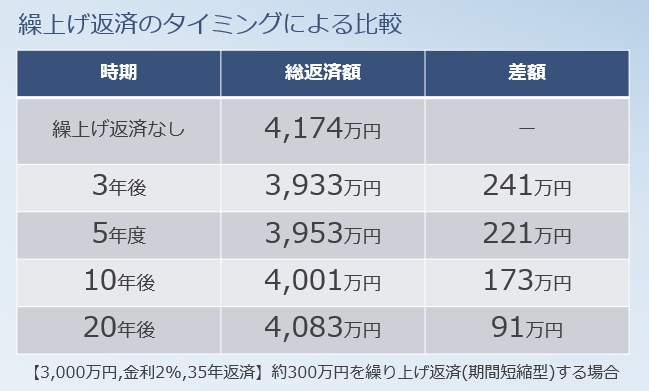

「住宅ローンの繰上げ返済をするなら、早いほうが利息軽減効果が高い」ということですが、実際に試算してみました。 前提条件としては、借入金額3,000万円、全期間固定金利2%、返済期間35年の住宅ローンです。 約300万円を繰り上げ返済(期間短縮型)した場合で試算していますが、同じ金額を繰り上げ返済しているにもかかわらず、時間の経過とともに効果が薄らいでいくことがわかります。

もちろん、だからといって手元の預貯金の大半を取り崩してしまうのも考えものです。 家計上に存在するさまざまなリスクに備えて、いざというときのための「緊急予備資金」は必要ですから。 やはり、住宅ローンの繰上げ返済を考える場合には、家計の将来像について、少し長く、少し広く俯瞰してみることが大切ですね。 お子さんのいる家庭では、教育費の準備に頭を悩ませている人も多いです。 住宅ローンの繰上げ返済とは違い、教育費の準備を優先することも仕方なく、そのことがさらに繰り上げ返済を遠ざけてしまうのかもしれません。

住宅ローンの返済期間は、家計が苦しいからといっても簡単に引き伸ばすことはなかなか難しいものです。 もちろん、繰上げ返済したあとで、もう一度貸してもらうこともできません。 他にも、いろいろと考えたうえで、返済期間については余裕をもって長くする場合も多いですね。 でも、借りるときには、退職後まで返済が続くから、「がんばって繰り上げ返済をしていかなくっちゃ」と考えてはいたものの……、という人が多いのも事実です。 退職金で一括返済!というパターンもありますが、退職金は年金と合わせて老後の生活設計の基礎となる重要な資産です。 退職を間近に控えるタイミングになっても、やはり繰り上げ返済や一括返済については躊躇してしまうことも多いのが現実です。

長期間にわたる住宅ローンの返済ですから、その間のライフスタイルにも変化があり、いろいろと想定外のライフイベントが起こることもよくあることです。 「余裕をもった返済計画を」なんて書くとカードローンのCMのようですが、やはり「ゆとり」は大切です。 何歳まで働くのかといったことも含めて、第二の人生設計を充実したものにするためにも、長期的な家計設計については具体的に考えてみたいものです。

あなたと、あなたの家族が希望するライフプランを実現するために

- 投稿日:

-

2014.05.08

- カテゴリー:

-

ライフプラン

- コメント・トラックバック:

- コメントは受け付けていません

高年齢者雇用安定法の改正により、年金受給開始年齢まで働き続けることのできる環境整備が急務となっています。 年金支給開始年齢の段階的引き上げはすでに始まりましたが、最終的には60歳から65歳までの「空白の5年間」、つまり無収入・無年金の期間に備えたライフプラン・キャリアプランについて考え、準備することは大切なことになっています。 と、そんなところに気になるニュース……。

働き手「70歳まで」…新生産年齢人口に yahoo!JAPANニュース

「70歳まで働きなさい、年金の支給も70歳からにしますからねっ」ということでもなさそうですが、なんとなく、「ドキッ!」とする内容ですね。 もちろん労働人口の問題や、年金財政の問題など、人口減・超高齢社会の影響は多方面にわたり、簡単に解決できるようなものではありません。 今後の方向性がはっきりするまで時間もかかると思いますが、家計分野においても重要な課題であることは間違いありませんから、できれば早いうちから「老後の働き方」「老後の暮らし方」について少しずつでも考えておきたいところです。

60歳でいったん退職して、その後は継続雇用という場合でも、年収はそれまでの5割減くらいになることが多いようです。 現役時代と同じようなライフスタイルを維持するためにも家計の裏付けは必要ですから、「働き続けることができるなら有難い」という人は多いでしょう。 もちろん、働き続けることを希望する人ばかりでもなく、「スッパリ辞める」という選択肢もあります。 いずれにしても、60歳を目前にして、「本当は辛いけど、家計のためには働き続けるしかないか」と後ろ向きな状態で再スタートするよりも、早くから「老後のライフスタイル」としての「働き方」については考えておいたほうが良さそうですね。

家計に関しては、60歳以降も収入が安定して多いほうが暮らしにゆとりがあるのは当然です。 もちろん、「お金がすべて」ではありませんが、何をするにも「お金」(という表現じゃなければ予算とか、収支計画)は必要です。 平成24年度の簡易生命表によると、日本人の60歳時の平均余命は、男性で22.93年、女性で28.33年です。 健康に過ごすことも大切になってきますが、やりたいことを実現するには十分な時間がありそうですね。 家計分野においても、「経済的裏付け」を伴った「希望する生き方・暮らし方」を考えておきたいものですね。

生き方、暮らし方、働き方、すべてはライフプランから

- 投稿日:

-

2014.01.28

- カテゴリー:

-

ライフプラン相談

- コメント・トラックバック:

- コメントは受け付けていません

「豊かな老後の暮らしのためには、1億円が必要」というのを見かけることもあります。 「豊かな」という基準は人それぞれ違いますから、1億円でも足りないという人がいれば、5千万円で十分な人もいるわけですね。 では、たくさんあればそれにこしたことはない、というのはいかがでしょうか。 「あり過ぎて困る」というのは贅沢な悩みだ、という人も多いと思います。 それよりも、リタイア後の暮らしが始まって、10年、20年と経過するうちに、「やっぱり足りないよ」ということになった場合、それから挽回するのは難しいという現実のほうが問題なのかもしれません。 少し先まで見据えたうえで、できる範囲のなかで暮らしていく、という当たり前のことであれば、老後に限ったものではなく現役時代を通じていえることでしょうし。

「ないと大変だ」と考えるから大変なのであって……

とはいうものの、やはり不安だといえば不安だし……。(汗)

いっそのこと、「蓄えなんてなくてもいいや」となるとどうでしょうか。 そうです、リタイアしなければいいですよね、 「生涯現役」という生き方です。

「いやいや、いつまでも雇ってもらえるのかどうかさえ……」という発想ではなく、今では起業して第二の人生を……、という人も増えています。 趣味を生かして起業を、地域の人脈を生かしてコミュニティビジネスを……、もちろん、しっかりしたビジネスプランは必要ですが、「大もうけしてやろう」とか「一発当ててやろう」ということではありませんから、ぼちぼち食べていければそれでいいということです。 ……ということです、とはいっても簡単なことではありませんね。 いえ、わかっているのですが……。(汗)

私自身なんかの場合には自営業者ですから、定年退職もありませんし、仕事ができる限りはずっと続けているんだろうな、というイメージです。 ただし、できれば年齢とともに少しずつペースを落としながらというところだと考えています。 ただし、タイトルのように貯えなんて不要だとまでワイルドに考えているわけではありません。 人生にリスクはつきものですし、とにかく「健康」が大切だということですね。 保険は大切ですが、それだけですべてをカバーできるわけでもありませんし。 というように、いろいろと考えていると、「体が資本」というのはそのとおりで、「休肝日は?」と言われると、返す言葉がありません。(笑)

あれこれ書いてしまいましたが、結論は、「希望する暮らしは、自分でイメージしよう」ということです。 ずっと先の事だとしても、他人から決めてもらうことではありません。 いろいろな意見や考え方を集めたり参考にすることはあっても、最終的に「どんな暮らしを望むのか」ということは自分自身、夫婦、家族で決めることですよね。 たとえ「妄想」であったとしてもいいのです。 ライフプランはそこから始まります。

ライフプラン相談で、「人生設計」をお手伝いさせていただきます

- 投稿日:

-

2014.01.15

- カテゴリー:

-

ハッピーエンディング

- コメント・トラックバック:

- コメントは受け付けていません

「終活」という言葉は、人生の終焉期について事前に準備しておこうという活動全般を指しています。 当初は、葬儀やお墓など、または、エンディングノートや遺言にまつわることというイメージが強いものでしたが、現在では、より幅広い活動を指すように変化している感じがします。 私自身も「終活」はライフプランと一体のものであり、老後の「生き方・暮らし方」を、より豊かで安心なものにするための活動全般と理解しています。

ライフプランを考えるときも同じですが、「終活」でも希望する「生き方・暮らし方」につい具体的に描いてみることが必要です。 そのため、特に「終活」では、「人生のたな卸し」をしてみることが効果的です。 エンディングノートを作成する場合、自身の人生を振り返ることから書き始めるケースが多いのもそうした理由からです。

「人生の棚卸し」のひとつに、自分自身の戸籍を集めてみるというのはいかがでしょうか。 相続が発生すると、いろいろな相続に関する手続きが必要になります。 相続税の申告までは必要ないにしても、被相続人が保有していた金融機関の口座については名義変更をする必要がありますから、相続人になれば、誰もが経験することでしょう。

金融機関での手続きの際、「亡くなられた方の出生から死亡までの戸籍謄本と、相続人全員の印鑑証明、実印をご用意ください」と言われます。 遺産分割協議書については金融機関の書類で代用する場合が多いと思いますが、被相続人の戸籍謄本を集めるのが、なかなか大変な作業になるケースもあります。

そもそも、どうして、出生から死亡までの戸籍謄本が全て揃わなければいけないのかということについて特に説明はないと思いますから、なかなか集められない場合には、結構なストレスになってしまいます。 何故、亡くなった人の戸籍謄本を全て揃えるのかというと、相続人を確定するために必要だからです。 つまり、相続人全員が間違いなく同意していて、今後、「私も相続する権利があるはずなのに」という人が出てきて問題になるようなことを防ぐためです。 必要な理由がわかれば、いったん提出した戸籍謄本について「不足しています」という連絡が金融機関からあっても、戸惑うことも少なくなるかもしれませんね。

さて、そんな戸籍を集める作業ですが、私が経験したケースでは、実に半年もかかったことがあります。 その時に集まった戸籍謄本は全部で30枚以上でした。 結婚・離婚だけでなく、遠方の両親との同居や、また引越しなどが多かったこともありますが、他にも「なるほど!」と思ったことがひとつあります。 それは、「平成の大合併」です。 平成11年から政府主導で行われた市町村合併ですが、そのおかげで、過去に住んでいた市の名前が変わっていて、問い合わせ先を探すのにも四苦八苦という状態でした。

私の両親なんかの場合には、二人とも生まれてからずっと同じ市内に住んでいるので、そうした心配はありません。 「元気なうちに戸籍謄本を集めておいてね」と頼んでおくこともないかと思いますが、なんとなく思い当たることがある場合には、事前に集めておいてもらうことも必要ではないでしょうか。 近所に両親の兄弟姉妹など、親戚がたくさん居る場合には、いろいろと聞くこともできますが、そうじゃないときはやはり大変です。 子どもにしてみれば、聞いたことのない名前がずらずらと登場するわけですから。

自身が生まれたときからの戸籍謄本を一度集めてみて、そこに登場する人物のことを思い返してみる。 また、夫婦で、家族でそんな思い出話しをしてみる。 まさに、自分自身のたな卸しのきっかけになると思います。 現実にツアーが企画されているわけではありませんが、「戸籍をたどる旅」、いかがでしょうか。

終活にも、ライフプランを

- 投稿日:

-

2013.12.09

- カテゴリー:

-

ハッピーエンディング

- コメント・トラックバック:

- コメントは受け付けていません

「終活」という言葉が、流行語大賞のトップテンのひとつに選ばれたのは、昨年2012年のことでした。 つまり比較的新しい言葉ですが、最近ではニュースなどで終活の話題をよく見かけるようになりましたね。 よく見かけるとはいっても、その内容は主に、「散骨葬などが注目されてきている」「イベントでの入棺体験」「エンディングノート」などが多いのではないでしょうか。

もちろん、そうした話題も終活のひとつですが、「人生の終焉期」とばかり考えていると、「終活」のスタートをきるタイミングは、ますます遅くなってしまいます。 現実に、ライフプランラボへご相談にお越しになる人で、70歳前後の人の場合でも、「終活」や「エンディングノート」の話題になると、「まだまだ私なんて早いです」とおっしゃる方も多いのが現実です。

私はいつも、「終活はライフプランの締めくくりですよ」とお話しをしています。 それは、「終活」がひとつの独立したテーマではなく、ライフプランの延長線上にある共通したテーマだと考えているからです。

例えば、老後の暮らしの土台となる「住まい」です。 住宅ローンも終わり、長く快適に住むためには、修繕やリフォームが必要な場合も多いですね。 また便利な都市圏のマンションに住み替えるケースもよく見かけるようになりました。 その際に、将来の看護や介護を考えることも多くなっています。 看護や介護を考えるときには、誰が介護の中心的役割を担うのかということも検討材料になってきます。

もちろん、現実には看護・介護の多くは家族の誰かに負担が偏る傾向はありますし、本人たちの意向だけで決められるものばかりでもありません。 しかし、将来を考えたときに、どんな暮らしを希望するのかというとき、看護や介護まで共通したテーマとして考える時代になっていることは間違いありません。

超高齢化が当たり前の時代になり、高齢者を対象としたサービスもまだまだ増えていくでしょう。 選択肢がたくさんあり、希望する老後のライフスタイルが増えても、家計の裏付けを伴わないようでは現実的なものとはいえません。 たくさんある選択肢だからこそ、本当に希望する老後のライフスタイルを実現させたいですよね。 そのための準備は早いほうが、できることがたくさんあります。

終活にも、老後の生活設計にも、ライフプランを

- 投稿日:

-

2013.12.08

- カテゴリー:

-

老後資金相談

- コメント・トラックバック:

- コメントは受け付けていません

NISA(少額投資非課税制度)の登場で、リタイア後に資産運用のスタートをと考えている人も多いのではないでしょうか。 いろいろとメリットのある投資優遇制度ですが、ここでは制度のメリットやデメリットではなく、老後の資産運用について、最も基本的なことについて書いてみたいと思います。

リタイア後ということですから、給与収入など現役時代の収入に代わって、年金収入が普段の生活の支えになります。 支出については住宅ローンや教育費という大きな負担がなくなり、家計の年間収支は安定したものになっているはずです。 つまり、今後の生活設計について家計の裏付けとしては予測しやすい期間になってきます。

(公的年金の将来や、看護、介護等の不安については、また別の視点になります)

NISAは少額投資の優遇制度ですから、投資経験の少ない人が資産運用を始めるには良いきっかけになるかもしれません。 最初は少額で、少しずつ勉強や情報収集をして、経験を積みながら……、というイメージですね。

さて、そんな投資初心者の資産運用ですが、リタイア後に限らず、リスクについてどのように考えておくかということが大切になってくることは当然です。 少し堅苦しい言葉で表現すると、「リスク許容度」をきちんと測定しておくということです。 家計ごとに、お金の面だけでなく性格なんかも含めて、どの程度のリスクに精神的負担なく耐えることができるのかという考え方です。

(リスクというのは、損失というイメージが強いと思いますが、思ってもみなかった利益を指す場合もあって、なかなか難しい言葉です。ちょっとややこしくなるので、リスクについては「損失」のイメージで書きすすめます)

つまり、わが家の場合、どの程度の損失額まで耐えることができるのか、具体的に考えておくことが必要です。 耐えられる損失の額を常に意識しながら、逆算して投資金額や投資対象を選ぶという考え方が大切になってきます。

ようやく今回の本題……

投資や資産運用を考える場合、「リスク許容度」をしっかりと分析するためには中長期的な家計分析が必要です。 つまり、ライフプランに基づく「家計のキャッシュフロー分析」です。 長い老後の生活ですが、どのようなイベントを希望し、どのような暮らし方、住まい方はもちろん、看護や介護といったことまで含めて具体的に考えてみること。

希望する老後のライフスタイルを実現し、維持していくために必要な家計の裏付けをしっかりと検証してはじめて、資産運用の基本方針も決めることができます。 投資スタイルがライフスタイルに優先することってありませんから。

老後の資金計画にも、ライフプランを

- 投稿日:

-

2013.11.11

- カテゴリー:

-

老後資金相談

- コメント・トラックバック:

- コメントは受け付けていません

老後の生活設計では、家計の年間収支、特に収入面の変動幅が少なくなるという特徴があります。 つまり、預貯金を中心とした資産と支出をコントロールすることが現役時代よりもシンプルになるということですね。 ただし、老後の医療や介護、住まいといった部分では不安要素もあります。 個人の価値観やライフスタイルに影響を受けやすいという意味では、やはりライフプランを立てることが大切になってきます。

老後といっても、まだまだ健康で活動的な人が多いですから、その気になれば資産運用をスタートすることも可能です。 資産運用を考える場合に、最初に考えるべき最大のテーマは「リスク許容度」です。 希望する老後のライフイベントやライフスタイルを守るために、どの程度のリスクまで許容できるのか、具体的に判定しておくことが必要です。 そのためにも、自身の暮らし方について、いろいろな選択肢を元にしてもう一度考えてみたいですね。

資産運用にも、目標とするリターンを設定することが大切です。 許容できるリスクの範囲内で、どれくらいのリターンを目指すのか、そして、その結果が自身が希望するライフスタイルを実現できることはもちろん、ストレスにならないように配慮することが大切です。

大切なのは資産運用をすることではなく、ライフプランの実現です。

資産運用といっても、保守的なものから、積極的なものまでたくさんの方法があります。 まずは自分自身の運用方針をしっかりと定めるところから始めるべきですが、その場合に大切なことがライフプランをしっかりと立てることです。

老後の暮らしは多様化していて、これからもますます選択肢は増えていきます。何が「ごく当たり前の老後」や「普通の暮らし」なのか、わからなくなる時代になるのかもしれません。 精神的な安定や、ゆとりある家計の裏付けは大切です。 希望する日々の暮らし方から、逆算する家計管理の考え方は、現役時代もリタイア後も同じく大切なことです。

老後の資産運用やリタイアメントプランニングも、ライフプラン分析から始めます

次のページへ »