今の暮らしが、そのまま老後に……

「家計のキャッシュフロー分析」 家計簿レベルで家計の現状を分析することではなく、将来のライフイプラン(生活設計)に基づいて、家計の長期的な収支を予測する作業です。

「何がわかるのか?」 将来のわが家の財政状況が手に取るようにわかります。

怖いですか? いえいえ、安心できます。(笑)

そろそろ受験シーズン本番を迎えますね。受験生を抱える家庭では、少しピリピリする時期かもしれませんが、受験や進学には学費の不安も伴います。 教育費に関するご相談も多いのですが、「家計のキャッシュフロー分析」をすることで、教育費以外にも「わが家の課題」が見つかるケースも多いです。

今回は、教育費をテーマにしつつ、家計管理にも長期的な視点が効果的であることをお伝えしようと思います。

まずは、一般的によくある、「子どもの教育進路による教育費負担」の違いです。

「私立中学の受験を考えていますが……」とか、ありますよね?

「家計のキャッシュフロー分析」をもとに、ここでは関係ありませんから細かい情報は無視していきます。 あくまでも教育進路の違いにおける家計への影響だけにしぼります。

2人の子どもの教育コースを……

【1】私立幼稚園(3年)~公立小学校・中学校・高校~私立大学(文系)

【2】私立幼稚園(3年)~公立小学校~私立中高校~私立大学(文系)

【3】【2】に、私立中学受験の塾代などの費用を加えたもの

※あくまでも私の活動拠点である阪神間の相場で試算しています

この条件で、2人の子どもの教育費負担だけを変更したものとして「家計のキャッシュフロー分析」を行い、そこから将来の貯蓄残高の推移予測を折れ線グラフで表したものです。

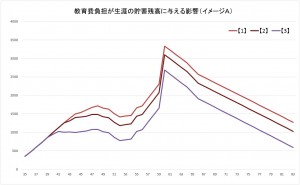

「教育費負担が生涯の貯蓄残高に与える影響(イメージA)」

当然の結果ですが、【1】→【2】→【3】と、教育費の負担が増えるにつれ、貯蓄残高は生涯を通じて少なくなります。 結果からは、【3】の進路をたどっても貯蓄残高が底をつくわけではありませんから、ひとまず安心ということでしょうか。

もちろん、「ひとまず安心」で構わないわけですが、将来、特に子どもが社会人になったあと、長く続く夫婦の老後の暮らしはいかがでしょう? ちなみに、75歳時の貯蓄残高は、【1】が1,888万円、【3】は1,219万円です。この違いをどのように考えるのかは、それぞれの家庭により違ってくることでしょう。

もうひとつ、このケースでは夫の働き方について、60歳定年退職で退職金を受け取り、その後は継続雇用で65歳まで働くものとして試算しています。 仮に、「60歳ですっぱり仕事を辞めたいんだ」という場合はどうでしょうか?

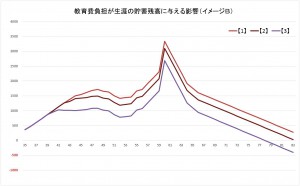

「教育費負担が生涯の貯蓄残高に与える影響(イメージB)」

(A)と同じで、折れ線グラフ(貯蓄残高)のピークを迎えるのが退職金を受け取る60歳というの変わりませんが、その後5年間の貯蓄を取り崩すペースには大きな違いがあります。 (A)と同じように75歳時の貯蓄残高では、【1】で902万円、【3】では233万円ですから、ずいぶんと違った印象になりますね。

ようやく本題。

一般的に、「将来の教育費が不安で……」とお越しになるケースはよくあります。 その場合、上記のような家計分析で比較的簡単に答えは出ます。 さて、問題はそこからなんです。

「教育費の負担はなんとか大丈夫そうだから、あとは本人次第!受験の環境を整えて、家族で応援しよう」

できれば、もう一歩先へ……

上記、2つのグラフで一目瞭然ですが、教育費の負担はそのまま生涯の貯蓄残高に影響を与えます。 (だからといって、教育費はなるべく支出しないようにしよう、という意味ではありません)(笑)

教育費や住宅ローンといった大きな支出について気になるのは当然ですが、退職後、つまり完全リタイア後に長~く続くのが老後の暮らしです。 つまり、(A)と(B)のグラフで示したように、60歳以降の働き方にも大きな影響が出ていますね。 同じように見える家計であっても、60歳で完全リタイアを優先したい人と、元気であれば長く働きたいという人では、今から準備することも違ってきて当然です。

子どもの教育費や住宅ローンといった短期的な課題ばかりが気になります。 ずっと先の「老後の暮らしが不安だ」とはいっても、なかなか具体的に考えることは難しいかもしれません。 しかし、「家計のキャッシュフロー分析」のように、家計の将来像を「お金の側面」からイメージすることができれば、バランスのよい家計運営に役立つのではないでしょうか。

使わなくても良かったお金を使ってしまうのも、金額によっては考えものですよね。 でも、決してムダではない「ムダ遣い」もあるでしょう。 使っていいのにガマンしてしまうというのも、できれば避けたいと思いますし。

いずれにしても、今の暮らしが確実に老後の暮らしにつながっているということ、長期的な目線で家計の将来像を俯瞰しておきたいものですね。

「家計のキャッシュフロー分析」は一度に完成するものでもありません。 将来のライフイベントをアレコレと考えながら、貯蓄残高の推移をその都度、確認しながら作業している「過程」がとても重要なのです。 将来、希望する暮らし、大切にしたいですよね。

家計のキャッシュフロー分析(ライフプラン相談)なら、宝塚市のライフプランラボへ