- 投稿日:

-

2019.06.11

- カテゴリー:

-

ライフプラン

- コメント・トラックバック:

- コメントは受け付けていません

6月3日に金融庁が発表した、金融審議会 市場ワーキング・グループ報告書「高齢社会における資産形成・管理」が、いろいろな意味で話題になっています。(汗)

興味のある人は、時間のあるときにでも報告書を読んでみることをおすすめします。 老後の暮らしについて考えるのに、役立つかもしれません。

金融審議会「市場ワーキング・グループ」報告書の公表について:金融庁ウェブサイトへ

老後のために2千万円ないと、足りませんよ!

という言葉がひとり歩きしているようにも感じますが、「自分の場合はどうなのか?」ということについて、この機会に具体的に考えてみるきっかけになればと思います。

実際、私も開業以来、個人のライフプラン相談を長らくやってきましたが、ご相談の際に……

「老後のために、どれくらいの貯蓄があれば安心ですか?」

と質問されることはよくあります。

私の回答「できれば3千万円、少なくとも2千万円あれば安心です」(←ずっと昔から普通に言っていた)(^^;

このやり取りは、脅かす意味でもなんでもなくて、「さて、その前提条件は……」と、このあとの続きが大切なのです。(笑)

老後にどのようなライフスタイルを希望するのか、そのためにいくらくらいの生活費が必要なのか、長い老後の生活設計から逆算していくと具体的に必要な金額の目安をたてることができます。

退職金をもらったあと完全リタイアした時点で、預貯金の残高ピークが2千万円ないとたちまち老後の生活が破綻してしまう……、という意味ではまったくありません。

逆に言えば、2千万円あっても、3千万円あっても、足りないと感じる人はたくさんいるし、1千万円でもなんとかなると感じる人はいるということです。

要は、あなた次第……

だからこそ、自身の将来設計について予測する、それに対して備えておくことが重要になってくるのです。

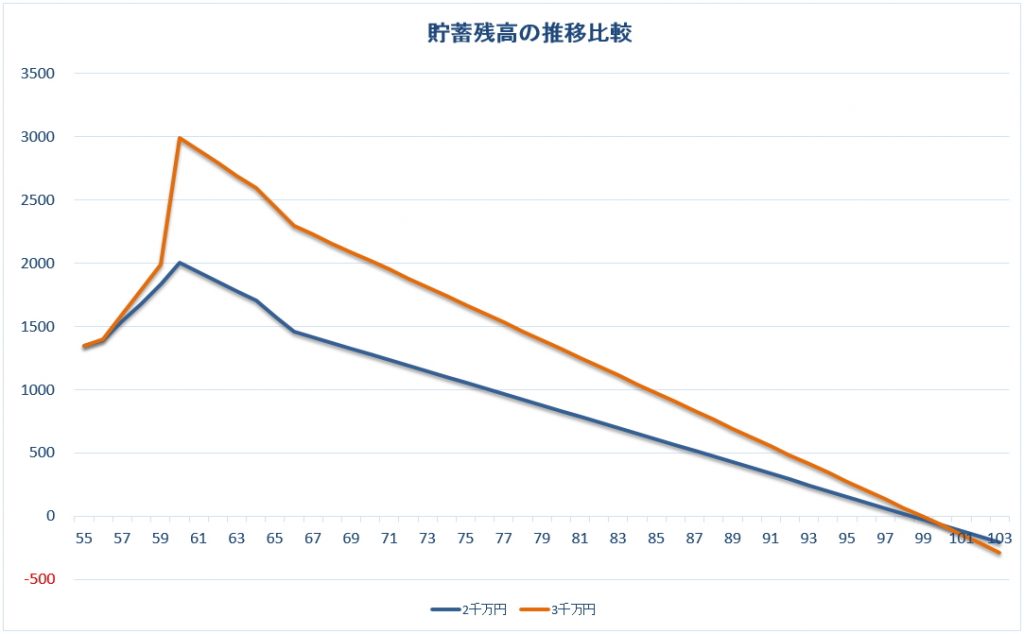

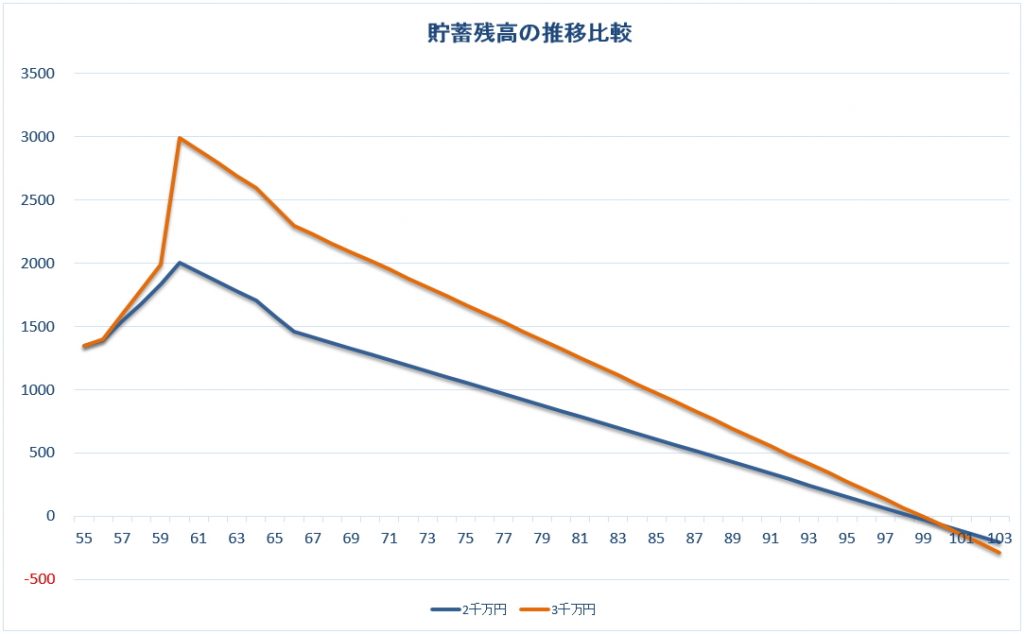

貯蓄残高のピークが、2千万円の場合と、3千万円の場合について100歳手前まで生きる前提でキャッシュフロー表を作成し、貯蓄残高の推移予測をグラフで比較してみました。

100歳時代、貯蓄残高の推移比較

100歳時代、貯蓄残高の推移比較ここで前提条件の違いはシンプルです。 ある意味現実的ではありませんが、考えていただくきっかけとして簡単にご紹介します。

2千万円と3千万円、ふたつともほぼ同じ年齢(99歳)まで貯蓄残高を維持できています。 ふたつの違いは、単純ですがそのまま老後の生活費の違いだけです。 61歳から生涯を終えるまで、1年間に支出する生活費全部で、3千万円の場合は350万円(月々約29万円)、2千万円の場合は325万円(月々約27万円)として試算しています。

グラフを見ていただくと、65歳の年金受給開始からずっと貯蓄残高は減り続けていますので、このケースでは年金の受取り開始時期から年金の範囲内で暮らすのではなく貯蓄を少しずつ取り崩しているイメージです。

※60代から90代の高齢期まで、貯蓄が減り続けるなか、ずっと同じだけお金を使い続けるのかどうか……、とかは問題を複雑にするのでここでは考慮していません(汗)

さて、考えてみると単純な話しです。 年間25万円(月々約2万円)の違いで、60歳から100歳までの40年間の総額は、25万円×40年=1000万円です。 それだけの話しです。 計算するまでもありませんが、こうして考えてみたことはありますか?

もうひとつ、会社員世帯の公的年金モデルは月々22万円くらいで示されるケースが多いです。 多少のデコボコはあるにしても、老後の暮らしは年金の範囲内をベースに、「住まいのリフォームや高齢期の医療・介護のこともあるし」できれば貯蓄を温存して……、と、実際に暮らしている人は多いでしょう。

自分が受け取る年金の額がだいたいどれくらいで、老後の生活にどれくらいのお金が必要なんだろう……。 まだ先だと思っていても、準備する期間が長ければ長いほど、備えるための選択肢は多く、またストレスも少なくて済みます。

今回、冒頭でご紹介した報告書ですが、誰がどんな立場で、どのような人に発したメッセージなのか読み取ることも大切だと思います。 ただし、自分には関係ないと考えないで、長い老後の暮らしについて考えてみる、できればお金のことについても……、は、もっと大切。

ライフプラン相談

ライフプラン相談生涯の生活設計シミュレーション、それは希望する暮らしを実現するためのものです。 ライフプランラボにご相談ください。

- 投稿日:

-

2019.03.08

- カテゴリー:

-

セミナー&イベント、ライフプラン

- コメント・トラックバック:

- コメントは受け付けていません

2019年2月16日(土)宝塚地域若者サポートステーション主催の講座でお話しをさせていただきました。 場所は、JR・阪急宝塚駅すぐ、ソリオ2の4階、宝塚市立男女共同参画センターです。 13時30分から約2時間の講演、そのあと約1時間で3組の個別相談という内容です。

今回のレジュメ(スライド)のタイトルは……

・ライフプランの意義

・ライフサイクルと家計との関係

・ライフイベント表

・ライフプランと家計分析

・希望するライフスタイル

・収入と支出のバランス

・公的年金の給付の種類

・ライフコース別にみた公的年金の保障

・年金受給額の目安

・子の家計管理・予想シート

・年金生活家計の収支均衡(予算の一例)

・人生100年時代

・親が感じる「不安」とは

・親子二世代のライフプラン(モデルケース)

・親子二世代にわたるライフプランニング

・ライフイベント表を書いてみよう

・選ぶならどっち?(自分スタイル発見シート)

・まずは親のマネープラン

・子のマネープラン

・最後にお伝えしたいこと

アンケートの集計結果もいただきました。

漠然とした「不安」を、ハッキリとした「不安」へ

ライフプランニングについて話すときはもちろん、普段の相談実務でも、いつもお伝えしていることです。 アンケートの自由記述欄で、このフレーズに触れている人が数人いらっしゃいました。 少しでも「きっかけ」になれたとすれば、とても嬉しいことです。

2018年はもうすぐ年度末を迎えますが、今年は「ひきこもりのライフプラン」講演をきっかけに、新たなご縁がいくつも生まれました。 2019年度も、近隣他市の福祉系の団体から講演依頼のお問い合わせをいただいております。 私自身は福祉の専門家でもなんでもありませんが、ライフプランの専門家という立場と相談実務の経験から、お手伝いできることは可能な限りやっていこうと考えています。

ひきこもりのライフプラン相談も、宝塚市のライフプランラボへ

- 投稿日:

-

2018.10.05

- カテゴリー:

-

ハッピーエンディング

- コメント・トラックバック:

- コメントは受け付けていません

宝塚市の「ワンコインdeスタンプラリー」に参加中です。

ライフプランラボのメニューは、スリーコインでご提供する、「ハッピーエンディングカード体験」です。 早速、ご利用いただき、写真掲載の許可をいただいたのでご紹介させていただきます。

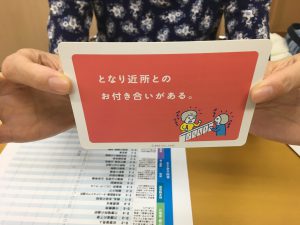

ご紹介とはいっても、内容についてあまり具体的に書けるわけでもありませんので、Riskとして残った1枚のカードについて……。^ ^

手元に残った1枚のカード……

カード番号A-9 は、「地域とのご縁」です。

となり近所とのお付き合いがある。

お仕事が忙しく、職場と自宅の往復だけになりがちで、お子さんも成長し、ご近所付き合いがあまりなくなってしまった。 まだまだずっと先のことかもしれませんが、時代の流れは「地域包括のケアシステム」です。 看護も介護も「在宅」への流れですが、将来的には「地域医療」「地域社会との絆」をベースとしたご近所との関係作りが大切になってくるのかもしれませんね。

助け合いの心を大切に、最後はお互いさまの関係作りを。

高齢になった将来のことはもちろんですが、自然災害のリスクが高まっていると感じる昨今、大きな災害が起こったときの備えとして考えておきたいのが、「自助」と「共助」です。

ご近所同士で、「見守り」「見守られ」「助け合う」というのは、いつも意識しておかなければならない時代といえるでしょう。 「ご近所付き合いのトラブル」といった問題も、場合によれば少しはあるかもしれませんが、「お互いさま」の関係作り、長い目で考えてみてはいかがでしょうか。

ハッピーエンディングカードは、49枚のカードを使って自分らしい「終活」について気づくことができるカードです。

終活・ハッピーエンディングも宝塚市のライフプランラボへ

- 投稿日:

-

2018.08.28

- カテゴリー:

-

ライフプラン相談

- コメント・トラックバック:

- コメントは受け付けていません

「そろそろ家を買おうか」と考え始めたときは、ライフプランについて考えてみるタイミングです。

住宅購入時のご相談で、お問い合わせのきっかけとなるもので多いのは……

住宅ローンの借入額が、どれくらいの金額なら安全なのか

住宅ローンの返済期間は退職年齢までに合わせたほうがよいか

住宅ローンの借り入れタイプで、変動金利は不安か

住宅ローンは繰上げ返済をしたほうがよいのか

住宅ローン減税があるので、借り入れ金額は多いほうが得なのか

というように、住宅ローンを借りる場合の「損得やテクニック」に関するものが多いように感じます。(当然かもしれませんが)

いずれにしても、根底には大きなローンを抱えることによる漠然とした不安があると思います。

「漠然とした不安」を解消するため、住宅ローンについていろいろと調べてみることも大切ですが、それだけで全ての不安が解消するわけではありません。

10年後、20年後、さらにはずっと先の老後の暮らしまで……

長期間にわたる住宅ローンの返済だけでなく、「いつ頃、どんなお金が、どのように必要になってくるのか?」、そして、「そのときわが家の家計の状態は?」という見通しがある程度俯瞰できていれば、住宅ローン完済までの道のりも安全・安心なものになります。

そして、ずっと先の老後の暮らし……

住宅ローンの返済が終わればいいのではなくて、それは老後の暮らしに直結しています。

「持ち家」に対する、思い入れや価値観も人それぞれでしょう。 住宅購入のタイミングは、マイホームでどんな暮らしを実現したいのか考えてみる絶好のチャンスです。 住宅ローンの返済金額以外にも、予算を見積もっておきたい将来のライフイベントはたくさんあります。

長期的な家計の裏づけをもって、希望するわが家の暮らしを手に入れたいものですね。

今すぐ決められないこともたくさんありますが、ライフプランニングで将来の夢をふくらませてみませんか?

あなたのライフプランニングをプロがお手伝いします

- 投稿日:

-

2018.04.18

- カテゴリー:

-

ライフプラン相談、共働き家計相談

- コメント・トラックバック:

- コメントは受け付けていません

住宅購入をきっかけに、共働き世帯のご夫婦がご相談にお越しになる場合、ライフプランラボだけかもわかりませんが、新築一戸建ての購入をお考えのケースが多いように感じています。 また、普段、お忙しいこともあってか、奥様が産休・育休中のタイミングでお越しになるケースも多いですね。 この機会に、アレコレ気になっていることを片付けなければ、ということのようです。

ま、それはさておき……、ひとつ前のエントリーで書いたように、妻が産休・育休をはさんでその後も正社員で働き続ける場合には、職場の環境や夫の家事に対する協力体制など、いろいろと共有しておくべき課題もたくさんあるわけですから、お金のことだけに限らず、コミュニケーションはとても大切です。(自戒を込めて)←言われる前に書いておく……(笑)

育休中の収入減もありますが、職場復帰後の保育園の費用についてもあらかじめリサーチが必要ですよね。 しばらくの間は、「これだけ保育料がかかって、いったい私はなんのために働いているの」なんてマイナスイメージにならないためにも、その後の家計の収支が大きく改善されることについて具体的なイメージをもっておきたいものです。

住宅購入に関しては、「夫婦とも正社員で定年まで」を前提に返済計画を立てるのか、または別のパターンも考えておくべきなのか、場合によっては慎重に検討しておくことが必要なこともあります。

「私はいつまで働く必要があるの」

もし、なんらかの事情で「前提」が覆ったときに、どのような問題が起こりえるのか……。

考えすぎかもしれませんが、夫の収入だけから考えて住宅ローンの借入額が大きい場合には、リスクヘッジの方法というか、「そのとき何が起こるのか」ということについて想定しながら、そもそも住宅ローンの返済計画をたてておけば安心です。

住宅ローンに限りません。 ライフプランラボがある宝塚市周辺では、人気の私立大学が多いこともあってか、大学受験はもとより中学受験熱も盛んです。

高校までは公立で……、とそれ以上はあまり考えていなくても、なんらかのきっかけ(意外と多いんですが)で、私立の中高一貫校受験、それに伴う塾の費用など、予想外の教育費用の負担で家計の様子が大きく変わることもあります。

夫婦共働きだからなんとか支出できるし……、子どものためだから……

それがいけないと言うつもりはまったくありませんが。

ただ、それもこれもふくめて、将来の老後の生活に直結していることを知ってもらいたいです。

否定的な印象になってしまっていれば恐縮ですが、そうした問題や課題について、「家計のキャッシュフロー分析」は大いに役立ちます。

今は、こんな計画だけど……

「仮に、子どもの教育進路がこう変わったら……」

「新築一戸建て希望だけど、仮に新築マンションだったら……」

「もし妻が10年後に退職して、その後パートになったら……」

基本パターンの「現状分析」さえ完成してしまえば、キャッシュフロー分析はシミュレーションを重ねることが簡単にできてしまいます。 ライフプランラボがこだわっているオリジナルの「貯蓄残高推移予測グラフ」があれば、シミュレーションの結果も瞬時に把握することが可能です。

将来の家計への影響について、具体的なイメージで理解することは、今の暮らしについての価値観にまで大きな示唆を与えてくれます。

文章で伝えるのはなかなか難しいのですが、マネーに関する「損得」だけで目先のことを考えるのではなく、長期的な家計を俯瞰する思考で、将来から逆算して今を考えるということ、特に夫婦共働き世帯では大切なことです。

共働き家計相談も、宝塚市のライフプランラボへ

- 投稿日:

-

2018.04.16

- カテゴリー:

-

ライフプラン相談

- コメント・トラックバック:

- コメントは受け付けていません

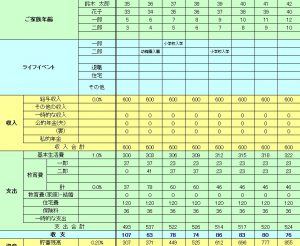

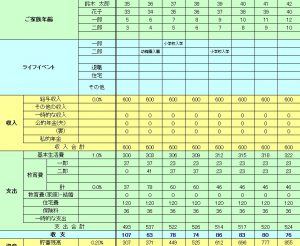

ライフプラン相談や老後の生活設計はもちろんですが、住宅購入や住宅ローン、生命保険や損害保険、子どもの教育費というようなピンポイントのご相談の際にも活躍するのが「家計のキャッシュフロー表」です。 家計のキャッシュフローシミュレーションは、その名のとおりわが家の家計の将来について「現金収支」に着目しているわけです。

つまり、よくある家計簿レベルのアプローチとは少し異なります。 家計について細かい部分に節約モードで考えるのではなく、全体像を把握しながら、「いつもより少し幅広く」「いつもより少し長めに」将来の家計を俯瞰するイメージでしょうか。

わが家の将来、「いつ」「どんなお金が」「どのように必要になるのか」そして、そのとき家計の状態は?というのがハッキリとしてきます。

ライフプランラボでは通常、キャッシュフロー表を作成するときには、きわめてシンプルな内容になっています。 支出項目は基本、たったの6項目です。 「1年間に使うお金は全部でいくら」という視点で家計管理をしてもらいたいから、シンプルである必要があるからです。

↑(家計のキャッシュフロー表サンプル)

ご相談にお越しになるきっかけがどのようなものであれ、その原因多くは、家計の将来がハッキリしないからというものがほとんどです。 「あなたの知りたいことは、本当はこういうことではありませんか?」ということですね。 わかりやすい例だと、住宅購入前に「住宅ローンを最後まで安全に返済できるかどうか」というものでしょうか。 住宅ローンの借入額ごとに、キャッシュフロー表で家計への影響度を比較・試算してみれば、住宅ローンとの長いお付き合いも安心なものになります。

さて、今年になってからお越しいただいているご相談者の場合。

複数の収入源があり、その分、支出も多くなるのは仕方ありませんが、ちょうど教育費用も大きく膨らむタイミングということもあって「老後の生活設計をしっかりと立てなければ」というきっかけでお越しになりました。

家計のキャッシュフロー表を作成する場合、最初にとりかかるのが「家計の現状分析」です。 まずは、現在地を正確に把握しなければ、どこに向かうにもスタートできないからです。 誤差はあってもいいのですが、小さいにこしたことはありませんから。

家計簿レベルの分析が主たるご相談内容ではありませんが、「お金はどこに消えたのか?」総額も大きく、個人の家計収支と事業用収支があるために、ご夫婦でうまく共有できていないという現実も明らかになりました。 そこで、まずは家計の全貌について傾向をおさえていただくために、通常のキャッシュフロー表をカスタマイズしてオリジナルで作成しているところです。

前述したように、普段使っているキャッシュフロー表の支出欄は6項目ですが、今回は大きく増えて13項目と倍増です。 小項目まで入れると19項目になりました。 通常の印刷パターンは横方向なのですが、足りなくなったので今回は縦方向です。

面談は3回目となりましたが、1月から3月までの支出項目の実績から、「現状把握」について支出金額の精度を高めているところです。 家計の全体像については把握できるようにはなってきているので、現時点で家計上の特徴や課題についてはおおむね予測できています。 ただし、全体のボリュームが大きいので、慎重に誤差を少なくする作業を進めているところです。 現状の誤差が大きいと、長期的にはさらに誤差が大きくなってしまうこともあり得るからですね。

さて、タイトルにも書いたように、「いったい、お金はどこに消えたの?」ということ。

なんとなく、ついつい、あるだけ使っちゃうということでもないのに、何故?

支出項目がたくさんある場合、それぞれについてあらかじめ「予算」的な目処があったとしても、少しずつオーバーするだけで積み重ねれば大きな金額になってしまうこともあるでしょう。 以前はもっと家計に余裕があったから、なんとなく支出してきたものも多いはずです。 しかしながら、いきなり、節約モードで家計にアプローチするのは精神的負担にもなりかねません。 支出構造を明らかにしたうえで、将来の家計の様子から逆算し、優先順位を考えることから始めればストレスも少なく家計について考えることができます。

さて、これからもやることはたくさんありそうです。 まだ、現状把握の段階ですから当然ですが。 第一弾のキャッシュフロー分析が終わったタイミングで、長期的な家計の様子、それにともなう課題についてご夫婦で共有していただく必要があります。

そして、ヒアリングで明らかになってきた、「現状の家計の状態では、なかなか実行できないでいるあんなコトやこんなコト」を実現するための具体的対策を考えていきます。

あれもダメ、これもダメ、と節約モードで切り詰めるのではなく、本当にやりたいコトを明確にし、到達可能なゴールとしてアプローチしていきたいものですから。

↑(収集中の各種資料も膨大になりつつ)

長期的な家計分析とシミュレーションのために必要な、さまざまな資料も可能な限りお持ちいただきます。 確認している途中で、新たな課題や見直すべきところが見つかることもありますが、そうしたアプローチは第一弾のキャッシュフロー分析ができてからで十分です。

すべての答えは、あなたの家計にある。

「マネー」に限らず、家計上の課題や問題の解決については、家計のキャッシュフロー表が大きな示唆を与えてくれます。 そして、それは、お金に関することだけではありません。

本人はもちろん、家族のみんなが希望する、「生き方」「暮らし方」にも関わってきます。

本当にやりたいコトについて、「どうせムリだろう」と簡単にあきらめてしまったり、いつのまにか忘れてしまっていたりするのは勿体ないことです。

↑このあたり、とことん突き詰めてみたい人は、ライフプランラボのファイナンシャルコーチング®のメニューがお勧めです。(ここは普通に宣伝)ww

あと、ライフプランラボは初回面談に限り無料となっていますが、初回のお試しだけでもライフプランを考えることの大切さや、キャッシュフロー分析の効果を十分に体験していただけますよ。 お気軽にお問い合わせください。 初回無料サービスがある間に。(ここだけ少し煽る)ww

ライフプランラボの豊富なメニューは公式サイトから

- 投稿日:

-

2017.05.31

- カテゴリー:

-

ライフプラン

- コメント・トラックバック:

- コメントは受け付けていません

ども!ファイナンシャルコーチの溝本です。

一般的な家計で、住宅ローンの借り方・返し方や、生命保険をどうするのか、そして教育資金をどうやって準備するのか、くらいは誰もが考えたり相談したりしながら経験するはずですが、これがファイナンシャル・プランニングですね。 もちろん、家計上のマネーに関する課題は他にもたくさんあります。 投資や資産運用という難しいものだけではなく、シンプルな定期預金や積立貯金もファイナンシャル・プランですから。

一方で、ライフプランは、「生活設計」や「生涯設計」という意味で使われることも多いのですが、それは、「生き方」「暮らし方」だと考えています。 「自分と自分の家族が、どのように暮らしていきたいのか」について考えることです。 特別なことや、難しいことではありません、皆さんが普段から当たり前にしていることです。

今の時代、マネーに関する情報は巷に溢れていて、その多くがポジショントークになってしまっていることは、仕方のないことかもしれません。 そうした多くの情報を、例えば「住宅ローンの得な借り方」とか、「生命保険はこうしなさい」、「有利な学費の貯め方」というように独立した情報として収集していると、どうしても「どれがいいのかわからない」という状態になってしまいがちです。

ファイナンシャルプランは「手段」で、「目的」はあくまでもライフプラン。

将来、希望するライフプランという「目的」の多くを、できれば効率よく実現するための「手段」がファイナンシャルプランということですね。

住宅ローンや生命保険といったファイナンシャルプランについて、個別に考えているだけでは、引き続き多くの情報に翻弄されてしまうことになります。 ライフプランを実現するための手段であり、将来のライフプランから逆算するというイメージで考えれば、大きな失敗も避けられます。

ただし、大切なこと……

ライフプランは、将来にわたって変化するものです。

つまり、ライフプランを基に設計されたファイナンシャルプランであっても、ガチガチに効率のみを追求したものでは、将来、軌道修正が必要になったときに困ることがあるかもしれません。 街なかを走る車のステアリングが、レーシングカーのようなあそびのないステアリングだったら危険なのと同じです。

ライフプランは変化するものである…、という前提に立てば、ファイナンシャルプランも修正することを前提に考えることは当然です。 ライフプランの変化の可能性や度合いにもよりますが、大きな失敗につながらないように、ファイナンシャルプランもフレキシブルなものでありたいですね。

マネーに関する課題についてはライフプランを基に考えるクセをつけておきたいものです。 そう、「ゆる~く」でもいいので。

ライフプラン相談は、暮らしと家計のFP相談室 ライフプランラボへ

- 投稿日:

-

2015.08.30

- カテゴリー:

-

ファイナンシャルコーチング、ライフプラン相談、老後資金相談

- コメント・トラックバック:

- コメントは受け付けていません

例えば、「リタイアメントプランニング」というと、「退職後の資産運用」みたいなイメージが強いかもしれません。 それでもやはり基本は「ライフプランニング」です。 リタイア後の家計分析も現役時代と同じように、「どんな暮らしを希望するのか」について考えることから始まります。

ライフプランニングの基本は、ライフイベント表を作るところから始まります。 ライフイベント表、つまり「やりたいこと」をたくさん書き出してリストにするわけですね。 私自身もそうでしたが、やりたいことがなかなか書き出せない……、ということもあります。 そこで、カードを使ってちょっとしたワークをした結果、やりたいとは思っていたけどなかなか行動に移せないでいた「やりたいこと」を、いくつか始めることができるようになりました。

ライフプランラボで体験できる、カードを使った「ワーク」には、いくつかのメニューがあります。 写真はメニューのひとつ「自分スタイル発見カード」ですが、「やりたいことリスト」を充実させるためには非常に効果的なワークです。 私も一緒にお手伝いをしていて、とても楽しい時間です。

長い老後の生活、お金や健康の不安を考えればキリがありませんが、やはりそれなりに準備は必要です。 たくさんある「やりたいこと」のなかから、自分自身にとって優先順位の高い「本当にやりたいこと」を発見し、確実に手に入れることが「豊かで安心な暮らし」につながるのではないでしょうか。

「お金がかかるから」「家族や友人の協力が」「時間がなかなか」といった制約をいったん白紙にしてみると、たくさんあった「やりたいこと」を思い出すことができます。

老後の生活設計なんて、まだまだ先のことで……、という人が多いのもわかります。 しかし、準備できる時間がたくさんあれば、それだけできることも増えるわけですね。

あなたは、「やりたいことリスト」にいくつ書き出せますか?

ライフプランラボの個人向けファイナンシャルコーチング

- 投稿日:

-

2014.10.06

- カテゴリー:

-

ライフプラン相談

- コメント・トラックバック:

- コメントは受け付けていません

平均的な会社員よりも収入面ではずいぶんと恵まれているはず。 周りの同僚や上司もそれなにに贅沢な暮らしをしているように感じるのに、なぜか、わが家では豊かさを実感できないどころか貯蓄も増えず、将来のことを考えると不安だ。

「お金はどこに消えたの?」

まずは、家計の現状を把握するところから始める必要があります。 収入が多い家計の場合、意識しないまま大きな金額を恒常的に支出してしまっているはずです。 つまり、水道光熱費や通信費というように、よくある節約対象の支出項目を見直すくらいのレベルでは追いつかないような支出が重なっていることが考えられます。

「必要だから仕方ない」

あると使ってしまうということはよくあります。 しかし、収入が多い人ほど、将来にわたって現在のライフスタイルを維持するためには、やはり、それなりの準備も必要です。 将来、実現したい暮らしについて考え、ライフイベント一つひとつの予算を考えてみる。 「今、やりたいこと」「少し先にやりたいこと」「ずっと先にやりたいこと」というような漠然としたイメージだけでなく、もっと具体的に予算まで考えてみたときに、優先順位がはっきりとしてきます。

「今、こうしていれば、夢は実現する」

本当に手に入れたい暮らし、やはり大切なことです。

ライフプラン実現のために

- 投稿日:

-

2014.09.10

- カテゴリー:

-

ライフプラン

- コメント・トラックバック:

- コメントは受け付けていません

ライフプランラボでは、希望する「生き方・暮らし方」という表現をよく使います。 家計簿レベルの分析も大切ですが、節約にも限度がありますし、家計について考えるときには節約以外にもアプローチするべきところがたくさんあるからです。 将来、手に入れたい「生き方・暮らし方」、たくさんのライフイベントを中心にしたライフプランを考えるところから始めましょうということです。 節約するところ、切り詰めるところばかりを考えるのは切ないものです。 どうせなら、やってみたい事なんかもたくさん候補に挙げ、実現の可能性をどんどん探ってみたいものですよね。

やりたい事を実現するためには、家計の裏づけが必要です。 家計の収支を改善するには、支出を減らす以外に、収入を増やすことを考えることも必要です。 しかし、収入を増やすなんて、簡単なことではありません。 もちろん、「お金にも働いてもらおう」なんて、運用を推奨するわけでもありません。 将来、実現したい大切な夢や目標を、どうなるのかわからない運用リスクにさらすこともありませんしね。 (資産運用のリスクについてはまた別の機会に)

さて、「収入を増やす」ということですが、「転職して収入アップ!」とか、「ここは、起業して勝負しようか!」なんてことではありません。 たとえば、「主婦が家計を助けるためにパートに出る」というありがちなケースであっても、できれば、将来の働き方を見据えてパート先を選別したいということです。 もちろん、主婦の働き方だけではありません。 「定年制度」は大きく変わっていますから、男性についても将来の働き方について考えておく必要があります。 定年制度や退職金制度が大きく変わっても、あまり実感がないためか、将来の収入の変動について具体的には理解できていないという人は多いです。

男女、立場を問わず、「生き方・暮らし方」を考えるときには、「働き方」も考えることが必要な時代になりました。 いつまで、どんなペースで働くのか。 大げさなことではなく、ライフプランを考えるときには一緒に考えておきたいことです。

ライフプラン相談はライフプランラボへ

次のページへ »