- 投稿日:

-

2018.04.18

- カテゴリー:

-

ライフプラン相談、共働き家計相談

- コメント・トラックバック:

- コメントは受け付けていません

住宅購入をきっかけに、共働き世帯のご夫婦がご相談にお越しになる場合、ライフプランラボだけかもわかりませんが、新築一戸建ての購入をお考えのケースが多いように感じています。 また、普段、お忙しいこともあってか、奥様が産休・育休中のタイミングでお越しになるケースも多いですね。 この機会に、アレコレ気になっていることを片付けなければ、ということのようです。

ま、それはさておき……、ひとつ前のエントリーで書いたように、妻が産休・育休をはさんでその後も正社員で働き続ける場合には、職場の環境や夫の家事に対する協力体制など、いろいろと共有しておくべき課題もたくさんあるわけですから、お金のことだけに限らず、コミュニケーションはとても大切です。(自戒を込めて)←言われる前に書いておく……(笑)

育休中の収入減もありますが、職場復帰後の保育園の費用についてもあらかじめリサーチが必要ですよね。 しばらくの間は、「これだけ保育料がかかって、いったい私はなんのために働いているの」なんてマイナスイメージにならないためにも、その後の家計の収支が大きく改善されることについて具体的なイメージをもっておきたいものです。

住宅購入に関しては、「夫婦とも正社員で定年まで」を前提に返済計画を立てるのか、または別のパターンも考えておくべきなのか、場合によっては慎重に検討しておくことが必要なこともあります。

「私はいつまで働く必要があるの」

もし、なんらかの事情で「前提」が覆ったときに、どのような問題が起こりえるのか……。

考えすぎかもしれませんが、夫の収入だけから考えて住宅ローンの借入額が大きい場合には、リスクヘッジの方法というか、「そのとき何が起こるのか」ということについて想定しながら、そもそも住宅ローンの返済計画をたてておけば安心です。

住宅ローンに限りません。 ライフプランラボがある宝塚市周辺では、人気の私立大学が多いこともあってか、大学受験はもとより中学受験熱も盛んです。

高校までは公立で……、とそれ以上はあまり考えていなくても、なんらかのきっかけ(意外と多いんですが)で、私立の中高一貫校受験、それに伴う塾の費用など、予想外の教育費用の負担で家計の様子が大きく変わることもあります。

夫婦共働きだからなんとか支出できるし……、子どものためだから……

それがいけないと言うつもりはまったくありませんが。

ただ、それもこれもふくめて、将来の老後の生活に直結していることを知ってもらいたいです。

否定的な印象になってしまっていれば恐縮ですが、そうした問題や課題について、「家計のキャッシュフロー分析」は大いに役立ちます。

今は、こんな計画だけど……

「仮に、子どもの教育進路がこう変わったら……」

「新築一戸建て希望だけど、仮に新築マンションだったら……」

「もし妻が10年後に退職して、その後パートになったら……」

基本パターンの「現状分析」さえ完成してしまえば、キャッシュフロー分析はシミュレーションを重ねることが簡単にできてしまいます。 ライフプランラボがこだわっているオリジナルの「貯蓄残高推移予測グラフ」があれば、シミュレーションの結果も瞬時に把握することが可能です。

将来の家計への影響について、具体的なイメージで理解することは、今の暮らしについての価値観にまで大きな示唆を与えてくれます。

文章で伝えるのはなかなか難しいのですが、マネーに関する「損得」だけで目先のことを考えるのではなく、長期的な家計を俯瞰する思考で、将来から逆算して今を考えるということ、特に夫婦共働き世帯では大切なことです。

共働き家計相談も、宝塚市のライフプランラボへ

- 投稿日:

-

2018.04.17

- カテゴリー:

-

ライフプラン相談、住宅ローン相談

- コメント・トラックバック:

- コメントは受け付けていません

今年(2018年)2月に初回面談のお客様。 住宅購入に際し、適正な住宅ローンの借入額についてご相談にお越しになりました。 まず、住まいに関する希望はもちろんですが、それ以外にもヒアリングする内容は多岐にわたります。

お子さんはまだこれからですが、希望するのかしないのかを含めて、希望するなら何人か、そして教育に関する考え方まで含まれます。 もちろん、予定は未定ですから断定することはできませんし、まだまだこれから考えていくことも多いのはもちろんですが、いろいろな可能性についてご夫婦で考え方を共有していただくにはよい機会になります。

夫婦とも正社員なので、お子さんを希望する場合には、産休育休とその後の職場復帰に加えて、時短勤務や保育園のことなど、仕事を続ける環境やご自身・ご夫婦の意識についてもいろいろとヒアリングしながら、ここでもご夫婦で再度、キャリアプランやライフプランについて考えながら再認識していただく機会となります。

いろいろな要素について、まだまだ確定しきれない部分も多いのですが、それぞれのパターンについて長期的な家計への影響度を「家計のキャッシュフロー分析」でシミュレーションしていきます。

つまり、ご相談のきっかけは住宅購入であっても、その答えは、ご相談者自身の今後の人生設計(ライフプラン)にあるのです。

一戸建ての住まいを希望していて、初回面談の際は、よい土地が見つかったために建物の見積もりをしてもらっている途中でした。 複数のパターンでキャッシュフロー分析をした結果から、おおよその住宅ローンの借入額については目処がつきました。 あとは、その予算の範囲に近いところで見積もりが出てくるのかどうか……、といったところです。

その後、連絡があり、予算をかなりオーバーしそうなので、もう少し他の物件を探してみますとの連絡がありました。

さて、しばらく時間が経過したあと、再度の面談予約があり、新築じゃなくて中古一戸建てのリフォームでよい物件が見つかったので……、ということでした。 再度、具体的な住宅ローンのシミュレーションをしたうえで、ご相談者の長期的な家計の特徴や、「強み」「弱み」などについて一緒に考えるとともに、将来のライフプランについて再確認していただきます。

このタイミングでいったん、火災保険や地震保険についての情報提供をしながら、家計上の長期的なリスクやその対策についてもわかりやすくアドバイスをさせていただきます。

夫婦共働きでなかなか一緒に出かけられる時間もないのですが、住宅ローンについてもいくつかの金融機関で探してみたいと前向きでしたが、時間もタイトなのでしばらく住宅ローン選びに専念しますと……。 そのあと、生命保険についても見直しを考えているので、住宅ローンが落ち着いて、ゴールデンウィーク明けくらいにまたご相談させていただきます。 というところで今のタイミングなのです。

数日前、電話があり、「今、2つの銀行で説明してもらいましたが、○○%と、○○%の当初3年固定の条件提示があり、保証料などの費用もそれぞれ違うのですが……」 との内容でしたが、住宅ローン電卓のおかげで、電話中でもすぐに試算ができました。 結果、それほど大きな金額の差でもありませんが、ここはこのように考えればいかがでしょうか、というアドバイスをしたところ、「実はなんとなく、そんなイメージでした」と、その場で無事に結論がでました。

一戸建てを希望する人もたくさんいらっしゃるのですが、宝塚市近隣の場合は、物件探しに苦労する人も多く、比較的短い間に気に入った物件が見つかってよかったですね。 住宅ローンの手続きで、まだしばらくお忙しいと思いますが、次は生命保険の見直しへと引き続きご相談継続中です。

特に、住宅購入に際して住宅ローンのご相談の場合には、「ライフプラン相談」のメニューがお勧めです。 家計のキャッシュフローシミュレーションで住宅ローンの返済はもちろん、「長期的に豊かで安心な暮らし」の実現についてしっかりと考えてみましょう。

ライフプラン相談なら宝塚市の専門家へご相談ください

- 投稿日:

-

2018.04.16

- カテゴリー:

-

ライフプラン相談

- コメント・トラックバック:

- コメントは受け付けていません

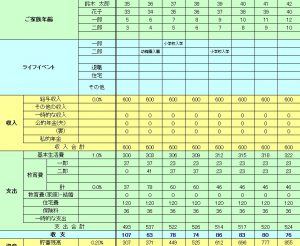

ライフプラン相談や老後の生活設計はもちろんですが、住宅購入や住宅ローン、生命保険や損害保険、子どもの教育費というようなピンポイントのご相談の際にも活躍するのが「家計のキャッシュフロー表」です。 家計のキャッシュフローシミュレーションは、その名のとおりわが家の家計の将来について「現金収支」に着目しているわけです。

つまり、よくある家計簿レベルのアプローチとは少し異なります。 家計について細かい部分に節約モードで考えるのではなく、全体像を把握しながら、「いつもより少し幅広く」「いつもより少し長めに」将来の家計を俯瞰するイメージでしょうか。

わが家の将来、「いつ」「どんなお金が」「どのように必要になるのか」そして、そのとき家計の状態は?というのがハッキリとしてきます。

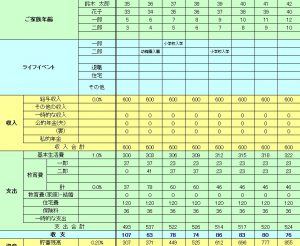

ライフプランラボでは通常、キャッシュフロー表を作成するときには、きわめてシンプルな内容になっています。 支出項目は基本、たったの6項目です。 「1年間に使うお金は全部でいくら」という視点で家計管理をしてもらいたいから、シンプルである必要があるからです。

↑(家計のキャッシュフロー表サンプル)

ご相談にお越しになるきっかけがどのようなものであれ、その原因多くは、家計の将来がハッキリしないからというものがほとんどです。 「あなたの知りたいことは、本当はこういうことではありませんか?」ということですね。 わかりやすい例だと、住宅購入前に「住宅ローンを最後まで安全に返済できるかどうか」というものでしょうか。 住宅ローンの借入額ごとに、キャッシュフロー表で家計への影響度を比較・試算してみれば、住宅ローンとの長いお付き合いも安心なものになります。

さて、今年になってからお越しいただいているご相談者の場合。

複数の収入源があり、その分、支出も多くなるのは仕方ありませんが、ちょうど教育費用も大きく膨らむタイミングということもあって「老後の生活設計をしっかりと立てなければ」というきっかけでお越しになりました。

家計のキャッシュフロー表を作成する場合、最初にとりかかるのが「家計の現状分析」です。 まずは、現在地を正確に把握しなければ、どこに向かうにもスタートできないからです。 誤差はあってもいいのですが、小さいにこしたことはありませんから。

家計簿レベルの分析が主たるご相談内容ではありませんが、「お金はどこに消えたのか?」総額も大きく、個人の家計収支と事業用収支があるために、ご夫婦でうまく共有できていないという現実も明らかになりました。 そこで、まずは家計の全貌について傾向をおさえていただくために、通常のキャッシュフロー表をカスタマイズしてオリジナルで作成しているところです。

前述したように、普段使っているキャッシュフロー表の支出欄は6項目ですが、今回は大きく増えて13項目と倍増です。 小項目まで入れると19項目になりました。 通常の印刷パターンは横方向なのですが、足りなくなったので今回は縦方向です。

面談は3回目となりましたが、1月から3月までの支出項目の実績から、「現状把握」について支出金額の精度を高めているところです。 家計の全体像については把握できるようにはなってきているので、現時点で家計上の特徴や課題についてはおおむね予測できています。 ただし、全体のボリュームが大きいので、慎重に誤差を少なくする作業を進めているところです。 現状の誤差が大きいと、長期的にはさらに誤差が大きくなってしまうこともあり得るからですね。

さて、タイトルにも書いたように、「いったい、お金はどこに消えたの?」ということ。

なんとなく、ついつい、あるだけ使っちゃうということでもないのに、何故?

支出項目がたくさんある場合、それぞれについてあらかじめ「予算」的な目処があったとしても、少しずつオーバーするだけで積み重ねれば大きな金額になってしまうこともあるでしょう。 以前はもっと家計に余裕があったから、なんとなく支出してきたものも多いはずです。 しかしながら、いきなり、節約モードで家計にアプローチするのは精神的負担にもなりかねません。 支出構造を明らかにしたうえで、将来の家計の様子から逆算し、優先順位を考えることから始めればストレスも少なく家計について考えることができます。

さて、これからもやることはたくさんありそうです。 まだ、現状把握の段階ですから当然ですが。 第一弾のキャッシュフロー分析が終わったタイミングで、長期的な家計の様子、それにともなう課題についてご夫婦で共有していただく必要があります。

そして、ヒアリングで明らかになってきた、「現状の家計の状態では、なかなか実行できないでいるあんなコトやこんなコト」を実現するための具体的対策を考えていきます。

あれもダメ、これもダメ、と節約モードで切り詰めるのではなく、本当にやりたいコトを明確にし、到達可能なゴールとしてアプローチしていきたいものですから。

↑(収集中の各種資料も膨大になりつつ)

長期的な家計分析とシミュレーションのために必要な、さまざまな資料も可能な限りお持ちいただきます。 確認している途中で、新たな課題や見直すべきところが見つかることもありますが、そうしたアプローチは第一弾のキャッシュフロー分析ができてからで十分です。

すべての答えは、あなたの家計にある。

「マネー」に限らず、家計上の課題や問題の解決については、家計のキャッシュフロー表が大きな示唆を与えてくれます。 そして、それは、お金に関することだけではありません。

本人はもちろん、家族のみんなが希望する、「生き方」「暮らし方」にも関わってきます。

本当にやりたいコトについて、「どうせムリだろう」と簡単にあきらめてしまったり、いつのまにか忘れてしまっていたりするのは勿体ないことです。

↑このあたり、とことん突き詰めてみたい人は、ライフプランラボのファイナンシャルコーチング®のメニューがお勧めです。(ここは普通に宣伝)ww

あと、ライフプランラボは初回面談に限り無料となっていますが、初回のお試しだけでもライフプランを考えることの大切さや、キャッシュフロー分析の効果を十分に体験していただけますよ。 お気軽にお問い合わせください。 初回無料サービスがある間に。(ここだけ少し煽る)ww

ライフプランラボの豊富なメニューは公式サイトから

- 投稿日:

-

2018.04.13

- カテゴリー:

-

セミナー&イベント、ハッピーエンディング

- コメント・トラックバック:

- コメントは受け付けていません

少し、遅くなりましたが……

2018年3月16日(金)、ライフプランラボがある宝塚市のお隣りの川西市まで出かけてきました。 JA兵庫六甲の、川西女性会加茂支部さんの総会にお呼びいただき、「ハッピーエンディングカードで学ぶ、終活のワンポイント」という演題でお話しをさせていただきました。

せっかくの機会なので、ハッピーエンディングカードの体験だけではなく、できるだけ身近な情報については具体的にお伝えしたいと考えていました。 なので、駆け足気味になりながら、途中で何度も脱線しながらでしたが。(笑)

自身のことも、老親のことも、なんとなく不安に感じてはいるけれど……

ひと言で終活といっても、49枚のハッピーエンディングカードが示唆してくれるように非常に幅の広いテーマです。 さまざまなリスクを知り、優先順位の高いモノやコトから早めに対策を立てておきたいものです。

26名の参加者の皆さん、おつかれさまでした。

- 投稿日:

-

2018.04.12

- カテゴリー:

-

ハッピーエンディング、ファイナンシャルコーチング、ライフプラン

- コメント・トラックバック:

- コメントは受け付けていません

「モラ」というパナマの民族衣装をもとにした手芸だそうです。 鮮やかな色彩がとってもいいです。 あ、唐突な話題から入りましたが、ファイナンシャルコーチ®の溝本です。(笑)

ライフプランラボのファイナンシャルコーチング®サービスをご利用いただき、毎月お越しいただいている60代後半女性ひとり暮らしのお客様に見せていただきました。 数年前まで教室で習っていたとのことですが、少し面倒になって時間が空いてしまうとそのままになってしまっていたようです。

約1年前からファイナンシャルコーチング®のメニューで、いろいろなワークなどを体験していただいている途中ですが、その過程で「モラの手芸をもう一度やってみよう!」と前向きになられました。 まずは、モラのお人形を10個作って、友達にプレゼントします!ということで、こちらがそのお人形です。

生前整理の情報提供をしていたところなので、チラシが見切れていますが。(汗)

もちろん、ハッピーエンディングサービス(終活サポート)のメニューもご利用いただいているのですが、これらはすべて「ライフプランニング」と密接にリンクしています。

ファイナンシャルプランニングにおいて、スタートラインというか、すべての基礎になるのが「ライフプランニング」です。

本当に希望する、「生き方」「暮らし方」を発見するために、自身の価値観に合った「夢」や「目標」を実現することにフォーカスし、さまざまなワークを体験していただくのがファイナンシャルコーチング®サービスの特徴です。

いわゆる「人生のたな卸し」、過去を振り返ることで、これからの人生をよりよく生きるためのきっかけにもなります。 これは、ハッピーエンディング(終活)でも同じことですね。

(今年の2月に体験していただいたワークのひとつです)

約2年前からライフプランラボのハッピーエンディングサービスと、その後、ファイナンシャルコーチング®をご利用いただいているお客様です。 その間、スイミングスクールに通い始め、昨年の秋からは毎日40分のウォーキングを欠かさず、この春からはモラの手芸を復活というように日々の暮らしが充実のご様子です。

そもそも、老後から終焉期の暮らしについて最大の課題、今回のケースでは「住まい」だったのですが、ライフプランニングを元にした「家計のキャッシュフロー分析」によって、「不安」は「安心」に代わっています。 人生90年とか100年とかの時代です。 充実した老後の暮らしは、これからの最大のテーマだと思いますがいかがでしょうか。

セカンドライフ・シニアライフは、早めの準備を……

ライフプランラボのファイナンシャルコーチング®

ライフプランラボのハッピーエンディングサポート