- 投稿日:

-

2014.07.04

- カテゴリー:

-

その他

- コメント・トラックバック:

- コメントは受け付けていません

ソニーの金融部門、ソニーフィナンシャルホールディングスの銀行事業、ソニー銀行設立の事業コンセプトやミッションについて、銀行設立から携わっている担当者の貴重なお話しを聞いてきました。 自立した個人のための資産運用銀行として、「Be fair=フェアであること」を企業理念にした「MONEY Kitの挑戦」、と書いただけでは伝わりませんね。(汗)

銀行という業界に、それもネット専業という業態で新規参入するわけですから、企業理念が「ぶれない」ことって、やはり大切なことなんだなと強く感じました。 もちろん、こういう機会にしか聞くことのできない裏話もたっぷりと。(笑) 「自立した個人のための資産運用」というところが、個人的には少々気になっていたのですが、住宅ローンに関するところまでしっかり聞けたことでスッキリとしました。 例えば、ソニー銀行の住宅ローンの特徴って、自分なりには理解していたつもりでしたが、その特徴にどのような想いがあるのかということを聞けることで、私としてもより深い理解につながりました。 もちろん、他の銀行の住宅ローンを考えるときにも、目線が広がったように思います。

お話しを聞いているうちに、どうしても気になったことがあったので、珍しく最後に質問をさせていただきました。 「これは、いい話を聞いた」と、ここでもスッキリしたのですが、あえてここでは書きません。(笑) また、こうした機会があれば参加してみたいです。

住宅ローンも資産運用のひとつです

- 投稿日:

-

2013.12.25

- カテゴリー:

-

資産運用相談

- コメント・トラックバック:

- コメントは受け付けていません

「貯蓄から投資へ」という背景は理解できますが、「長期投資」や「分散投資」という文字をあちこちで見かけるようになり、投資や資産運用をすることが目的になってしまっているような気がします。 ライフプランラボでは、資産運用のご相談といっても、いわゆる投資顧問業務は行っておりませんが、それでも資産運用に関するご相談は多いです。 実際のご相談の際には、投資や資産運用にもライフプランニングが必要だと考えていますから、「家計のキャッシュフロー分析」を重視しています。 まずは、投資や資産運用を始める目的を明確にし、各家計ごとに運用方針を確立してもらいたいからです。 ……とは言っても、機関投資家のようなプロの難しい運用方針ではなく、もっと基本的なところですが。

いわゆる投資や資産運用に配分する金額は、どのように決めればいいのでしょうか? 「これくらいだったら、もし値下がりしても大丈夫かな」という感覚的な判断でも構いませんが、どうせなら将来の家計の様子、将来希望するライフイベントから総合的に判断するほうが安心ではないでしょうか。

せっかく投資や資産運用を始めるわけですが、リターンについての目標はどのように決めればいいのでしょうか? 「あまり高いリターンはリスクが高いから、○%くらいでいいかな」という、リスクとリターンの関係も、よくよく考えてみれば非常に奥が深いものです。

また、「リスク」という言葉は、「損失」や「値下がり」という意味に受取りがちですが、予想以上に「儲かった」場合にも使います。 考えていた以上の「含み益」が生じた場合に、どのように対処すればいいのでしょうか? 「さっさと売却して利益を確定させる」「まだまだ儲かるかもしれないから、しばらく様子をみる」「長期投資を考えているから、売却は考えない」というようにいくつも考えられますが、仮に売却するとしても、その後の運用はどうすれば良いのでしょうか。

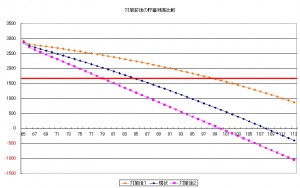

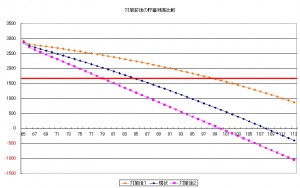

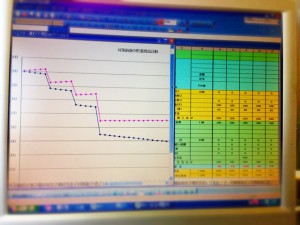

グラフの詳しい説明は省きますが、家計のキャッシュフロー分析で予測した将来の貯蓄残高推移グラフです。 「現状推移」以外に、資産運用についての総資産運用利回りを「上限」「下限」という二つのパターンで比較しているところです。 このケースでは、リタイア後の資産運用になっていますが、将来の看護・介護やその他、希望するライフイベントのために温存しておきたい金額を明らかにしたうえで、「どれくらいの損失まで家計は耐えることができるのか」という視点で具体的な目安を持っておくことができるようになります。

資産運用は「目的」ではなく、あくまでも豊かで安心な暮らしを実現するための「手段」のひとつです。 好きな人はどんどんチャレンジすればいいと思いますし、どうしてもムリな人に向いた方法もあります。 どちらになっても、「わが家の将来像」を俯瞰して知ることで、家計の安全性は大きく変わってきます。 投資や資産運用にも、ライフプラン分析は効果的ですよ。

投資や資産運用にも、ライフプランを

- 投稿日:

-

2013.12.08

- カテゴリー:

-

老後資金相談

- コメント・トラックバック:

- コメントは受け付けていません

NISA(少額投資非課税制度)の登場で、リタイア後に資産運用のスタートをと考えている人も多いのではないでしょうか。 いろいろとメリットのある投資優遇制度ですが、ここでは制度のメリットやデメリットではなく、老後の資産運用について、最も基本的なことについて書いてみたいと思います。

リタイア後ということですから、給与収入など現役時代の収入に代わって、年金収入が普段の生活の支えになります。 支出については住宅ローンや教育費という大きな負担がなくなり、家計の年間収支は安定したものになっているはずです。 つまり、今後の生活設計について家計の裏付けとしては予測しやすい期間になってきます。

(公的年金の将来や、看護、介護等の不安については、また別の視点になります)

NISAは少額投資の優遇制度ですから、投資経験の少ない人が資産運用を始めるには良いきっかけになるかもしれません。 最初は少額で、少しずつ勉強や情報収集をして、経験を積みながら……、というイメージですね。

さて、そんな投資初心者の資産運用ですが、リタイア後に限らず、リスクについてどのように考えておくかということが大切になってくることは当然です。 少し堅苦しい言葉で表現すると、「リスク許容度」をきちんと測定しておくということです。 家計ごとに、お金の面だけでなく性格なんかも含めて、どの程度のリスクに精神的負担なく耐えることができるのかという考え方です。

(リスクというのは、損失というイメージが強いと思いますが、思ってもみなかった利益を指す場合もあって、なかなか難しい言葉です。ちょっとややこしくなるので、リスクについては「損失」のイメージで書きすすめます)

つまり、わが家の場合、どの程度の損失額まで耐えることができるのか、具体的に考えておくことが必要です。 耐えられる損失の額を常に意識しながら、逆算して投資金額や投資対象を選ぶという考え方が大切になってきます。

ようやく今回の本題……

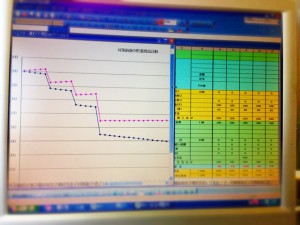

投資や資産運用を考える場合、「リスク許容度」をしっかりと分析するためには中長期的な家計分析が必要です。 つまり、ライフプランに基づく「家計のキャッシュフロー分析」です。 長い老後の生活ですが、どのようなイベントを希望し、どのような暮らし方、住まい方はもちろん、看護や介護といったことまで含めて具体的に考えてみること。

希望する老後のライフスタイルを実現し、維持していくために必要な家計の裏付けをしっかりと検証してはじめて、資産運用の基本方針も決めることができます。 投資スタイルがライフスタイルに優先することってありませんから。

老後の資金計画にも、ライフプランを

- 投稿日:

-

2013.11.11

- カテゴリー:

-

老後資金相談

- コメント・トラックバック:

- コメントは受け付けていません

老後の生活設計では、家計の年間収支、特に収入面の変動幅が少なくなるという特徴があります。 つまり、預貯金を中心とした資産と支出をコントロールすることが現役時代よりもシンプルになるということですね。 ただし、老後の医療や介護、住まいといった部分では不安要素もあります。 個人の価値観やライフスタイルに影響を受けやすいという意味では、やはりライフプランを立てることが大切になってきます。

老後といっても、まだまだ健康で活動的な人が多いですから、その気になれば資産運用をスタートすることも可能です。 資産運用を考える場合に、最初に考えるべき最大のテーマは「リスク許容度」です。 希望する老後のライフイベントやライフスタイルを守るために、どの程度のリスクまで許容できるのか、具体的に判定しておくことが必要です。 そのためにも、自身の暮らし方について、いろいろな選択肢を元にしてもう一度考えてみたいですね。

資産運用にも、目標とするリターンを設定することが大切です。 許容できるリスクの範囲内で、どれくらいのリターンを目指すのか、そして、その結果が自身が希望するライフスタイルを実現できることはもちろん、ストレスにならないように配慮することが大切です。

大切なのは資産運用をすることではなく、ライフプランの実現です。

資産運用といっても、保守的なものから、積極的なものまでたくさんの方法があります。 まずは自分自身の運用方針をしっかりと定めるところから始めるべきですが、その場合に大切なことがライフプランをしっかりと立てることです。

老後の暮らしは多様化していて、これからもますます選択肢は増えていきます。何が「ごく当たり前の老後」や「普通の暮らし」なのか、わからなくなる時代になるのかもしれません。 精神的な安定や、ゆとりある家計の裏付けは大切です。 希望する日々の暮らし方から、逆算する家計管理の考え方は、現役時代もリタイア後も同じく大切なことです。

老後の資産運用やリタイアメントプランニングも、ライフプラン分析から始めます

- 投稿日:

-

2013.06.23

- カテゴリー:

-

資産運用相談

- コメント・トラックバック:

- コメントは受け付けていません

投資や資産運用に関するご相談にも、いくつかの種類があります。

当然かもしれませんが、投資経験や運用歴が豊富は人は、あまりご相談にはお越しになりません。 「資産運用に興味があって、これから始めようと思っているが、自信がなくアドバイスを求めている」または、「資産運用を自分なりに始めてみたけれど、どうもうまくいかなくて困ってる」というケースが多いでしょうか。

なかには、「こんなはずじゃなかった」という場合もあります。(汗)

今さら繰り返すまでもありませんが、超低金利の時代が長く続いています。 少しでもお金を有利にということで、「お金にも働いてもらおう」というフレーズもよく見かけるようになりました。 また、「熱心に勧めてもらったから」という動機で運用商品に興味をもつこと自体、悪いことではありませんが、きっかけが、「なんとなく、良さそうだから」「何かいいものがありますか?」というところになってしまうこともよくある話しです。

「リスクがあることは、わかっている」

さて、そのリスクですが、どの程度のリスクなのか具体的に理解できているでしょうか。 また、わが家の将来の家計の様子を見越したうえで、許容できる範囲のリスクなのかどうか判断できているでしょうか。

ライフプランシミュレーションは、若い世代の人たちだけに必要なものではありません。 リタイア後の資産設計にもライフプランを考えることは必要です。 特に、リスクの度合いによる違いはあっても、資産運用を考える場合には、運用方法や金融商品についての知識や理解を深めることと同じように、ライフプランにもとづく将来のわが家の家計について把握することが大切です。

「長期投資だから安全だ」

「分散投資だから安全だ」

安全だからと、目先の運用成果について一喜一憂しないでいられるためには、長期的な家計分析による裏づけが必要です。 ライフプランラボの資産運用相談では、必要に応じてライフプラン相談と同じ内容のシミュレーションをさせていただくことが多いです。 さまざまな金融商品の商品設計や特徴よりも、長期的な家計の様子から逆算して、許容できるリスクの度合いを測り、投資金額や運用期間などのアドバイスをさせていただきます。 リタイア層のご相談だけではなく、若い世代の積み立て投資も同じですよ。

資産運用の目的をはっきりさせるところから、ライフプランラボにご相談ください。

- 投稿日:

-

2013.06.02

- カテゴリー:

-

その他

- コメント・トラックバック:

- コメントは受け付けていません

ネットのニュースアグリゲーターは、メディアの敵か味方か?

情報を効率的に入手!おすすめキュレーションサービス All About デジタル

ぼう大な情報を、収集整理してくれるサービスが増えているようです。 新聞とテレビのニュース番組が中心だった時代といっても、それほど昔のことではありませんが、それだけインターネットが普及したということですね。 私の場合は、「知っておきたい情報を徹底的にチェックしておきたい」というよりも、気になる情報をピックアップするために、smartNewsというスマホアプリを使っています。 使っている人はわかると思いますが、「Smartモード」というのが非常に便利ですが、肝心のSmartモードの仕組みに著作権上の問題があるとか、ないとか……。 今後の展開が気になります。(汗)

こうしたニュースアグリケーターですが、私としてはもちろん、「好みのニュースだけが手に入って便利」という立場です。

そうはいっても、情報がたくさん入ればいいっていうものでもありません。 手に入れた情報は、「どのように使うのか」が大切です。 溢れる情報に振り回されているようではいけませんから。 同じ事象でも、切り取り方によっては、まったく違った印象になってしまうことも多いですから、手に入れた情報を自分自身でどのように解釈するのか、考えることが必要ですね。 私の仕事であれば、資産運用や金融商品に関するニュースがそうです。 情報が多すぎるために迷ってしまい、ご相談にお越しになるというケースも増えていますから。

情報はたくさん仕入れてもいい、ただし、自分で考えるクセも必要ではないでしょうか。

- 投稿日:

-

2013.05.19

- カテゴリー:

-

ライフスタイル

- コメント・トラックバック:

- コメントは受け付けていません

情報格差を解消するための新聞……

タブーなしの報道めざす『発禁新聞』がはじまる レイバーネット

デジタル時代の情報格差をなくす試みということですが、ラジオ・テレビ欄にはインターネット局の番組が紹介されている……、ハテ……。

ま、そのあたりはわかりませんが、情報は、「たくさん持っている方が便利で幸せだ」という考え方に賛成です。

高度に情報化された社会、だまっていても氾濫する情報は襲ってきます。 「情報なんて、たくさんあればいいってものじゃ」という考え方もわかりますが、ぼう大な情報をどのように利用するのかは個人の自由です。 溢れる情報を整理し、自分なりの解釈で判断するクセをつけることも必要だとは思いますが……。

資産運用の世界でも、「貯蓄から投資へ」という流れは収まることはなく、政策的支援もあって、より大きなうねりとなっています。 特に、「長期投資」や「分散投資」についての情報は「一方的なダダ漏れ状態」のようにも感じます。 いろいろな立場で発信される情報を能動的に収集し、自分自身の考え方でしっかりと整理するクセをつけておかないと、情報に流されるまま大きく方向性を誤ってしまうこともあります。 ライフプランやライフスタイルを確立して、自分目線で情報を上手に処理していきましょうね。

- 投稿日:

-

2013.04.22

- カテゴリー:

-

その他

- コメント・トラックバック:

- コメントは受け付けていません

吉野家の牛丼が、一気に100円も値下げしたようですね。 いつまでも安値競争ばかりで大丈夫なの? って、私が心配することでもありませんが。 並盛が280円と100円も安くなるって、お客さんにとっては相当なインパクトですよ。 しかし、ライバル会社も同じような値段設定だということで、いったいいつまで続くかと考えてしまいますね。

安値競争には、必ず終わりがあります。 「食の安全」が叫ばれるなか、当然ながら品質維持には慎重だとは思いますが、いくら値下げしても限界があるなか、企業努力もすさまじいですね。 消費者にとっては、有難いことは間違いありませんが、企業サイドからみてよいことなのでしょうか。 大賛成!というよりも、やはり心配してしまいます。 何度も書きますが、私が心配することでもありませんが。(笑)

「高値おぼえ、安値おぼえは損のもと」 という相場格言があります。

簡単に説明してしまうと、「保有している株が上昇してきたので、売り時を探している間に大きく値下がりしてしまい、その後、反転上昇に転じてきたけれども、前の高値が記憶に残っているためになかなか売却できず、結果的にさらに値下がりしてしまった」というようなことです。 もちろん、買いたい銘柄があるときに買い場を探していて「安値おぼえ…」という逆のパターンもあります。

牛丼も、大きく値下げしたときにはインパクトがあっても、その値段に慣れてしまえば……、ということもあるでしょうし、ギリギリまで安値販売をしていても、原材料の高騰などによって値上げせざるを得なくなったときの反動ってどうなんでしょうか。 牛丼の場合は競合会社も一斉に安値競争の様相ですが、よく比較されるように、マクドナルドとモスバーガーのように違った戦略を選択する場合だってありますよね。 しつこいようですが、いつまでも安値競争していて、大丈夫なのかな?って、やっぱり心配になってしまいます。 消費者としては、ハンバーガーチェーンのように、選択肢が多いほうが使い分けできて有難いように感じます。

- 投稿日:

-

2013.03.13

- カテゴリー:

-

その他

- コメント・トラックバック:

- コメントは受け付けていません

「美人も、イケメンも、やっぱり得だよな」って思います。(笑)

美人じゃないのにモテる女性とは?-「むしろ、モテる美人がいないです」 マイナビニュース

え?って、思いましたが、確かに「並外れた美人」だと近寄りがたいかもしれませんし、特別な美人というわけでもないのに、どこに行っても人気のある人っていますよね。

経済学者のケインズは、プロの投資行動を「美人投票」に例えましたが、投資行動の際の投票では主観で美人を選ぶのではなく、平均的な美人に投票するというものでした。 もちろん、投資のスタイルにはいろいろありますから、あえて特殊な銘柄に投票するというのもアリです。 「人の行く、裏に道あり花の山」という相場格言もあるくらいですが、実際には、なかなか勇気のいることかもしれませんね。

投資といっても株式とは違い、不動産投資の場合はどうでしょうか。 こちらも王道はありますが、あえて見た目の良くない、ちょっとした「わけあり物件」に投資をして、知恵とアイデアで付加価値をつけて転売できればリターンも大きくなるかもしれません。 ただし、株式と同じで勇気が必要、というか誰にでもできるというものではありません。

ま、冒頭の話題は、投資とは無縁ですから、難しいことは考えないで、「やっぱり美人(イケメン)って得だよな~」って、あこがれているくらいがちょうどいいのかも。

- 投稿日:

-

2013.02.20

- カテゴリー:

-

その他

- コメント・トラックバック:

- コメントは受け付けていません

「知ったらしまい」、「しまい」は「終い」とか「仕舞い」と書く場合もありますが、いわゆる「相場の格言」です。

出版界にも「アベノミクス」効果 マネー誌に思わぬ”特需” 産経新聞

実際、「会社四季報」(東洋経済新報社)が在庫切れとなり、「日経会社情報」(日本経済新聞社)の売れ行きも好調とのことです。 アベノミクスと言われる今の状況を「バブル」だと解説する人もいるようですが、今はまだ「期待で動いている」状態。 冒頭の「知ったらしまい」というところまでにも、まだまだ遠いような気がします。

出版界にも特需ということですが、変化が表れたのはマネー専門誌です。 電車の中吊り広告を見ていてもよくわかるのですが、一般の週刊誌や、経済とは無縁の雑誌の見出しにまで、「今こそ株式投資で儲けよう」とか、「株式投資で一攫千金」とかの見出しが目立つようになれば要注意かもしれませんね。 残念ながら(?)、今はまだそこまでは……。(汗)

相場の格言で、ひとつ私が好きなものをご紹介します。

「強気相場は、悲観の中で生まれ、懐疑の中で育ち、楽観の中で成長し、幸福の中で消えていく」

深いですよね。(笑)

ちなにみ、干支に関した相場格言もあります。 今年は「巳年」ですが……

「辰巳天井」や、「戌亥の借金、辰己で返せ」が代表的です。

格言のように、今年は目先の天井、つまり強い相場となるのでしょうか?

「辰巳天井」の格言にはまだ先があり……

「辰巳天井、午しり下がり、未辛抱、申酉騒ぐ。戌は笑い、亥固まる、子は繁栄、丑はつまづき、寅(とら)千里を走り、卯(うさぎ)は跳ねる」

株式投資に限らず、投資や運用は「心理戦」という側面もありますから、昔からこうした格言が投資家の心理状態を表すものとして語りつがれてきたんでしょうね。 もちろん、「辰巳天井」だからといって、今年必ず目先の天井になるのかどうか、それはわかりませんからね。(笑)