資産運用の「リスク許容度」

「貯蓄から投資へ」という背景は理解できますが、「長期投資」や「分散投資」という文字をあちこちで見かけるようになり、投資や資産運用をすることが目的になってしまっているような気がします。 ライフプランラボでは、資産運用のご相談といっても、いわゆる投資顧問業務は行っておりませんが、それでも資産運用に関するご相談は多いです。 実際のご相談の際には、投資や資産運用にもライフプランニングが必要だと考えていますから、「家計のキャッシュフロー分析」を重視しています。 まずは、投資や資産運用を始める目的を明確にし、各家計ごとに運用方針を確立してもらいたいからです。 ……とは言っても、機関投資家のようなプロの難しい運用方針ではなく、もっと基本的なところですが。

いわゆる投資や資産運用に配分する金額は、どのように決めればいいのでしょうか? 「これくらいだったら、もし値下がりしても大丈夫かな」という感覚的な判断でも構いませんが、どうせなら将来の家計の様子、将来希望するライフイベントから総合的に判断するほうが安心ではないでしょうか。

せっかく投資や資産運用を始めるわけですが、リターンについての目標はどのように決めればいいのでしょうか? 「あまり高いリターンはリスクが高いから、○%くらいでいいかな」という、リスクとリターンの関係も、よくよく考えてみれば非常に奥が深いものです。

また、「リスク」という言葉は、「損失」や「値下がり」という意味に受取りがちですが、予想以上に「儲かった」場合にも使います。 考えていた以上の「含み益」が生じた場合に、どのように対処すればいいのでしょうか? 「さっさと売却して利益を確定させる」「まだまだ儲かるかもしれないから、しばらく様子をみる」「長期投資を考えているから、売却は考えない」というようにいくつも考えられますが、仮に売却するとしても、その後の運用はどうすれば良いのでしょうか。

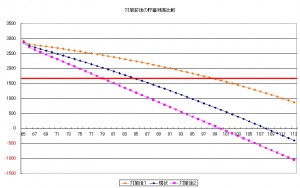

グラフの詳しい説明は省きますが、家計のキャッシュフロー分析で予測した将来の貯蓄残高推移グラフです。 「現状推移」以外に、資産運用についての総資産運用利回りを「上限」「下限」という二つのパターンで比較しているところです。 このケースでは、リタイア後の資産運用になっていますが、将来の看護・介護やその他、希望するライフイベントのために温存しておきたい金額を明らかにしたうえで、「どれくらいの損失まで家計は耐えることができるのか」という視点で具体的な目安を持っておくことができるようになります。

資産運用は「目的」ではなく、あくまでも豊かで安心な暮らしを実現するための「手段」のひとつです。 好きな人はどんどんチャレンジすればいいと思いますし、どうしてもムリな人に向いた方法もあります。 どちらになっても、「わが家の将来像」を俯瞰して知ることで、家計の安全性は大きく変わってきます。 投資や資産運用にも、ライフプラン分析は効果的ですよ。