- 投稿日:

-

2018.06.13

- カテゴリー:

-

ハッピーエンディング

- コメント・トラックバック:

- コメントは受け付けていません

ハッピーエンディングカードに興味があってお越しいただいた50代の男性です。 何故、終活が必要なのかなど、少しお話しをしながら、早速ハッピーエンディングカード体験へ。

結果は、予想していたよりも多くのカードが手元に残りました。 そのなかから、今、ご自身が考えるなかで優先順位の高いカードを3枚に絞って選んでいただきました。

絞り込んだカードは……

「かかりつけの医者がいる」

「相続税を把握して、対策をとっている」

※「突然意識不明になったとしても、すぐに家族に連絡がつく」

の3枚です。

お父様の看護~介護~看取りをご経験されたとのことで、いろいろと終焉期の医療や介護については考えることがあったようですが、それら以外にも、備えておくべきことが思っていた以上にたくさんみつかるきっかけになったと話しておられました。

※印のカードについては、「お金も時間もかからないので、今すぐすべきですね」とおっしゃっていました。 今ごろは、もうできているかな?(笑)

また、エンディングカードに書いておくべきこともたくさんあるけれども、書くだけで安心するのではなく、その内容についてできれば家族と共有しておくことが大切ですね……。 と、おっしゃっていて、また、機会があれば、ご夫婦でお越しいただきたいですね。

「終活」といっても、何から手をつければと考えている人でも、49枚のハッピーエンディングカードはたくさんの気づきを与えてくれます。 ゲーム感覚で気軽にできるハッピーエンディングカード体験セッション、お気軽にお問い合わせくださいね。

終活・ハッピーエンディングも宝塚市のライフプランラボへ

- 投稿日:

-

2018.04.12

- カテゴリー:

-

ハッピーエンディング、ファイナンシャルコーチング、ライフプラン

- コメント・トラックバック:

- コメントは受け付けていません

「モラ」というパナマの民族衣装をもとにした手芸だそうです。 鮮やかな色彩がとってもいいです。 あ、唐突な話題から入りましたが、ファイナンシャルコーチ®の溝本です。(笑)

ライフプランラボのファイナンシャルコーチング®サービスをご利用いただき、毎月お越しいただいている60代後半女性ひとり暮らしのお客様に見せていただきました。 数年前まで教室で習っていたとのことですが、少し面倒になって時間が空いてしまうとそのままになってしまっていたようです。

約1年前からファイナンシャルコーチング®のメニューで、いろいろなワークなどを体験していただいている途中ですが、その過程で「モラの手芸をもう一度やってみよう!」と前向きになられました。 まずは、モラのお人形を10個作って、友達にプレゼントします!ということで、こちらがそのお人形です。

生前整理の情報提供をしていたところなので、チラシが見切れていますが。(汗)

もちろん、ハッピーエンディングサービス(終活サポート)のメニューもご利用いただいているのですが、これらはすべて「ライフプランニング」と密接にリンクしています。

ファイナンシャルプランニングにおいて、スタートラインというか、すべての基礎になるのが「ライフプランニング」です。

本当に希望する、「生き方」「暮らし方」を発見するために、自身の価値観に合った「夢」や「目標」を実現することにフォーカスし、さまざまなワークを体験していただくのがファイナンシャルコーチング®サービスの特徴です。

いわゆる「人生のたな卸し」、過去を振り返ることで、これからの人生をよりよく生きるためのきっかけにもなります。 これは、ハッピーエンディング(終活)でも同じことですね。

(今年の2月に体験していただいたワークのひとつです)

約2年前からライフプランラボのハッピーエンディングサービスと、その後、ファイナンシャルコーチング®をご利用いただいているお客様です。 その間、スイミングスクールに通い始め、昨年の秋からは毎日40分のウォーキングを欠かさず、この春からはモラの手芸を復活というように日々の暮らしが充実のご様子です。

そもそも、老後から終焉期の暮らしについて最大の課題、今回のケースでは「住まい」だったのですが、ライフプランニングを元にした「家計のキャッシュフロー分析」によって、「不安」は「安心」に代わっています。 人生90年とか100年とかの時代です。 充実した老後の暮らしは、これからの最大のテーマだと思いますがいかがでしょうか。

セカンドライフ・シニアライフは、早めの準備を……

ライフプランラボのファイナンシャルコーチング®

ライフプランラボのハッピーエンディングサポート

- 投稿日:

-

2017.11.11

- カテゴリー:

-

セミナー&イベント、ハッピーエンディング

- コメント・トラックバック:

- コメントは受け付けていません

2017年11月8日(水)13:30~15:00

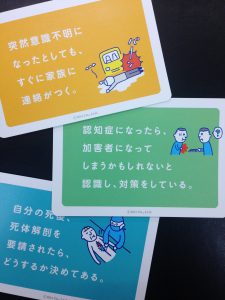

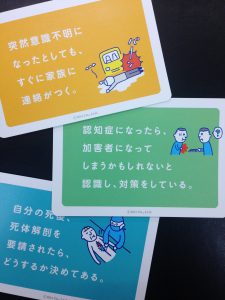

宝塚市まちづくり協議会 コミュニティ末広 福祉健康部さんのご協力で、終活セミナー「ハッピーエンディングカード体験会」を開催させていただきました。 24名もお集まりいただき、終始、和気あいあいとした雰囲気でした。 全員参加型なので、ハッピーエンディングカードも対面形式のセッションとは違いますが、おおむね皆さんが興味をもったカードを3枚に絞ってご紹介します。

「突然意識不明になったとしても、すぐに家族に連絡がつく」

「認知症になったら、加害者になってしまうかもしれないと認識し、対策をしている」

「自分の死後、死体解剖を要請されたら、どうするか決めてある」

どのカードも、そのリスクに気づき、自身が必要だと思えば、先送りしないですぐに備えることができるテーマですね。 今回、「終活」をテーマに、ハッピーエンディングカード体験をしていただきましたが、キーワードは「さらば!老後の不安」です。 セカンドライフ・シニアライフに潜む多くのリスクを発見し、優先順位の高いものから対策を講じておくこと。 「今をよりよく生きる」ための「終活」です。

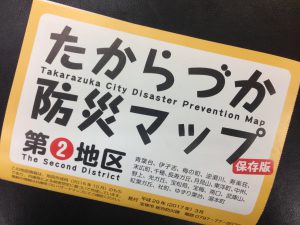

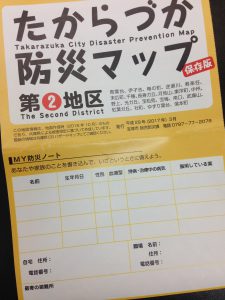

今回の終活セミナーは、参加者全員がライフプランラボの近隣にお住まいの人です。 上述したカードにも関係しますが、「たからづか防災マップ」の便利な使い方についてもご紹介しました。

他にも、宝塚市の「高齢者安心キット」や、「私の医療に対する希望」、「在宅医療受付け可能医療機関一覧」などなど、地元ネタはもちろん、時事ネタも含めててんこ盛りになったので、少々駆け足となってしまいましたが、個別のテーマでも機会があればまた開催したいと考えています。

宝塚市の終活相談も、ライフプランラボへ

- 投稿日:

-

2017.09.29

- カテゴリー:

-

ハッピーエンディング

- コメント・トラックバック:

- コメントは受け付けていません

昨夜(2017年9月28日)は、日本ハッピーエンディング協会関西地区会でした。 ハッピーエンディングプランナーが集まり、情報交換や勉強会を行っています。 今回は、私が勉強会のスピーカーを担当させていただき、「老後のお金」や、「セカンドライフプラン」についてお話しをさせていただきました。

老後の暮らしとお金、医療や介護に関するお金など、気になる「お金」にまつわる情報収集やデータに関すること。 相談実務で使っている「家計のキャッシュフロー表」や、実務から感じることなどが中心になりました。

老後の暮らしに必要なお金っていくらくらい?

医療や介護の備えとしてどれくらいのお金が必要?

というような不安は誰しもあると思いますが、まずはいろいろな制度について理解し、自身が希望する暮らしを考えることが「はじめの一歩」です。 今の暮らしの先に老後・終焉期の暮らしが続いていきます。 終活もライフプランニングのひとつ。 お金のことも大切ですが、それがすべてではありません。

終活に関するご相談は、ライフプラン相談の経験豊富な、宝塚市のハッピーエンディングプランナーへ

- 投稿日:

-

2016.10.24

- カテゴリー:

-

セミナー&イベント、ハッピーエンディング

- コメント・トラックバック:

- コメントは受け付けていません

先日(2016年10月21日)、ご当地FP®として参加している、エフピーリサーチアンドコンテンツ株式会社(通称FP-RECO)さんのレコ活(過去のレコ活動イベントへ)で、ビザ・ワールドワイド・ジャパンさんにおじゃましてきました。 題して、「Visaデビット FPによるグループディスカッション」(Visaデビット全国普及促進企画?)です。

本題は後半になりますが、しばらくおつきあいください。(汗)

(目の前の後頭部が私)(笑)

(目の前の後頭部が私)(笑)

まず最初に、ビザ・ジャパンの担当者からVisaデビットカードについて基本的なレクチャー。クレジットカード・プリペイドカード・デビットカードに関する、海外・国内での取扱高割合や特徴まで、非常に興味深いお話しを聞くことができました。 その後、デビットカードを発行している銀行(ジャパンネット銀行・三菱東京UFJ銀行・ソニー銀行)から、それぞれのカードの特徴について解説もしていただきました。

そして、全国から集まったご当地FP®が各地域のブロックごとに分かれて(北は北海道から南は九州まで、総勢35名)、グループディスカッション。 テーマはふたつ、「私のこんなお客様にはこんな使い方を提案できる、こんな使い方が便利」「私の活動地域ではこんな使い方ができる」というものです。

Visaデビットカードを発行している銀行ごとに、銀行の特徴に合わせたデビットカードの利用法があり、使う人によってデビットカードを使う場面もいろいろとありますね。 利用者・加盟店サイドの両者にとってメリットの多いデビットカードですから、これから大きくシェアを拡大していくのではないでしょうか。

(私のデビットカードは縦型デザイン)

(私のデビットカードは縦型デザイン)

今回のイベントに備え、私自身もデビットカードを作って、実際に使ってみました。 カードは口座のあった三菱東京UFJ銀行です。 Web上で簡単に発行することができました。

私のオフィスの階下にはコンビニがあります。 朝・昼・夜と、毎日のように利用するのですが、小銭の管理はなかなか面倒です。 デビットカードでキャッシュレス、結果、財布のなかがスマートになりましたし、支払いもスピードアップでいいですね。 あと、通販の決済、今月は利用額が多いのでこれ以上はクレジットカードを使いたくない、でも、代引きや銀行振り込みだと手数料やなにかと面倒だ、というときにもデビットカードは使えます。

三菱東京UFJ銀行のVisaデビットは、2年目から年会費が1,080円必要ですが、年間利用額が10万円以上で翌年度無料になります。 私の場合だと、コンビニで毎日300円使えば10万円を超えます。 小額決済のみの利用でも利用者のライフスタイルやポイント制の違いなどに合わせて、自分にあったデビットカードを選ぶことができますね。

三菱東京UFJ銀行も近くに支店があるのですが、三井住友銀行もデビットカードを発行してくれれば個人的にもっと便利なのに、と、懇親会でVisaジャパンの人に言ってみたら、なんと「使えるようになりました」、帰ってきてから調べましたが、2017年春からは、「非接触決済機能搭載型カード」の取扱いも始まるようです。

Visaデビットカードの特徴は大きく分けて、「即時引き落としで現金感覚」「現金よりもお得・便利」「いつでもどこでも」「安心のセキュリティ」というところです。 さて、ご当地FP®のグループディスカッションを通じて、個人的に気づいたことがあります。

ようやく本題。

カード決済・キャッシュレスというと、若い世代が中心の話題のようですが、記事のタイトルにしたように、高齢者にとっての利便性も非常に高いことに気づきました。 もちろん、現金主義の人が多いということも背景にはありますが、私自身の母を例に挙げてみます。

●スーパーやドラッグストアでの買い物が多いけれど、レジでの支払いに時間がかかって周りの人の目線が気になる。 なのでどうしてもお札で支払うようになり、小銭がどんどん貯まってしまう。

実際に、母が出歩くときに持ち歩くポーチやかばんの中を整理しようとしたところ、出てくる出てくる、パンパンに膨らんだ小銭入れの数々。(汗) とりあえず、小銭入れごとに、硬貨の種類ごとに分けて整理したことが何度もあります。

●ATMを操作するとき、ボタンが見づらくて何度も失敗する。

母は目が悪く、以前にも手術した経験があります。 足も弱ってきているので、何度か銀行のATMに同行したことがありますがそんなときには、横で私が代わりににボタンを押したりします。 知らない人がみたら「振り込め詐欺」だと疑われそうです。(汗)

高齢になって行動範囲が狭くなると、買い物に行くお店も買うモノもある程度限られてきます。 うちの母は今年になって入院(よくある腰椎圧迫骨折)を繰り返しておりますが、(現在3ヵ月のリハビリ入院中)もうすぐ退院予定です。 自宅に戻ってもリハビリを頑張って、近所の買い物くらいは行けるようになってもらいたいのですが、その際はデビットカードでスマートにキャッシュレスがいいですね。 ATMの操作に苦手意識があるので、常に多めの現金を持ち歩いてしまうのも不安です。

子どもにはクレジットカードより前にデビットカードを、留学や下宿住まいにもデビットカードを、というように若い世代のいる保護者にも使い勝手のよさそうなデビットカードです。 ところが、時代はまさに高齢社会。 これからデビットカードが一気に普及するには、高齢者世代に訴求することが一番の近道かと強く感じました。

Visaデビットカード

多くの高齢者が利用しているであろうゆうちょ銀行のキャッシュカードも、Jデビットが使えるんですね。(もうちょっと頑張ってほしいけど)(汗) デビットカードも、VISA・JCB・Jデビットというように複数ありますから、それぞれの特徴、メリット・デメリットをよく理解したうえで、上手に利用してみたいですね。

(ご当地FP®集合)

(ご当地FP®集合)

ハッピーエンディングや終活に関するご相談も増えているので、私も早速この話題、いろいろと活用していきます。 ^ ^

ハッピーエンディングはセカンドライフプランニング、ライフプランのことならライフプランラボへ

(おまけ)

懇親会の美味しいモノと、戦利品のブランケットなど

- 投稿日:

-

2016.08.30

- カテゴリー:

-

ライフプラン相談

- コメント・トラックバック:

- コメントは受け付けていません

キャリアプラン、ライフプラン、マネープランは一体です。 ピン!とこない人も多いかもしれませんが、「生き方・暮らし方」「働き方」と「お金」の関係は密接ですよね。

60歳前後の働き方を考えるとき、30~40歳代のときと、50歳代のときとでは環境も変わってより現実的になっているのではないでしょうか。 実際に、30歳代で住宅購入をきっかけにお越しになった人が、退職を控えて再びご相談にというケースも増えています。(とても嬉しいことです)(笑)

「60歳で退職金を受け取り、スッパリと完全リタイア」「年収は少なくなるが、65歳まで継続雇用で働き続ける」「年収は少なくなるが、55歳くらいで転職して65歳まで働く」というようなセカンドキャリアプランです。 若いときにはボンヤリとしていた「働き方」については、家族・職場の状況からも、より具体的に考えることができるタイミングと言えそうです。

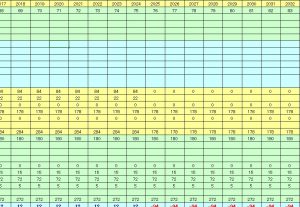

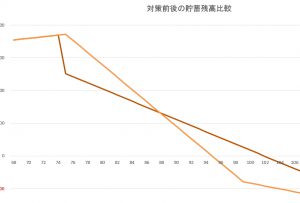

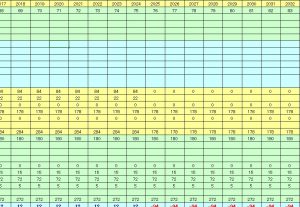

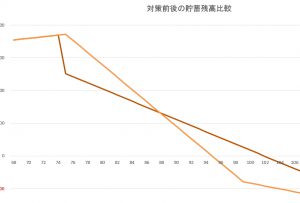

このグラフはいつもライフプラン相談で使っている、「家計のキャッシュフロー分析」から将来の貯蓄残高の推移を予測したグラフです。 ここでは、上述したように60歳前後の働き方が家計にどのような影響を与えるのか試算しているところです。 もちろん、転職については思惑どおりになるかどうか未確定要素も高くなるのですが、そこは「たかがシミュレーション、されどシミュレーション」です。 変動要因があっても、一定の「目安」があるのと、ないのとでは、判断する場合に安心感の度合いが違ってきますよね。

「こうなったら、こんなイメージ」

「こうなった場合には、こんな課題がある」

「こうならなかったときには、こんな考え方もある」

たかがシミュレーション、されどシミュレーション、大切なことです。

もちろん、それぞれのケースにおいて、マネープランも柔軟に対応する必要があります。 すべてはセットで考えることが大事なんですね。

「こうしていれば、希望する暮らしが実現する」

というような、「目安」や「モノサシ」が必要だと感じた人は、ライフプラン相談をご利用ください。

ライフプラン相談は、宝塚のファイナンシャルプランナーへ

(目の前の後頭部が私)(笑)

(目の前の後頭部が私)(笑) (私のデビットカードは縦型デザイン)

(私のデビットカードは縦型デザイン) (ご当地FP®集合)

(ご当地FP®集合)