- 投稿日:

-

2018.04.16

- カテゴリー:

-

ライフプラン相談

- コメント・トラックバック:

- コメントは受け付けていません

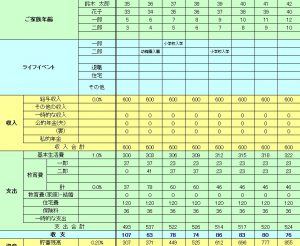

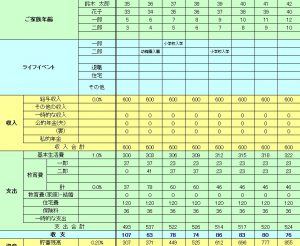

ライフプラン相談や老後の生活設計はもちろんですが、住宅購入や住宅ローン、生命保険や損害保険、子どもの教育費というようなピンポイントのご相談の際にも活躍するのが「家計のキャッシュフロー表」です。 家計のキャッシュフローシミュレーションは、その名のとおりわが家の家計の将来について「現金収支」に着目しているわけです。

つまり、よくある家計簿レベルのアプローチとは少し異なります。 家計について細かい部分に節約モードで考えるのではなく、全体像を把握しながら、「いつもより少し幅広く」「いつもより少し長めに」将来の家計を俯瞰するイメージでしょうか。

わが家の将来、「いつ」「どんなお金が」「どのように必要になるのか」そして、そのとき家計の状態は?というのがハッキリとしてきます。

ライフプランラボでは通常、キャッシュフロー表を作成するときには、きわめてシンプルな内容になっています。 支出項目は基本、たったの6項目です。 「1年間に使うお金は全部でいくら」という視点で家計管理をしてもらいたいから、シンプルである必要があるからです。

↑(家計のキャッシュフロー表サンプル)

ご相談にお越しになるきっかけがどのようなものであれ、その原因多くは、家計の将来がハッキリしないからというものがほとんどです。 「あなたの知りたいことは、本当はこういうことではありませんか?」ということですね。 わかりやすい例だと、住宅購入前に「住宅ローンを最後まで安全に返済できるかどうか」というものでしょうか。 住宅ローンの借入額ごとに、キャッシュフロー表で家計への影響度を比較・試算してみれば、住宅ローンとの長いお付き合いも安心なものになります。

さて、今年になってからお越しいただいているご相談者の場合。

複数の収入源があり、その分、支出も多くなるのは仕方ありませんが、ちょうど教育費用も大きく膨らむタイミングということもあって「老後の生活設計をしっかりと立てなければ」というきっかけでお越しになりました。

家計のキャッシュフロー表を作成する場合、最初にとりかかるのが「家計の現状分析」です。 まずは、現在地を正確に把握しなければ、どこに向かうにもスタートできないからです。 誤差はあってもいいのですが、小さいにこしたことはありませんから。

家計簿レベルの分析が主たるご相談内容ではありませんが、「お金はどこに消えたのか?」総額も大きく、個人の家計収支と事業用収支があるために、ご夫婦でうまく共有できていないという現実も明らかになりました。 そこで、まずは家計の全貌について傾向をおさえていただくために、通常のキャッシュフロー表をカスタマイズしてオリジナルで作成しているところです。

前述したように、普段使っているキャッシュフロー表の支出欄は6項目ですが、今回は大きく増えて13項目と倍増です。 小項目まで入れると19項目になりました。 通常の印刷パターンは横方向なのですが、足りなくなったので今回は縦方向です。

面談は3回目となりましたが、1月から3月までの支出項目の実績から、「現状把握」について支出金額の精度を高めているところです。 家計の全体像については把握できるようにはなってきているので、現時点で家計上の特徴や課題についてはおおむね予測できています。 ただし、全体のボリュームが大きいので、慎重に誤差を少なくする作業を進めているところです。 現状の誤差が大きいと、長期的にはさらに誤差が大きくなってしまうこともあり得るからですね。

さて、タイトルにも書いたように、「いったい、お金はどこに消えたの?」ということ。

なんとなく、ついつい、あるだけ使っちゃうということでもないのに、何故?

支出項目がたくさんある場合、それぞれについてあらかじめ「予算」的な目処があったとしても、少しずつオーバーするだけで積み重ねれば大きな金額になってしまうこともあるでしょう。 以前はもっと家計に余裕があったから、なんとなく支出してきたものも多いはずです。 しかしながら、いきなり、節約モードで家計にアプローチするのは精神的負担にもなりかねません。 支出構造を明らかにしたうえで、将来の家計の様子から逆算し、優先順位を考えることから始めればストレスも少なく家計について考えることができます。

さて、これからもやることはたくさんありそうです。 まだ、現状把握の段階ですから当然ですが。 第一弾のキャッシュフロー分析が終わったタイミングで、長期的な家計の様子、それにともなう課題についてご夫婦で共有していただく必要があります。

そして、ヒアリングで明らかになってきた、「現状の家計の状態では、なかなか実行できないでいるあんなコトやこんなコト」を実現するための具体的対策を考えていきます。

あれもダメ、これもダメ、と節約モードで切り詰めるのではなく、本当にやりたいコトを明確にし、到達可能なゴールとしてアプローチしていきたいものですから。

↑(収集中の各種資料も膨大になりつつ)

長期的な家計分析とシミュレーションのために必要な、さまざまな資料も可能な限りお持ちいただきます。 確認している途中で、新たな課題や見直すべきところが見つかることもありますが、そうしたアプローチは第一弾のキャッシュフロー分析ができてからで十分です。

すべての答えは、あなたの家計にある。

「マネー」に限らず、家計上の課題や問題の解決については、家計のキャッシュフロー表が大きな示唆を与えてくれます。 そして、それは、お金に関することだけではありません。

本人はもちろん、家族のみんなが希望する、「生き方」「暮らし方」にも関わってきます。

本当にやりたいコトについて、「どうせムリだろう」と簡単にあきらめてしまったり、いつのまにか忘れてしまっていたりするのは勿体ないことです。

↑このあたり、とことん突き詰めてみたい人は、ライフプランラボのファイナンシャルコーチング®のメニューがお勧めです。(ここは普通に宣伝)ww

あと、ライフプランラボは初回面談に限り無料となっていますが、初回のお試しだけでもライフプランを考えることの大切さや、キャッシュフロー分析の効果を十分に体験していただけますよ。 お気軽にお問い合わせください。 初回無料サービスがある間に。(ここだけ少し煽る)ww

ライフプランラボの豊富なメニューは公式サイトから

- 投稿日:

-

2016.08.30

- カテゴリー:

-

ライフプラン相談

- コメント・トラックバック:

- コメントは受け付けていません

キャリアプラン、ライフプラン、マネープランは一体です。 ピン!とこない人も多いかもしれませんが、「生き方・暮らし方」「働き方」と「お金」の関係は密接ですよね。

60歳前後の働き方を考えるとき、30~40歳代のときと、50歳代のときとでは環境も変わってより現実的になっているのではないでしょうか。 実際に、30歳代で住宅購入をきっかけにお越しになった人が、退職を控えて再びご相談にというケースも増えています。(とても嬉しいことです)(笑)

「60歳で退職金を受け取り、スッパリと完全リタイア」「年収は少なくなるが、65歳まで継続雇用で働き続ける」「年収は少なくなるが、55歳くらいで転職して65歳まで働く」というようなセカンドキャリアプランです。 若いときにはボンヤリとしていた「働き方」については、家族・職場の状況からも、より具体的に考えることができるタイミングと言えそうです。

このグラフはいつもライフプラン相談で使っている、「家計のキャッシュフロー分析」から将来の貯蓄残高の推移を予測したグラフです。 ここでは、上述したように60歳前後の働き方が家計にどのような影響を与えるのか試算しているところです。 もちろん、転職については思惑どおりになるかどうか未確定要素も高くなるのですが、そこは「たかがシミュレーション、されどシミュレーション」です。 変動要因があっても、一定の「目安」があるのと、ないのとでは、判断する場合に安心感の度合いが違ってきますよね。

「こうなったら、こんなイメージ」

「こうなった場合には、こんな課題がある」

「こうならなかったときには、こんな考え方もある」

たかがシミュレーション、されどシミュレーション、大切なことです。

もちろん、それぞれのケースにおいて、マネープランも柔軟に対応する必要があります。 すべてはセットで考えることが大事なんですね。

「こうしていれば、希望する暮らしが実現する」

というような、「目安」や「モノサシ」が必要だと感じた人は、ライフプラン相談をご利用ください。

ライフプラン相談は、宝塚のファイナンシャルプランナーへ

- 投稿日:

-

2015.02.18

- カテゴリー:

-

セミナー&イベント

- コメント・トラックバック:

- コメントは受け付けていません

宝塚市内で久しぶりにセミナーを開催しました。

「子育て世帯必見!家計の将来が手に取るようにわかるマネーセミナー」

会場は、久しぶりの、宝塚駅すぐソリオホール会議室です。 前半は、家計を取り巻くお金の基本、後半は、ライフプランニングの重要性について、相談事例を交えながらお話しをさせていただきました。

昨年から、いろいろと提携させていただくようになった、NTTイフさんとのコラボセミナーでした。 今後も手探りですが継続していく予定です。 興味のある人は、開催案内をお待ちくださいね。

宝塚市のファイナンシャルプランナー ライフプランラボ

- 投稿日:

-

2014.10.26

- カテゴリー:

-

セミナー&イベント

- コメント・トラックバック:

- コメントは受け付けていません

昨日、お話しをさせていただいたセミナーのひとコマですが、内容を簡単にご紹介してみたいと思います。 まずは、レジュメのタイトルから……。

「ライフプラン・キャリアプラン・マネープラン」自分らしい暮らしを実現するために

「少子高齢化社会のオモテとウラ」

「ライフとキャリア」

「三つの健康とバランス」

「ライフとマネー」

「収入と支出のバランス」

「希望するライフスタイル」

「ライフプランニング(家計のキャッシュフロー分析)」

「一時的ニーズと真のニーズ」

全体の流れはこんな感じですが、私が開業以来、実際のご相談をとおして感じたり考えたりしてきた経験をもとにして構成しています。 老後(とはいっても60代は、まだまだ若いのですが)の働き方や暮らし方は、今後もますます多様化していきます。 もちろん、価値観も同じように多様化していくでしょうから、自分らしい暮らしといっても簡単に決められるわけではありません。 希望するライフスタイルや生活設計を考えるとき、経済的背景(家計の裏づけ)が必要なことは言うまでもありませんが、そのために必要な家計管理の考え方は非常にシンプルです。

日々の暮らしの積み重ねが、将来の家計にどのような影響を与えることになるのか、意識しながら暮らすのと漫然と暮らすのでは、やはり大きく違ってきます。 多くのものをガマンして、節約しながら生活しようということではありません。 本当に手に入れたいモノやコトを実現するために、将来から逆算して今を考えることが大切です。 いろいろな事例を交えながらお話しをさせていただきました。 また、ライフイベント表を実際に作ってみる(時間の関係でちょっとした体験モードでしたが)ことも、考え方を整理する意味で参考になったのではと考えています。

普段、こうした機会をいただけるように積極的に活動しているわけではありませんが、幸運にもお声をかけていただくこともあり、私自身も充実した時間になり感謝しています。

シニアの働き方セミナーの記事へ

ライフプランラボ 過去のセミナーおよび出講一覧

- 投稿日:

-

2014.10.25

- カテゴリー:

-

セミナー&イベント

- コメント・トラックバック:

- コメントは受け付けていません

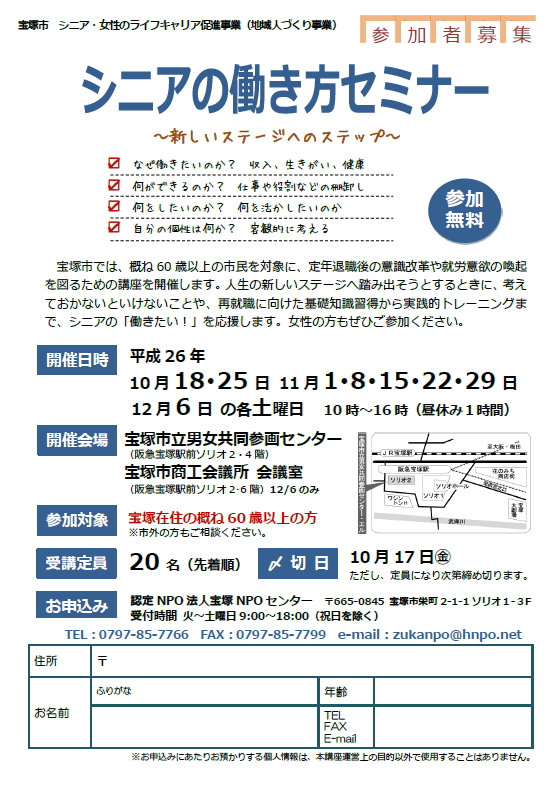

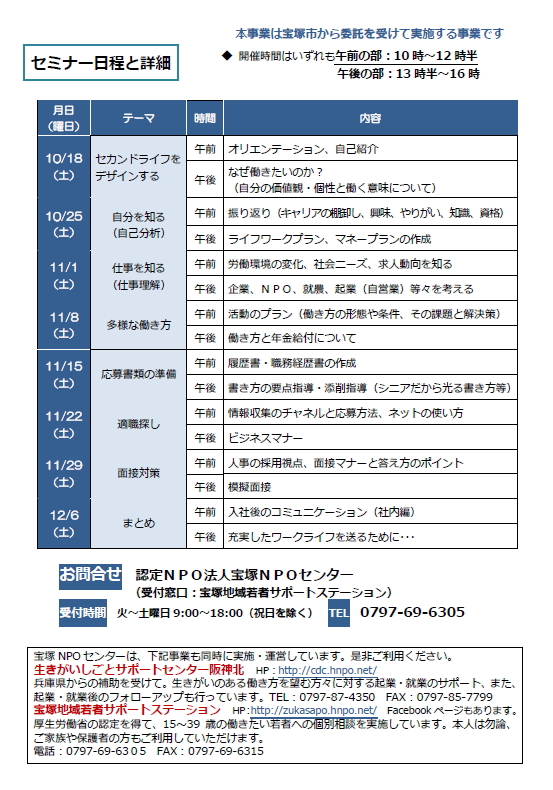

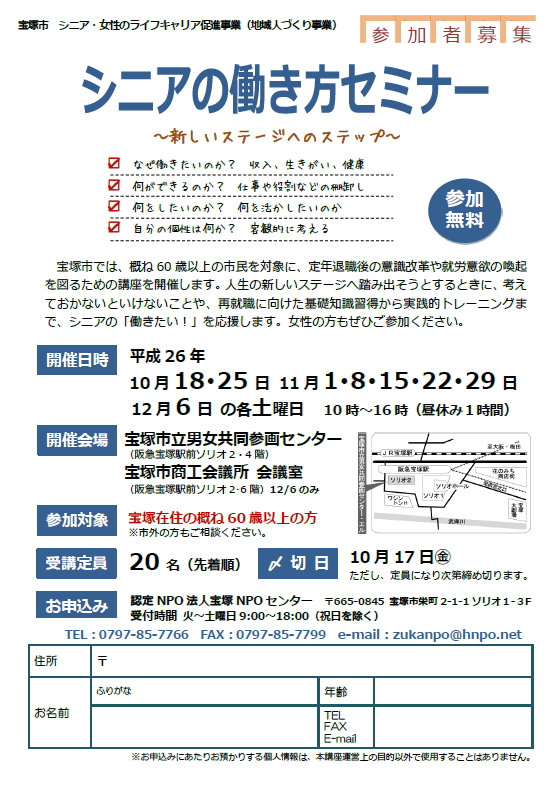

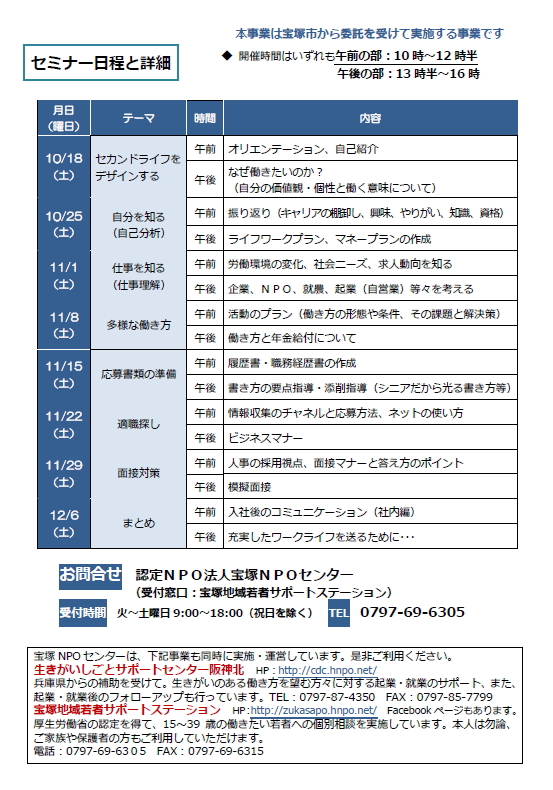

宝塚市 シニア・女性のライフキャリア促進事業(地域人づくり事業)

シニアの働き方セミナー ~新しいステージへのステップ~

8日間の講座ですが、2日目午後のパートを担当させていただきます。

「ライフワークプラン、マネープランの作成」と題して、ライフプラン・キャリアプラン・マネープランについてお話しをさせていただきます。

時間は2時間半とたっぷりあるので、ライフイベント表作成などのワークも体験していただく予定です。 そして、最近のセミナーでは、相談実務と同じように、「家計のキャッシュフロー表」をその場で使いながら、より具体的なイメージをお伝えしたいと思います。

ライフプランラボ 過去のセミナーおよび出講一覧

- 投稿日:

-

2014.10.24

- カテゴリー:

-

セミナー&イベント

- コメント・トラックバック:

- コメントは受け付けていません

宝塚市 シニア・女性のライフキャリア促進事業(地域人づくり事業)のひとコマを、7月に続いて認定NPO法人宝塚NPOセンターさんからお声をかけていただき担当させていただくことになりました。

シニアの働き方は大きく変化しています。 ライフプラン・キャリアプラン・マネープランはセットで考える時代とも言えます。

「豊かで安心な暮らし」を実現するために、希望する「生き方」「暮らし方」はもちろん、「働き方」についても考えておくことが必要です。 高齢者を取り巻く社会的・経済的背景や課題、長く働くことの意義や生きがいといったことについてお伝えできればと考えて準備しています。

今回も、ライフイベント表を使ったワークで一緒に考えていただく時間を設けています。

ライフプランラボ 過去のセミナーおよび出講一覧