住宅ローンも教育費も、老後の生活設計に直結する

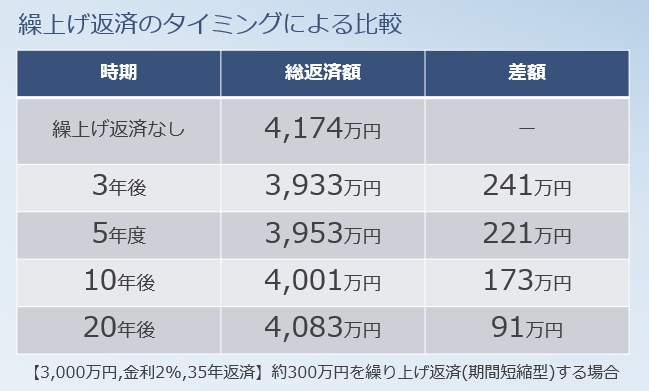

「住宅ローンの繰上げ返済をするなら、早いほうが利息軽減効果が高い」ということですが、実際に試算してみました。 前提条件としては、借入金額3,000万円、全期間固定金利2%、返済期間35年の住宅ローンです。 約300万円を繰り上げ返済(期間短縮型)した場合で試算していますが、同じ金額を繰り上げ返済しているにもかかわらず、時間の経過とともに効果が薄らいでいくことがわかります。

もちろん、だからといって手元の預貯金の大半を取り崩してしまうのも考えものです。 家計上に存在するさまざまなリスクに備えて、いざというときのための「緊急予備資金」は必要ですから。 やはり、住宅ローンの繰上げ返済を考える場合には、家計の将来像について、少し長く、少し広く俯瞰してみることが大切ですね。 お子さんのいる家庭では、教育費の準備に頭を悩ませている人も多いです。 住宅ローンの繰上げ返済とは違い、教育費の準備を優先することも仕方なく、そのことがさらに繰り上げ返済を遠ざけてしまうのかもしれません。

住宅ローンの返済期間は、家計が苦しいからといっても簡単に引き伸ばすことはなかなか難しいものです。 もちろん、繰上げ返済したあとで、もう一度貸してもらうこともできません。 他にも、いろいろと考えたうえで、返済期間については余裕をもって長くする場合も多いですね。 でも、借りるときには、退職後まで返済が続くから、「がんばって繰り上げ返済をしていかなくっちゃ」と考えてはいたものの……、という人が多いのも事実です。 退職金で一括返済!というパターンもありますが、退職金は年金と合わせて老後の生活設計の基礎となる重要な資産です。 退職を間近に控えるタイミングになっても、やはり繰り上げ返済や一括返済については躊躇してしまうことも多いのが現実です。

長期間にわたる住宅ローンの返済ですから、その間のライフスタイルにも変化があり、いろいろと想定外のライフイベントが起こることもよくあることです。 「余裕をもった返済計画を」なんて書くとカードローンのCMのようですが、やはり「ゆとり」は大切です。 何歳まで働くのかといったことも含めて、第二の人生設計を充実したものにするためにも、長期的な家計設計については具体的に考えてみたいものです。

あなたと、あなたの家族が希望するライフプランを実現するために