- 投稿日:

-

2014.01.27

- カテゴリー:

-

共働き家計相談

- コメント・トラックバック:

- コメントは受け付けていません

「夫婦とも正社員で、収入はそこそこあるのに、何故か貯蓄が思ったように増えない」ということも多いのですが、その原因としては「あると、使っちゃう」ということもありがちだと思います。 共働き世帯の特徴は、とにかく忙しいこと。 お子さんが生まれると、産休に育休で一時収入ダウン、その後は保育料の負担と続きます。 どうしても外食が増えたり、家事代行に限らずさまざまなサービスを利用することもあるでしょう。 収入を維持するために必要な経費と割り切ることができればいいのですが、なかなかそうもいきません。

節約も楽しめる間はいいのですが、お金と一緒にストレスもたまってしまうようでは困ります。 夫婦共働きだからといって、夫か妻のどちらか一方の収入だけで家計をやり繰りし、残りは手をつけないようにするというのが可能であれば良いのですが、なかなかそれも難しいものですね。 世帯収入が多い、つまり、それなりに余裕があるということは、家計管理を少し頑張れば将来の家計が確実に大きく変わることは明らかです。 日々の忙しさに追われてしまい、長期的な家計運営という視点まで忘れてしまうのはもったいないですよ。

家計の将来を分析する場合には、まず最初にライフイベント表というのを作成します。 お子さんがいれば、小学校進学、中学校進学というように予想される家族のイベントを書き込んでいくものです。 海外旅行や自動車の買い替えなど、まとまった支出をともなうイベントもじゃんじゃん書き込みましょう。 近い将来のイベントはすぐに書き込むことができても、老後のことまでとなるとなかなか浮かんでこないかもしれませんね。 それでも、どんどん夢をふくらませて、イメージしていきませんか? 夢や希望は大きいほうがいい。 たくさんあるほうがいい。

さて、そんなたくさんある将来のイベントについて、予算を考えたときに、少し頑張れば実現できるというものがたくさんありませんか? 「とにかく老後にお金がかかりそう、という漠然とした不安のためだけに貯蓄を頑張る」というのでは、忙しい日々の暮らしにストレスを与えてしまいそうです。 今の暮らしを楽しむことも大切ですが、こうしていれば、いずれこんな夢や希望が実現するという具体的な目標があると楽しいものですよね。

ライフプランラボには、共働き家計相談のサービスもあります

- 投稿日:

-

2014.01.26

- カテゴリー:

-

教育費相談

- コメント・トラックバック:

- コメントは受け付けていません

受験シーズン真っ只中ですが、すでにほっと一息という人から、まだまだこれから本番という人もいらっしゃるでしょう。 わが家にも、2人目の大学生が誕生するのかどうか……。(汗) さて、受験本番を迎え、それでなくてもピリピリしているところに、教育費用の心配までしなければならないようでは、親としても大変です。 「お金がたくさんかかるよ」というのは、ずっと前からわかっていたことですが、まとまった金額ですし、しかも、こらからしばらく続きますからね。

子どもが小さい間から、将来の教育費用について考える場合には、具体的な金額を予測しておくことが必要です。 今は、ほとんどの学校のホームページで、授業料などの情報も公開されていますから、調べようと思えば簡単ですね。 「どこの学校へ進むのかわからないし」ということではなく、例えば通える範囲の人気校でも、保護者の母校でもよいので、「相場感」をつかんでおきたいですね。

受験といっても、大学だけではありません。 小学校から私立を受験ということだって考えられますから、準備するなら早いほうがいいのは間違いありません。 教育費用を準備する、つまり「お金を貯める」には、具体的な目標が必要です。 無謀なチャレンジをする必要まではありませんが、いろいろな可能性について予測しておき、できる範囲の準備については確実に実行しておきたいところです。

例えば、どうしても通いたい私立大学に合格できたものの、授業料の負担が追いつかない場合には、奨学金の利用も考えられます。 もちろん、奨学金の申請にもいくつかの条件がありますが、いずれにしても基本的な手続きは子ども本人がするものです。 親は保証人になるだけですから、子どもの将来や、教育について、家計に関することまで普段から話し合えるようにしておくことも大切です。

10代の子どもは難しいお年頃です。 いろいろと悩みながら「大人への階段」を登り始めているわけですが、子どもの成長を心身ともに願わない親はいません。 いつまでも子どもだと思っていても、すぐに社会人になって家庭を持つようになります。 勉強だけでなく、お金のことについてもしっかりと自立した大人になってもらいたいですよね。

指定校推薦などで、早い時期に合格が決まるような場合には、入学金などを納めるのが12月中になることもあります。 また、入学金を含めた授業料もそうですが、塾の費用も意外にかかります。 もちろん、本人次第ですが、親としては、心の準備だけでなく、できることはやっておき、いざというときに慌てなくてもいいようにしておきたいですね。

ライフプランラボには、教育費相談のメニューもあります

- 投稿日:

-

2013.11.10

- カテゴリー:

-

住宅ローン相談

- コメント・トラックバック:

- コメントは受け付けていません

「わが家にとって、安全な住宅ローンの金額って?」というのは、住宅ローンの返済計画のことです。 住宅ローンのシミュレーションを何パターン繰り返してみても、月々の返済額や総返済額を比べているだけでは納得できる結論に至らない場合も多いのではないでしょうか。 あと、住宅ローンの返済期間については退職後の例えば70歳までになるけれども、繰り上げ返済を頑張ってするつもりだし、最悪、退職金もあるから……、というケースも良く見かけます。

住宅購入から数年経って、子どもの教育費用や家計全般、老後の生活設計などのご相談にお越しになるご相談者の場合、「最初は、頑張って繰り上げ返済をするつもりだったのに……」というのもよくある話しです。やはり、住宅購入は大きな買い物ですし、住宅ローンについても長期間のお付き合いになりますから、年収に占める住宅ローン返済額の割合や、家賃プラス固定資産税、その他の費用などを見積もるだけで返済計画が安全なものとはいえない場合も多いようです。

日々の暮らし方は、人それぞれです。ライフスタイルや価値観も違いますから。

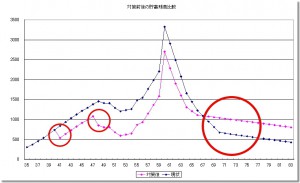

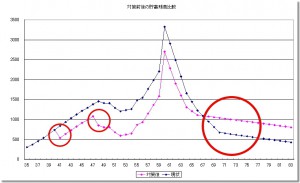

このグラフは、長期的な家族のライフイベントをもとに作成した「家計のキャッシュフロー表」から、将来の貯蓄残高の推移を予測したものです。 (繰り上げ返済をしないブルーの折れ線グラフと、繰り上げ返済をした場合のピンクの折れ線グラフ)

ちょうど、35歳で住宅を購入し、70歳まで返済が続く住宅ローンになっていますが、繰上げ返済について「いつ頃」「いくらぐらい」可能で、繰上げ返済をすると長期的な家計にどのような効果があるのか試算したものです。 具体的に説明すると、300万円の繰上げ返済を7年目と14年目の2回行うことで、住宅ローンの返済期間は8年3ヶ月短くなり、総返済額にして約570万円の節約につながっています。

もちろん、子どもの教育費用の準備や、現役時代を通じて貯蓄残高に不安のないようにムリのない範囲の金額になっています。(ムリのない範囲というのは、あくまでもご相談者の心理状態に配慮したものです) 結果、総返済額で節約できた金額がそのまま老後の生活設計にゆとりを生むこととなっていますね。

住宅ローンの繰上げ返済を前提にするなら、具体的で実現可能な目標設定が必要です。 もちろん、繰上げ返済を考えない場合でも、長期的な住宅ローンと安全に安心して付き合ったいくためには、長期的な家計分析が欠かせません。 妻がパートに出る予定だからというのであれば、いつ頃から、どれくらいのペースで、いつまで働くのか、といったように試算を積み重ねていくことが必要です。 あと、住宅ローンは、生命保険・損害保険・教育費用と合わせてトータルで考えることも大切です。

ライフプランラボの住宅ローン相談は、ライフプラン分析を重視しています

- 投稿日:

-

2013.09.15

- カテゴリー:

-

住宅ローン相談

- コメント・トラックバック:

- コメントは受け付けていません

全期間固定金利型の住宅ローンを、3,000万円、2.5%、35年返済で借りたとして、ちょうど10年が経過したときに、預貯金の総額が1,000万円になりました。 これまでにも何度か住宅ローンの繰上げ返済をしようと考えましたが、手元の資金が減ってしまうことに抵抗もあって、なかなか決心できませんでした。

「今、約370万円くらいを期間短縮の繰上げ返済に回すことで、利息分で約280万円の節約ができますよ」

※(今回の記事では、繰り上げ返済の手数料等のコストは無視しています)

ざっと試算すると、こういうことになるのですが、ピン!ときますか?

当たり前ですが、「280万円くれる」というならわかりやすい話しなのですが。(笑)

仮に、10年経過時の今ではなくて、5年前に繰り上げ返済をしていればどうだったのか、についても簡単に試算してみました。 結果は、約330万円の繰上げ返済で、利息軽減効果は約330万円となりました。 今よりも、費用対効果としては高いものだったわけですね。

住宅ローンを借りるときに、当初は「頑張って繰り上げ返済をしていこうね」と考えていたのに、「なかなか実行できなくて……」というのもよくある話しです。 「繰上げ返済も含めた、住宅ローンの返済計画が少し甘かったようですね」と言ってしまうのは簡単ですが、子育て世帯であれば、教育費用の準備も気になるところですし、家族のイベントも大切にしたいところです。 手元の預貯金の残高を大きく取り崩すのにも適切な判断材料が必要なところですね。

住宅ローンの繰上げ返済は、早いタイミングで実行するほど、利息の軽減効果も大きなものになります。 ところが、せっかく順調に積み上げた預貯金を取り崩すために、まるで「貧乏」になったようなイメージがあるかもしれませんね。 ところが住宅ローンの総返済額を考えたときには、実行すれば確実に大きな成果があるわけです。 見かけ上は、預貯金の総額が大きく減少したという事実だけに感じてしまいますが、そんなときには、「住宅ローンの借入残高」にも注目してみればいかがでしょうか。 当然、預貯金の額は減りますが、借金の額も確実に減りますし、今後、返済することになる総額を計算してみてもいいでしょう。

ただし、一度、繰上げ返済を実行してみて、その効果の大きさを実感した結果、繰上げ返済をしすぎてしまうのも考えもの。 結果的に子どもの教育費用の準備が追いつかず、教育ローンのお世話になってしまうようでは本末転倒です。 教育費に限りませんが、それぞれの家庭ごとに、将来のライフイベントや長期的な家計の裏づけにもとづいて、ムリのない範囲で確実に実行していきたいですね。

貧乏なのか、リッチなのか? それは、住宅ローンを完済して、老後の生活を迎えたときの充実感で判断できることかもしれません。 わが家らしい暮らしを送りながら、希望するライフスタイルを手に入れることは、お金の問題だけではない、「リッチな暮らし」と言えるのではないでしょうか。 判断する基準、価値観は人それぞれ……、しっかりと考えていきたいものですね。

住宅ローンについても、長期的な家計全体からのプランニングが必要です

- 投稿日:

-

2013.09.01

- カテゴリー:

-

セミナー&イベント

- コメント・トラックバック:

- コメントは受け付けていません

前回、開催してからずいぶんと時間がたってしまいましたが、日程の調整ができましたので第2回目の 「ライフオーガナイザー入門講座」を開催します。 もちろん、講師は前回と同じ、日本ライフオーガナイザー協会認定講師、家計オーガナイザー&ファイナンシャル・プランナーでもある長谷部敦子さんです。

Facebookのイベントページ 「ライフオーガナイザー入門講座」へ

「ライフオーガナイズ」って、ご存知でしたか?

単なる、収納や整理術ではなく、空間や思考、時間を整理する考え方が身につきます。

「なかなか、モノを捨てられない」

「いつも忙しくて、時間に追われている」

「やりたいことの優先順位が、なかなか決められない」

楽しいワークで盛り上がりながら、次の一歩を踏み出してみませんか?

講師の長谷部さんのブログ”おかあさん”を楽しむ! 新米かあさんの【暮らし見直しスイッチ】

前回、開催時のブログ記事へ

ライフオーガナイザー入門講座へのお問い合わせ等は、こちらのフォームからどうぞ

ライフオーガナイザーの考え方、ライフプランニングにも生かせます

- 投稿日:

-

2013.06.24

- カテゴリー:

-

ライフスタイル

- コメント・トラックバック:

- コメントは受け付けていません

「消費税がアップする前に……」「アベノミクス効果への期待も高まり……」というように、住宅購入を考える人の背中を押す話題が増えています。

そんなところに、持ち家率が減少し、賃貸派が増えているというニュース SankeiBizの記事へ

住宅購入に関するご相談では、購入する物件がほぼ決まっていて、住宅ローンの契約直前というタイミングになることが多いです。 こうしたケースでは、ご相談のきっかけが「住宅ローンの借り方や、具体的な返済方法」になることがほとんどです。 もちろん、住宅ローンについてのご相談ですが、ライフプランラボではライフプランのシミュレーション、つまりライフプランをもとにした長期的な家計分析をさせていただくことがほとんどです。

また、「そろそろ家を買うことを考えていますが……」というタイミングでご相談にお越しになる方の場合には……

そもそも、金額的にどれくらいの家だったら買っても大丈夫なのか。

マンションと一戸建てとで、どっちがいいのだろう。

子どもが小さい間は郊外の広い一戸建てに住みたいが。

将来、高齢の両親と同居することになるかもしれない。

持ち家にはこだわらないが、ずっと賃貸というのも不安がある。

例を挙げればキリがありませんが、こうしたご相談は「ライフプラン」に関するご相談そのものですよね。 生き方や暮らし方と同時に、「住まい方」についての価値観を家族で共有しながら「わが家の住まいについての選択肢」を考えていくという作業になります。

冒頭のニュースにもあるように、「自分らしい暮らし」という個人の価値観を優先した生き方や暮らし方が、持ち家志向にも影響を与えはじめたということでしょうか。 多様化するライフスタイルのなかで、「わが家はどんな暮らしを希望するのか」というプランについて具体的に考えていくためには、家計の裏づけを考えることが必要になってきます。

住まいについて必要になる予算、子どもの教育費、老後の暮らしなど、将来のライフプランについて家計の状況を予測しながら、具体的な目標を立てていくと、どのようなメリットがあるでしょうか。

漠然としたライフプラン上の夢や希望といった、たくさんあるライフイベントについての優先順位がはっきりします。 家計の裏付けを伴った、わが家の価値観やこだわりが具体的になることで、希望する暮らしを実現し、「豊かで安心な暮らし」が手に入ります。 ライフプランについてじっくりと考えてみること、大切なことですよ。

わが家のライフスタイルを確立するためにも、ライフプラン相談は最適です

- 投稿日:

-

2013.06.20

- カテゴリー:

-

生命保険相談

- コメント・トラックバック:

- コメントは受け付けていません

子どもが生まれたら、「学費の準備のために、月々1万円くらいの積み立てを始めよう」と、学資保険や子ども保険の契約をする場合は多いと思います。 月々、1万円とか2万円くらいのムリのない範囲の金額で。 2人目の子どもが生まれると、「同じように、やっておいてあげないと」というのも親心です。 さて、この、「ムリのない範囲の金額で」というのが、なかなか難しい時代になってしまいました。

年功序列に終身雇用、黙っていても給料が自然と増えたというのは過去の思い出に。(汗)

子どもが小さい間には、ムリのない金額だと思っていたものが、子どもの成長に合わせるように家計にとって負担になってしまうことも考えられます。 もちろん、子どもの教育については、生まれてすぐに決められるようなテーマではありません。 しかし、早いうちから時間をかけて準備するというのは確実にお金を貯める基本です。

預貯金の金利が低いのは仕方ないことですが、「少しでも有利な商品に」ということで最近では学資保険の代わりに終身保険を使うことも多いようです。 終身保険といっても「低解約返戻型」というタイプの商品で、保険料払い込み期間中の途中解約については、一般的な終身保険よりも少し不利になるという特徴があります。 途中解約については不利になりますが、計画通りに保険料払い込みを終えると、その後の解約返戻率は有利になりますから、「少しでも有利なほうがいいよね」ということで、魅力的な選択肢のひとつになる場合が多いようです。 (もちろん、私も同じような提案をすることはあります)

※解約返戻率の比較という貯蓄目的だけではなく、お父さん、お母さんの死亡保障や、保険料払い込み免除など、他にも十分な検討が必要です。

ケースバイケースですが、10年~18年間という長期間にわたる学資の積み立てプランですから、途中で修正が必要になることも想定しておくことは重要です。 心配しすぎて何もできないようでもいけませんが、子どもの教育費用を……、と考えるようになったときには、長期的な家計分析をしてみるタイミングとしては最適です。 子どもの教育について、わが家ではどのように考えるのか、教育費だけの問題ではなく、教育方針について夫婦でよく話し合ってみることも大切なことですよね。 子どもの個性もありますし、すぐに「これだ!」という結論には至らないかもしれませんが、あくまでもきっかけとして考えてみればいかがでしょうか。

教育費や住宅ローンなど、長期的に大きな支出を伴うライフイベントについては、ライフプランをもとにした家計分析の結果を参考にしながら、「ムリのない範囲の金額」についての信頼性を高くしておきたいものです。 もちろん、お金の問題だけではなく、家族みんなが安心して豊かに暮らすためにも、長期的な家計の裏付けを手に入れておくことは必要です。

教育についての具体的なイメージまではっきりしている場合には、「いつ頃」「いくらくらい」が必要になるが、その時の家計の状況がこうだから、今から「これくらいの金額」で準備を始めよう、それほど「ムリな金額」でもなさそうだし。 というのが家計の裏付けです。 ここまではっきりしてなくても、「ムリのない範囲の金額」であれば、最終的には貯蓄が積み上がることに問題もないわけですから。

「ちょっと厳しいかもしれないけど、これくらいの金額くらいは頑張ってみよう」という意気込みは褒められるべきですが、希望する将来のライフイベント、何を優先したいのかトータルで考えてみると、いろいろな発見があるかもしれませんよ。 もちろん、お金を貯めること自体に問題はありませんが、他にも日々の生活を楽しむことだって大切です。

子どもの教育もライフプランのひとつです。 ご相談はライフプランラボへ

- 投稿日:

-

2013.06.18

- カテゴリー:

-

教育費相談

- コメント・トラックバック:

- コメントは受け付けていません

「私立中学受験を考えているが、教育費用ってどれくらい違うんだろう」

「大学進学の準備として学資保険で貯めているが、実際にはいくらかかるんだろう」

「子どもをもう一人と考えているが、子どもにかかる費用ってどれくらいなんだろう」

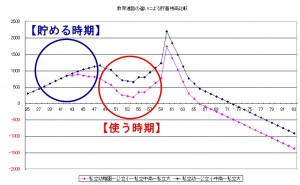

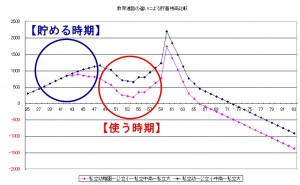

教育費に関するご相談も、ライフプランシミュレーションと同じです。 ライフイベントのなかでも、子どもの教育進路について複数のパターンで分析してみるだけのことですから。 教育費の負担が家計にとって大きくなってくるのがいつ頃で、どれくらいのインパクトがあるのか、長期的な家計分析をしてみるとはっきりしてきます。

(ブルーの折れ線グラフ)

私立幼稚園→公立小中高→私立大学(文系自宅通学)

(ピンクの折れ線グラフ)

私立幼稚園→公立小学校→私立中高→私立大学(文系自宅通学)

上記の「ライフプランシミュレーションによる、将来の貯蓄残高推移予測グラフ」は、中学受験のための塾の費用を見込んでいませんので単純な比較のみになっていますが、必要に応じていくつも予算を見積もり、将来の家計の様子を探っていく作業になります。 もちろん、「子どもが小学校に進学したら、今は専業主婦の妻もパートで働く予定です」という計画があれば、そうした収入面の変化も試算に盛り込んで進めていくことになります。

収入や支出面での大きな変動については、いろいろな可能性が考えられますが、計画通りに進まないこともあります。 例えば、主婦のパートについても、働き方の選択肢はいくつもあります。 ライフイベントのひとつとして重大な要素になりますので、どのような働き方を希望するのか、働き方によって将来の家計がどのように変化するのか、働くことの意味を考えていただくきっかけにもなります。

少し、教育費の話題から逸れてしまいましたが、子どもの教育進路に関するライフイベントは将来の家計に大きな影響を与えます。 将来のライフイベントについて考えるには良いタイミングですし、「まだ少し、早いかな」と考えていても、早めにいろいろな選択肢と家計への影響度について把握しておくことは必ず役に立ちます。

グラフに表示してあるように、「貯める時期」と「使う時期」がはっきりするので、家計管理の目安も立てやすくなります。

ライフプランラボのある宝塚市は、中高一貫の私立人気校への進学が多い阪神間に位置しています。 私立小学校受験や、私立中学校受験も含めて教育費に関する学費のご相談も多いので、家計面でのご相談だけではなく、お子さんの教育に関する情報量も豊富です。

ライフプランはもちろん、お子さんの教育、教育費用に関するご相談はライフプランラボへ

- 投稿日:

-

2013.05.26

- カテゴリー:

-

家計

- コメント・トラックバック:

- コメントは受け付けていません

悲願達成!のニュースです。

待機児童3年で「ゼロ」に 人材確保など課題も 横浜市 毎日jp

待機児童数全国最多から、わずか3年間でゼロになったわけですから、「やれば、できるやん」ということで、同じような状況を抱える他の自治体へのプレッシャーとなるのでしょうか。

ということで、私としては、「各自治体は横浜市にすぐに習うべきだ」という立場です。

もちろん、こうしたニュースが流れると、「サービスの水準をどのように維持するのか」「保育士の不足が懸念される」「近い将来、定員割れするのでは」といった声も聞こえてきそうですが、「んなことばかり言っているから、いつまでたっても待機児童の問題が解消しない」とも感じますし、「どちらが問題として大きいか、緊急性が高いか」という視点が必要でしょうね。

夫婦共働き世帯のご相談の際、ときどき気になることがあります。 前提としては、「もうすぐ子どもを…、と考えている」そして、「住まいの購入も、そろそろ…」というのが重なったケースです。 子どもが産まれてすぐに、教育費用のことを考えて、「早めに準備をしなければ」と学資保険を契約することも多いでしょう。 最近ではそうした場合に、いわゆる学資保険や子ども保険ではなく、低解約返戻タイプの終身保険を勧められることも多いようですね。 低金利時代が続き、「銀行預金よりも有利だし」と頑張って貯蓄しよう!と契約した保険料が、それほど時間が経たない間に家計への負担となってしまうこともあります。

産休や育休中の収入減、保育料の負担といった、少し先の家計の様子を考えたときに、住宅購入といった大きなイベントも含めて教育資金の積み立ても考える必要があります。 「学資保険」といった目的を考えるには、「今だと、月々いくらくらいなら貯められる」という短期的な状況判断だけでは不足します。 「いつごろ」「どんなお金が」「どのように」必要になってくるのか? また、その頃、わが家の家計の様子は? というように、具体的に将来の家計を俯瞰しておくことが必要です。 有利だと思って始めた教育費の準備が、家計の重荷になってしまわないように、長期的な家計分析は大切です。

- 投稿日:

-

2013.05.14

- カテゴリー:

-

ライフスタイル

- コメント・トラックバック:

- コメントは受け付けていません

「共有型経済」が硬直化した市場の活性化に貢献しているというニュースです。

共有型経済ーなぜ「くまモン」は人気になったのか Yahoo!ニュースBUSINESSより

「共有できるものは共有したほうがいい」という考え方に賛成です。

「くまモン」の大ヒットのような、「共有型」キャラクターというのも特徴的な出来事なのかもしれませんが、オフィスシェアやルームシェアについては、昔からありますよね。 また、カーシェアリングなども含めて、「シェアする」というマーケットは、厳しい時代背景が長らく続いたことによる「価値観」の変化や多様化の影響もあって、これからも成長していくような気がします。

ただし、何でもかんでも、「共有」というのでは、家計の「節約」と同じで、「所有したい」という欲望を排除してしまうような「寂しさ」を感じてしまうのは、私だけではないでしょう。 「共有」で構わないと感じるものは「共有」する。 しかし、「所有」したいと願うものは確実に「手に入れる」というのが、日々の暮らしや、将来の暮らしにとって励みになるのではないでしょうか。

「欲しいモノ」と「必要なモノ」の違いを考えてお金を使うことは大切ですが、価値観というのはひとそれぞれです。 長期的な家計の裏づけを大きく逸脱しないのであれば、単純に「欲しいモノ」まであきらめることはありません。 「欲しいモノを手に入れるために頑張る」「頑張った自分にご褒美」というのが必要なタイミングもあるでしょう。 家計管理という切り口だけでなく、「自分らしい暮らし」という面からも、「共有」と「所有」をうまくコントロールして、バランスの良い生活をしたいものです。

« 前のページへ | 次のページへ »