- 投稿日:

-

2014.06.14

- カテゴリー:

-

その他

- コメント・トラックバック:

- コメントは受け付けていません

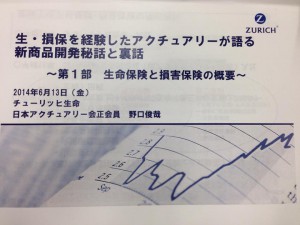

珍しく、勉強会に出かけてきました。 なかなか他では聞く機会のない内容だったものですから。 セミナータイトルは、「生・損保の両方を経験したアクチュアリーが語る、新商品開発秘話と裏話」です。 マニアックですよね。(笑) アクチュアリーって聞いたことがありますか? 私自身、「保険数理人と呼ばれ、非常に人数も少ない特殊な専門職」くらいのイメージでした。 実際、私自身の保険に関する仕事歴もそれなりに長くなってきましたが、アクチュアリーと呼ばれる人にはこれまで数回しか会ったことがありませんし、具体的な仕事の話まで聞いたこともありません。 「裏話」と聞くと、基本的にどこでも出かけたくなるわけですが、それまで「数学者」というお堅いイメージだったのが、「普通に面白い人」に変わって楽しかったです。(笑)

保険会社が新商品を開発するときに、どんな苦労があるのか……、なかなか興味深いお話が聞けました。

保険商品って、社会的背景が変わることによるニーズの変化にもいち早く対応していく必要があるわけですが、例えば、医療保険の「一入院あたりの支払い日数限度」とか、手術給付金の対象となる手術の種類とか、ここ数年でも保障内容の主流は大きく変化しています。 「だから、新しい保険商品がいい」ということではなく、保険の目的を家庭ごと、家計ごとに明確にすることが大切だと感じます。 たくさんある家計分野の経済的リスクを転嫁するために保険は欠かせないものです。 「保険がなぜ必要で、どんなときに、どんなふうに役に立つのか」ということを具体的にわが家の家計に置き換えて考えることが必要です。

保険もライフプランから考えることが大切です

- 投稿日:

-

2014.06.04

- カテゴリー:

-

ライフプラン相談

- コメント・トラックバック:

- コメントは受け付けていません

少し前の記事「相続バブルも結構ですが……」でも書きましたが、関連して、生前贈与に関するご相談が増えています。 ご相談の多くは、金融機関などから相続対策として勧められている、または勧められたプランについてのセカンドオピニオンのようなものです。 また、同じように不動産の有効活用に関するご相談も増えていますが、どちらもご相談にお越しになるきっかけについては似ています。 相続となると、どうしても不動産が関係することも多いですから当然なのかもしれませんね。

ライフプランラボで考える、相続対策の基本は、「被相続人と相続人のライフプランを重視する」ことです。 「争族」なんていう言葉もありますが、家族間のコミュニケーションがしっかりとできていない、被相続人はもちろん、相続人のライフプランに配慮しない対策は、将来の火種になってしまう恐れさえあります。

勧められるままの相続対策ではなく、相続や贈与の基本的な考え方についての理解も大切です。 もちろん、税法だけでなく、民法も関係してきますから、専門的な知識までということではなく(それを言ったら私だって不足しています)、検討している相続対策について、どのようなメリット・デメリットがあるのか具体的に理解するためには一方的な説明だけでは足りません。 例えば、昨年から話題になっている税制改正、特に今回、資産課税部門については相続税の基礎控除以外にも注目すべき点がいくつもありました。

資産課税 平成25年度税制改正 財務省

こちら話題になった「教育資金の一括贈与に係る贈与税の非課税措置の創設」ですが、何件かご相談がありました。 制度の内容についてはもちろんですが、「そもそも贈与とは……」という基本について、しっかりとした情報を得たうえで検討している人は意外に少なかったような印象をもっています。 「相続バブル」ということでもありませんし、相続税の改正の結果、「こうした対策が必要です」という意気込みはわかりますが、やはり、長期的なライフプランを考慮したうえで慎重な検討が必要です。 相続対策に関する情報は増えていますが、たくさんある情報について、まずは最初に交通整理をしてみることをお勧めします。

相続対策にもライフプランを

- 投稿日:

-

2014.03.25

- カテゴリー:

-

住宅ローン相談

- コメント・トラックバック:

- コメントは受け付けていません

なかなか住まいの購入に踏み切れない……。 というケースで考えられるものとして、「安全に返済していける住宅ローンの金額なんだろうか」というのがあります。 そのため、固定金利か変動金利か、元利均等返済か元金均等返済か、少しでも条件の良い金融機関はどこだろうか、というようにいろいろと悩むことが多いものです。 もちろん、住宅ローンは「借金」ですから、金利は低いほうがいい、借入金額は少ないほうがいい、というのは当然としても、ピッタリくる物件にはなかなかお目にかかれないものです。

……というよりも、住まいに対する価値観について、別の視点からも一度考えてみることが必要な場合があります。 住宅ローンの返済期間は、30~35年と長期間にわたることが当たり前になっていますが、「それだけ長い間、果たして本当に返済していけるのだろうか……」という心配が拭えないケースもあります。 ただし、多くの場合、勤務先の経営環境が芳しくない、転職の可能性がある、健康状態が気になる、子どもが多い、というように心配すればキリがないことかもしれません。 そんなことを気にしていると、そもそも家なんて買えないということでもありませんが、購入する物件の価格帯を考えるときに、少し別の角度からも比較してみてはいかがでしょうか。

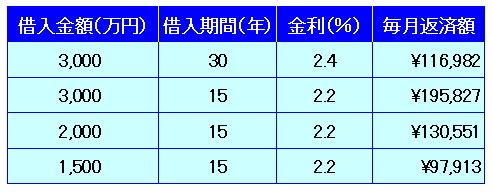

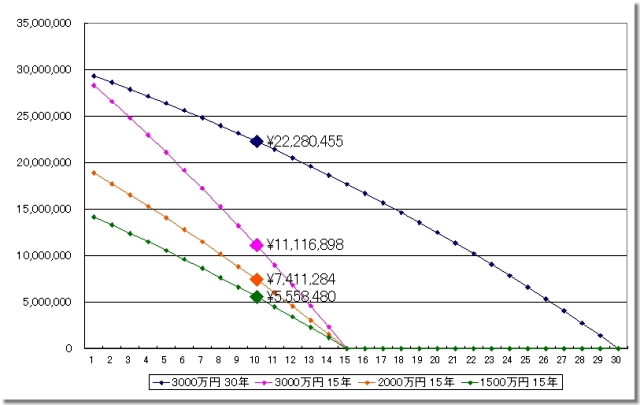

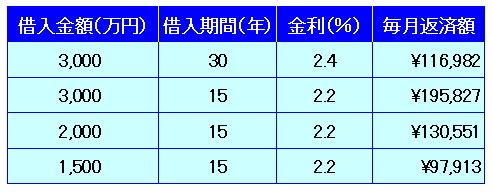

多少、強引なところもありますが、以下のような条件での比較です。 毎月の返済額(ボーナス併用なし)だけでなく、下のグラフの残高推移にも注目してみてください。

グラフの残高推移では、10年経過時の住宅ローン残高を記載しています。

借入金額と返済期間によって、毎月の返済額や残債の減り方が違ってくることは、考えてみれば当たり前ですし、表やグラフの結果についても容易に想像できる範囲ではないでしょうか。 しかしながら、購入する家の10年後の価値を考えたときはいかがでしょうか。 3千万円の住宅ローン、返済期間30年で購入した家の10年後の市場価格は?なんて、現実にはわかりませんが、返済期間が短い場合と比較してみると、住宅ローンの安全性という意味では、新しい発見になる人もいらっしゃると思います。 ただし、ムリをしてまで借入期間を短くしたり、無謀な繰り上げ返済になってはいけません。 あくまでも、住まい選びの考え方のひとつですよ。

また、返済期間が短くなることで変動金利を選びやすくなる場合もあります。 金利が低くなれば、当然ですが、今回の比較はもっと違ったものになります。 新築がダメで、中古物件がいいとかいう議論でもなく、もっと安い物件を探そうとかいうことでもなく、30~35年の返済期間がどうしても心配だという人は特に、購入する物件の将来価値と、住宅ローンの残高推移にも着目してみてはいかがでしょうか。 そうそう、賃貸vs購入という議論でもありません。(笑)

個人的には、中古物件がもっと流通するようになり、みんなが管理や修繕を早めにすることの価値を共有し、「長く大切に住まう」ことが当たり前になれば、住まいの選択肢がもっともっと広がっていいのにな……、と考えたりします。 将来、買い替え(住み替え)の可能性がある人も、「住まいの価値」って考えておきたいですよね。

もちろん、住宅購入にもライフプラン分析は効果的です

- 投稿日:

-

2014.03.06

- カテゴリー:

-

ライフプラン相談

- コメント・トラックバック:

- コメントは受け付けていません

夫婦とも正社員で世帯収入として一定のゆとりがある場合、例えば「目指せ、老後の1億円」という夢が現実的な世帯と、「夫婦共働きなのに、なかなか貯蓄が増えないな~」という世帯とに大きくわかれる傾向があります。 大きくわかれる原因としては、「わが家が希望する将来の暮らし」がはっきりしているかどうかが影響していることが多いです。 後者のケース、「なかなか貯蓄が……」という世帯にありがちな例を挙げて、将来の家計を大きく改善する方法について考えてみます。

普段の暮らしのなかで、世帯収入に一定のゆとりがあるケースでは、「やれば、いいのかもしれないけど、なかなか面倒で……」と、見過ごされてしまうことが多いものとして、(1)住宅ローンの見直し、(2)生命保険の見直し、(3)計画的な貯蓄、の3つが挙げれられます。

(1)住宅ローンの見直しについては、「借り換え」や「繰上げ返済」がありますが、「住宅ローンの返済が、家計を圧迫しているな~」ということでもないと、なかなか実行に踏み切れないものです。 具体的にどのようなメリットがあるのか調べたり、あちこちの銀行で条件を比較してみたりと、時間や手間がかかることもブレーキをかけている原因かもしれません。 しかし、実行すれば数百万円のメリットが確実にあるのに見過ごしているという場合には、やはりもったいないですよね。

(2)生命保険の見直しは、保険料を節約するというイメージが強いです。 長期間にわたって支払うことになる保険料ですから、月々の負担は少なくても、積み重なると家計にも大きな成果となって現れます。 また、保険料を安くするだけではなく、逆に、保険料が高くなっても、家計の状況によっては「保険を使って貯蓄をする」ことが効果的なケースもあります。 もうひとつ、生命保険と同じように、火災保険や自動車保険などの損害保険は、「資産を守る」という面からも大切ですから、しっかりと考えて準備をしておきたいところです。

(3)計画的な貯蓄も、家計にゆとりがある場合には、意外に、具体的なプランとして考えることが難しいものです。 「なんとなくやり繰りしていても、それなりに貯蓄ができているから、ま、いっか」となってしまいがちですが、ゆとりがあるからこそ計画的に家計をコントロールしやすいはずです。 なかなか計画的な貯蓄ができない場合には、(2)の生命保険を使った貯蓄プランなどの方法も合わせて考えてみたいものですね。

3つの方法について簡単にご紹介しましたが、次に注意しておきたいポイントについて考えてみます。

夫婦共働き世帯の最大のリスクは、どちらか一方が仕事を辞めざるを得ないような状況になったときです。 辞めることはないにしても、現在の夫婦共働きの収入が前提になっていて、なんらかの事情によって、その前提が大きく変わってしまったときに、家計面でも柔軟な対応ができるのかどうか……、ということについても、できれば考えておきたいものですね。

長期的な家計管理において、特に(3)の計画的な貯蓄で注意しておきたいところは、途中でプランを変更するときに、「見直しができない」「見直しはできるが、デメリットも多い」というような場合です。 それほど大きな家計上の変化が、実際に起こることは少ないとは思いますが、ライフスタイルの変化にも柔軟に対応できるように、長期的な家計のバランスにも配慮したプランにしておきたいところです。

将来希望するライフスタイルやライフプランを具体的に考え、そのために必要な準備を確実に実行すること。 それができれば、必要以上に現在の生活を切りつめることもありません。 世帯収入が多いということは、収入に応じて支出が大きくなることも当然です。 しかし、リタイア後に収入が少なくなっても、同じような暮らしを維持していくためには計画的な準備も必要です。 「憧れのリタイア生活」が、具体的にどのような暮らしなのかについて考えてみることから始めておきたいですね。

夫婦共働き世帯のご相談もライフプランラボへ

- 投稿日:

-

2014.02.28

- カテゴリー:

-

住宅ローン相談

- コメント・トラックバック:

- コメントは受け付けていません

「住宅ローンの返済が重荷で、生活費を切りつめる日々」……、貯蓄はなかなか増えずに、たまるのはストレスばかり。 このように、住宅ローンの負担感から、「わが家には無謀な住宅ローンの金額だったかな」と考えてしまいがちですね。 しかし、生活が厳しいのは、住宅ローンが原因とばかりは言えません。

そもそも、無謀な住宅ローンとはいっても、月々の返済額で考えた場合に、住宅購入前に住んでいた賃貸住宅の家賃に比べて、1.5倍とか2倍の返済額になっているようなケースも少ないと思います。 家賃程度の返済額で購入できます……、というのもよく見かけますし、固定資産税やマンションの場合の管理費や修繕積立金の負担はありますが、それによって極端に住宅関連費全体がはね上がるわけでもありませんから。

住宅ローンに責任を押し付けていても仕方のないことで、そもそも住宅ローンの返済計画自体が甘かったというよりは、住宅ローン以外の支出についての予測が甘かったという側面もあります。 「住宅購入は人生でも最大級の買い物だ」というのは間違いではありませんが、月々の家計支出総額が仮に50万円で、その50万円のうち、住宅ローンの返済額が30万円とか40万円とかになる人はいないと思います。 つまり、住宅ローンの返済についての負担が大きいと感じる場合にも、「家計全体で考えた場合には、まだまだできることはある」と、再度、今後の返済計画や家計管理について検討する材料はあるということですね。

家族みんなで希望する「「わが家の暮らし」、つまりライフスタイルですが、収入の多寡にかかわらず、「手に入れたいもの」や「実現したいライフイベント」については、長期的な家計の裏付けをもとに優先順位を考えてみることも必要です。

一度購入した住宅を簡単に手放せるはずもありませんし、住宅ローンの借り換えなどでメリットがある場合などは確実に実行していくことなどは当然ですが、やるべきことはそれだけではありません。 もう一度、長期的な家計について俯瞰しながら、将来から逆算した「メリハリのある家計管理」を考えてみたいものです。

住宅ローンにもライフプランを

- 投稿日:

-

2014.02.27

- カテゴリー:

-

教育費相談

- コメント・トラックバック:

- コメントは受け付けていません

教育費に関するデータもたくさんあります。 詳細なデータではなくても、ざっくりとした印象として、例えば大学(私立文系)であれば4年間で約500万円くらいです。 もちろん、自宅通学でなければ、寮や下宿の費用も必要になりますね。 よく見かける文部科学省の調査(子どもの学習費調査)では、ここ数年、「公立減・私立増」という傾向もあるようです。 受験のために通うことになる塾の費用も気になりますよね。 私立小学校の受験であれば、目安としては、小学校4年生から6年生までの3年間で約100万円というところでしょうか。(最近はもう少し高騰している気がします)

教育費用の特徴としては、一時的に大きく支出するお金ではなく、卒業するまで継続して長期間にわたる支出になるというところです。 家計面で厳しくなったから途中で公立高校に変わるというように単純なものではないことは当然ですよね。 もちろん、そんな心配をしていれば受験なんてできませんし、そういう意味では住宅購入と似ているのかもしれません。 住宅ローンのようにお金を借りるということではありませんが、いざというときには奨学金や教育ローンということもありますし。

さて、そんな教育費用ですが、授業料のように学校に納めるお金にもいろいろとあります。 部活によっては遠征が多くて、強豪校であれば大きな大会に遠方まで出かけることもあります。 海外遠征ともなればさすがに費用もかさみます。 また、細かいところですが、子ども同士、保護者同士のお付き合いなんかも気になるところです。 あと、通学費も距離によってはバカになりませんよね。

中学から高校に関しては、私立のほうが教育費用がかかるというイメージが強いですが、公立だったとしても大学受験のための塾や予備校の費用を考えると、意外に変わらないという説もあります。 これは、具体的に学校の特徴にもよりますし、塾や予備校にいくらお金をかけるのかというように、個別事情によって大きく変わってくるところですね。

いろいろと考えていると悩ましい教育費の問題ですが、「教育費」の問題ということに加えて、「教育」に関する問題でもあると感じます。 つまり、わが家では「子どもの教育についてこう考える」というように瞬時に結論を見出せないというのも、問題を複雑にしているところかもしれませんね。 私自身、二人の子どもの大学進学を経験した親としては、「お金のこともそうだけど、難しい年頃の子どもとのコミュニケーションも、なかなか難しい」というとことも感じます。 子育てって難しいところもたくさんある、でも、それよりもっと楽しいことも多い。 「子育ては、親育て」とも言いますが、お金の問題については、早めにスッキリしておきたいですね。

教育費のご相談もライフプランラボへ

- 投稿日:

-

2014.02.25

- カテゴリー:

-

生命保険相談

- コメント・トラックバック:

- コメントは受け付けていません

「最近、新しい医療保険のCMや広告が多いね」「うちも医療保険だけちょっと見直したら、保険料が安くなったりするのかな?」というように、契約している生命保険のうち、一部だけを見直してみようかなということもあると思います。 一部でも保険を見直す場合、面倒でも契約している保険の全体について、契約内容を再度、確認しながら進めることをお勧めします。

保険の契約内容は、特約の種類が多かったりすると複雑なものです。 保障内容の全てをしっかりと記憶しておくなんて、私なんかでも自信がありませんから。(笑)

ライフプランラボでも、生命保険や損害保険のご相談はありますが、保険以外の住宅ローンや教育費などのご相談の際にも、「ついでに保険も見てもらいたい……」というケースはよくあります。 そうした場合は、保管してあれば、契約時の設計書やパンフレットも一緒にお持ちになるご相談者の方もいらっしゃるのですが、実際には保険証券があれば、保障内容については確認できます。

保険証券に記載されている内容を確認するには、ちょっとしたコツがあります。 それは、主契約と特約のそれぞれについて、ひとつずつ保険金額、保険期間、保険料払込期間というように順番に確かめていくことです。 テスト勉強のようですが、声に出したり、鉛筆でチェックしたりすると、よりわかりやすくなりますよ。

さて、タイトルにもありますが、例えば、医療保険の見直しをしようという場合にも、契約している生命保険証券を全て出してみて確認することから始めましょう。 家族全員分となると、保険証券もかなりの枚数になりますから、ダイニングテーブルなどの広いテーブルの上を使うことをお勧めします。 片付けてから始めないと、保険証券が汚れてしまいますからね。(笑)

契約している保険には、主契約と特約がありますから、あちこちで保障が重複している場合もあります。 もちろん、不足しているので後で足したというケースもあるでしょう。 いずれにしても、契約してから長い年数が経過している場合など、契約したときの家族構成や家計の様子もずいぶんと変化していることもありがちです。 医療保険を単独で検討する場合にも、保障全体からムリやムダの少ない、合理的な保障内容にしておきたいですからね。

もちろん、生命保険だけでなく、損害保険も同じ家計分野の保険です。 面倒に感じるかもしれませんが、家計上のリスクをカバーする保険という意味では同じ分野ですから、保険全体で家計とのバランスにも考慮する必要があります。

保険は家計上の経済的リスクをカバーするための、とても大切なものです。 貯蓄とのバランスや、家計の将来像をしっかりと考えてみると、保険の重要性も理解できます。 保険商品や保障内容を考えるときには、将来の家族のライフイベントなども一緒に考えるきっかけになります。 「保険は全部、妻(または夫)に任せっきりで……」、という人も多いのですが、保険商品を選ぶ前の、「家族の将来を考える時間」も大切にしたいものですね。

生命保険相談も、ライフプランから

- 投稿日:

-

2014.02.22

- カテゴリー:

-

損害保険相談

- コメント・トラックバック:

- コメントは受け付けていません

ひとつ前の記事にも書きましたが……、火災保険と違い、地震保険の保険金は「3パターンの支払い」か、「支払われない」しかありません。 3パターンというのは、「全損=100%」「半損=50%」「一部損=5%」の3つです。 地震保険の対象が建物でも家財でも同じです。(ただし、建物と家財で、損害の認定基準は違います)

家財を対象とした地震保険の、損害認定基準はこのようになっています。

「全損」 家財の損害額が、家財全体の時価額の80%以上

「半損」 家財の損害額が、家財全体の時価額の30%~80%未満

※2017年1月より、「半損」区分が、「大半損」と「小半損」に細分化されました

「一部損」 家財の損害額が、家財全体の時価額の10%~30%未満

※建物を対象とした地震保険では、損害認定基準はもう少し複雑です。

例えば、家財の「火災保険」に、「破損・汚損」の補償をつけていると、「テレビを運んでいるときに誤って落としてしまったために液晶部分が割れてしまった」ような場合に補償されます。 しかし、「地震保険」の場合には違ってきます。 上記の損害認定基準でわかるように、地震が原因でテレビがテレビ台から落ちて壊れたような場合でも、家財全体の損害割合で判断するために、家財の損害額が家財全体の時価の10%以上にならなければ保険金は支払われません。 また家財の損害認定の方法にも特徴があり、代表品目の損傷状況から家財全体の損害割合を算出することになっています。

地震で一部の家財が、落ちたり倒れたりして壊れた場合、家財保険(火災)の「破損・汚損」で補償されるのと同じだと考えていると、「なんで?」ということになります。 元々、地震保険は火災保険の保険金額の50%までしか契約できませんから、「一部損」の認定であれば、「せっかくの保険なのに、実際に受取る保険金は少ないな~」という印象になってしまうかもしれません。 「一部損」にもならない場合、保険金は支払われませんからなおさらです。

これもひとつ前の記事で書きましたが、火災保険と地震保険では「基本的な補償の考え方」が違います。 「何故そのような仕組みになっているのか」ということを知っておくほうが、わかりやすいかもしれませんね。 きちんと仕組みを理解した上で、「わが家にとって必要な地震保険の補償内容は?」と、保険料の比較だけでなく、いざというときの家計の状況も合わせて具体的に考えておきたいものですね。

ちなみに、わが家(私)の場合には、マンション暮らしですが、建物も家財も、時価額を考慮したうえで火災保険・地震保険ともしっかりと保険をかけています。 保険が好きだからということではなく、保険料を必要なコストとして考える必要のある家計状況だからです。(笑) もちろん、大規模な地震による大きな被害には、保険でもしっかりと備えておきたいというのが最大の理由です。

損害保険のご相談も、ライフプランラボへ

- 投稿日:

-

2014.02.21

- カテゴリー:

-

損害保険相談

- コメント・トラックバック:

- コメントは受け付けていません

加入率の増えている地震保険の特徴として、建物や家財の火災保険とセットでないと契約できないことや、保険金額が主契約となる火災保険の保険金額に対して30%~50%の範囲内で契約することなどがあります。 もちろん、火災保険だけでは、地震や地震による津波などを原因とした建物や家財の損害は補償されません。 地震を原因とした火災についても火災保険では補償されないので、地震保険による備えが必要です。 このような特徴については、地震保険の加入率増加とともに広く知られていることと思います。 ただし、火災保険と地震保険では、保険金の支払い方法について大きな違いがありますから、タイトルのように「せっかく入っていた地震保険なのに、いざというとき役に立たないよっ!」ということにならないように、正しい理解が必要です。

建物や家財の損害額全額を補償する火災保険と違い、地震保険の場合には、建物や家財の損害の程度により、支払われる保険金額が決められています。

「全損」 地震保険金額の100%

「半損」 地震保険金額の50%

※2017年1月より、「半損」区分が、「大半損」と「小半損」に細分化されました

「一部損」 地震保険金額の5%

つまり、損害認定が「一部損」に満たない場合には、保険金が支払われないことになります。 もちろん、支払われる保険金は「全損」「半損」「一部損」の3パターンしかありませんから、火災保険と比べると、「なんで?」と感じる人は多いかもしれませんね。 これは、火災保険などの「実損填補」の考え方と違い、地震保険独特の考え方で、大きな地震が発生した場合にも大規模な損害調査を早く行い、迅速・公正に保険金を支払う必要があるためです。

地震保険は火災保険と違い、建物を元通りに復旧するためというよりは、生活再建のためのものという考え方もできます。 建物や家財の火災保険を考えるとき、ついでに地震保険料も比較しながら……、と簡単に考えるのではなく、「いざというとき、どのように保険が役に立つのか」という目線で、具体的に検討しておきたいものです。 建物と家財、それぞれに地震保険が必要なのかどうか、必要だとすれば保険金額はどう考えるのか、家計の様子に合わせて適正な状態にしておく必要があります。 もし、契約できる地震保険だけでは足りないと感じる場合には、どのような方法があるのか……。 「保険のお世話になるようなことが起こらない」というのが一番良いことかもしれませんが、もしも起こった場合には「保険で備えておいてよかった」と言えるように、しっかりと準備しておきたいものですね。

火災保険・地震保険のご相談もライフプランラボへ

- 投稿日:

-

2014.01.30

- カテゴリー:

-

住宅ローン相談

- コメント・トラックバック:

- コメントは受け付けていません

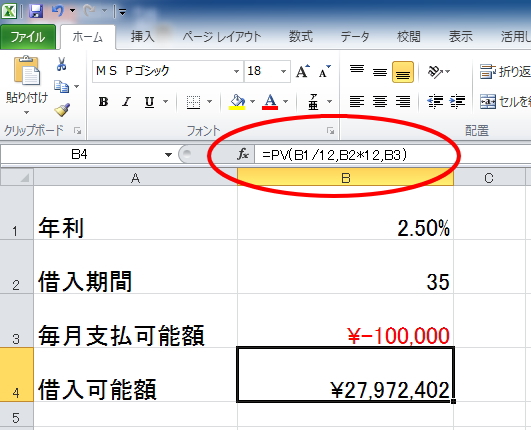

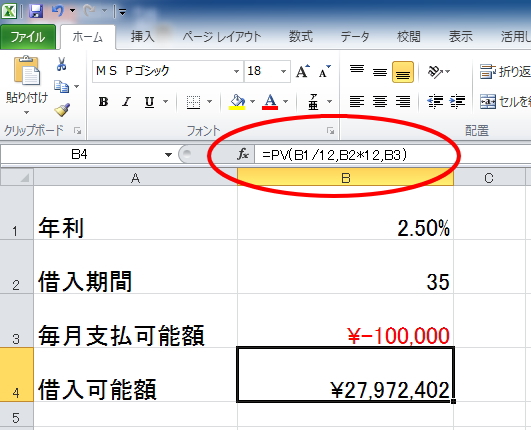

「そろそろ、家を買おうかな……」というときには、住宅ローンについて簡単に「目安」を知りたくなるところです。 前回は、月々の返済額がどれくらいになるのかExcelで簡単に試算する方法について説明しました。

Excelで住宅ローンの返済額を試算してみる

今回は、月々の返済可能な金額から、借入金額を逆算する場合です。 もちろん、これもExcelで簡単にできちゃいます。 新聞の折込やポストに入っている不動産の広告には、住宅ローンの返済額が表示されていることも多いのですが、たいての場合は1種類だけです。 金利や返済期間が変わったら、実際にはどうなるのかって、やはり知っておきたいですよね。

たった、これだけです。(笑)

借入金利、返済期間、毎月の返済可能額を入力する空欄のセルを用意したら、あとは、借入可能額を表示するセルに関数を入力するだけです。 入力する関数は……

=PV(B1/12,B2*12,B3)

毎月の返済額をこれくらいの範囲で考えたいな……、という場合に、借り入れる金利や返済期間によって住宅ローンの借入金額がどのように影響を受けるのか、瞬時に試算ができますから便利ですよ。

ここで説明している「借入可能金額」というのは、金利と返済期間の条件によって、希望する月々の返済額から借入金額を単純に試算しているだけです。 つまり、「実際に銀行からの融資が受けられる」という意味の「借入可能金額」とは違いますからね。

ある程度の「目安」を知ってから、物件選びを始めたほうが効率的です。 もちろん、「この物件にホレた!」という場合にはそうもいかないこともありますが。

いずれにしても、「住宅ローンを○千万円借りたら、返済額は月々どれくらい?」「住宅ローンの返済額が月々○○万円くらいなら、いくら借りられる?」というのは、Excelで簡単に試算できますから、興味のある人はチャレンジしてみてくださいね。

ライフプランラボの住宅ローン相談はこちら

« 前のページへ | 次のページへ »