- 投稿日:

-

2014.09.12

- カテゴリー:

-

ライフプラン相談

- コメント・トラックバック:

- コメントは受け付けていません

毎度のことですが、「家計」という言葉を使うと、「家計簿」や「節約」という「やや後ろ向き」のイメージがつきまといます。 ついてしまったイメージについては仕方ありませんが、「家計」というのは家庭における経済状態全てを指すものだと思います。 これもよく書いたり、話したりすることですが、ファイナンシャルプランナーは「節約指南?」をしてくれる人というわけでもありません。 もちろん、家計簿分析等のアドバイスが得意な人もいるとは思いますが。

ライフプランラボは、将来のライフイベントを元にした「家計のキャッシュフロー分析」、つまり、年間ごとの現金収支を予測して長期的な家計の状態を把握するところから、さまざまな問題点や課題を把握して問題解決のためのプランを構築するという作業を得意としています。 もちろん、多くのご相談の経験から家計簿レベルの情報も蓄積されてきましたから、それなりに「節約アドバイス的?」なことも可能ですが、家計簿レベルの情報には地域間格差もあり、全国均一とはならないことのほうが一般的です。 つまり、節約や家計管理に関するアドバイスというよりも、「こんな工夫をしている人がいましたよ」とか、「そういう悩みを抱えている人も多いですよ」とかの情報は豊富です。

本題に入ります。(笑)

長期的な家計について予測することができると、どんなメリットがあるのか?

それは、普段の家計管理(節約レベルの話しではなく、普段の生活レベル)のなかで、「こうしていれば、だいたいわが家の家計は将来にわたって大丈夫だ」という家計管理の「目安」がはっきりすることです。

「長期的な家計管理の目安」を把握するためには、「家計のキャッシュフロー分析」が欠かせません。 キャッシュフロー分析という言葉は難しいのですが、「家計のキャッシュフロー分析」の考え方を理解して、わが家の家計に置き換えてしまえば決して難しいことでもありません。

1年間にわが家に入ってきた現金の総額-1年間にわが家から出て行った現金の総額=1年間の貯蓄残高の増減額

これだけを決算として毎年チェックすれば、「わが家の目安」と比べて現状を確認することも簡単になります。 是非、チャンスがあれば「家計のキャッシュフロー分析」をしてみてくださいね。

ライフプラン相談は、専門のファイナンシャルプランナーへ

- 投稿日:

-

2014.09.10

- カテゴリー:

-

ライフプラン

- コメント・トラックバック:

- コメントは受け付けていません

ライフプランラボでは、希望する「生き方・暮らし方」という表現をよく使います。 家計簿レベルの分析も大切ですが、節約にも限度がありますし、家計について考えるときには節約以外にもアプローチするべきところがたくさんあるからです。 将来、手に入れたい「生き方・暮らし方」、たくさんのライフイベントを中心にしたライフプランを考えるところから始めましょうということです。 節約するところ、切り詰めるところばかりを考えるのは切ないものです。 どうせなら、やってみたい事なんかもたくさん候補に挙げ、実現の可能性をどんどん探ってみたいものですよね。

やりたい事を実現するためには、家計の裏づけが必要です。 家計の収支を改善するには、支出を減らす以外に、収入を増やすことを考えることも必要です。 しかし、収入を増やすなんて、簡単なことではありません。 もちろん、「お金にも働いてもらおう」なんて、運用を推奨するわけでもありません。 将来、実現したい大切な夢や目標を、どうなるのかわからない運用リスクにさらすこともありませんしね。 (資産運用のリスクについてはまた別の機会に)

さて、「収入を増やす」ということですが、「転職して収入アップ!」とか、「ここは、起業して勝負しようか!」なんてことではありません。 たとえば、「主婦が家計を助けるためにパートに出る」というありがちなケースであっても、できれば、将来の働き方を見据えてパート先を選別したいということです。 もちろん、主婦の働き方だけではありません。 「定年制度」は大きく変わっていますから、男性についても将来の働き方について考えておく必要があります。 定年制度や退職金制度が大きく変わっても、あまり実感がないためか、将来の収入の変動について具体的には理解できていないという人は多いです。

男女、立場を問わず、「生き方・暮らし方」を考えるときには、「働き方」も考えることが必要な時代になりました。 いつまで、どんなペースで働くのか。 大げさなことではなく、ライフプランを考えるときには一緒に考えておきたいことです。

ライフプラン相談はライフプランラボへ

- 投稿日:

-

2014.08.26

- カテゴリー:

-

住宅ローン相談

- コメント・トラックバック:

- コメントは受け付けていません

住宅ローンを借りると、「返済予定表(償還予定表)」が発行されます。 毎月の返済額(元金返済分、利息分)や、返済額の推移などについて、初回の返済分から最終回まで全て記載されています。 同様に、住宅ローンを借りる前の試算の段階でも、およその返済予定については確認することができます。

よくあるパターンですが、「退職後まで住宅ローンの返済が続く」というケースでは、退職金をあてにしなくてもいいように、(期間短縮型の)繰上げ返済をがんばって、なるべく早く完済しようね」というように「返済計画」を考える人も多いでしょう。 しかしながら、がんばろうと考えていた「繰上げ返済」も、なかなか思うように進められないこともよくあることです。 収入の伸びが期待通りではなかったのか、支出の伸びが予想以上だったのか、または両者ともなのか。 子どもがいる人の場合であれば、さらに、将来の教育費のための貯えも気になるので、どうしても「繰上げ返済」のことが後回しになってしまうこともあります。

さて、冒頭の話題に戻ります。 「住宅ローンの返済計画」ですが、金融機関から発行された「返済予定表」も「返済計画」のひとつです。 ただし、決められた借入条件で、決められた返済予定に沿って完済まで返済をしていくという、「初歩の予定表」です。 わが家のライフプランに基づいて、将来の家計の様子をしっかりと分析し、効率的に住宅ローンを返済していける「わが家だけの返済計画」を立てておくことが必要ですね。

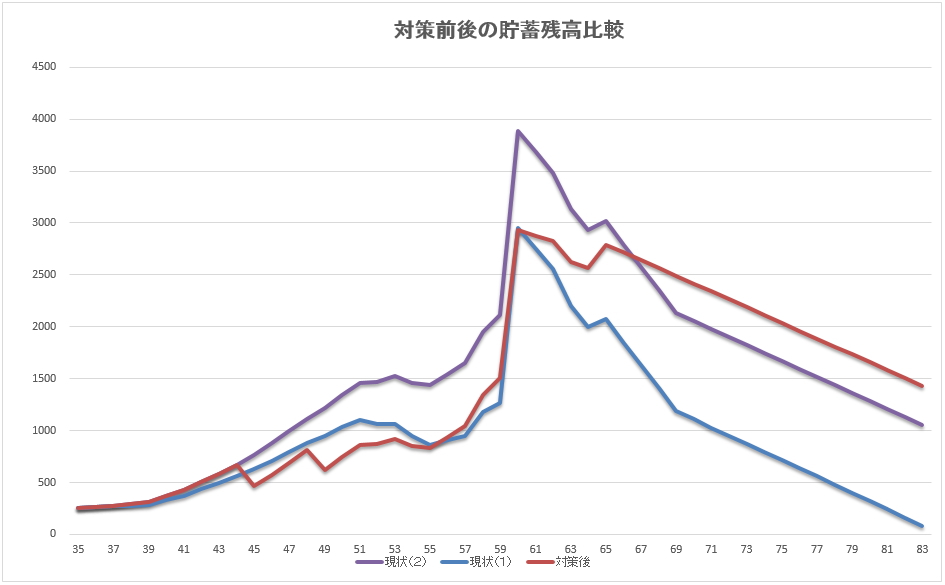

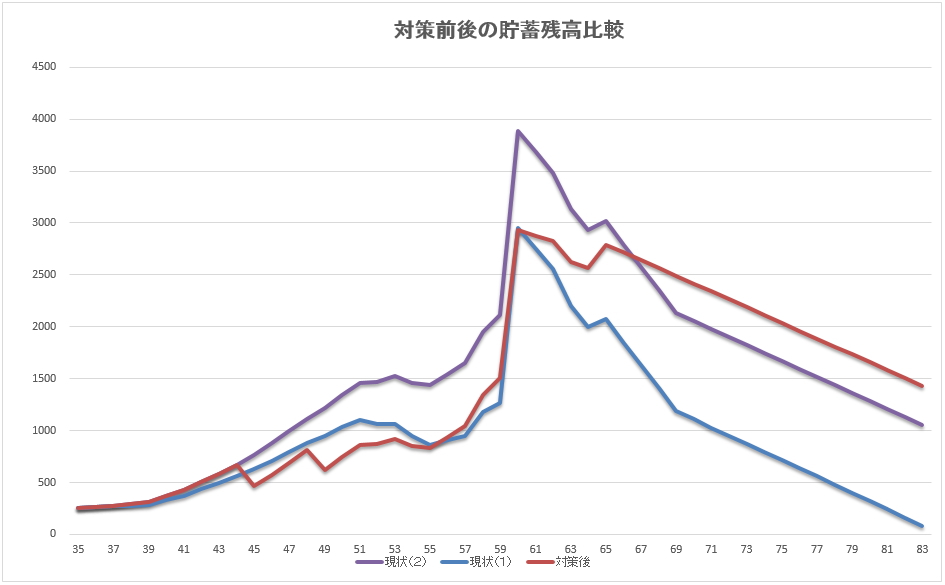

グラフは、家計の将来像を基にしながら、貯蓄残高の推移予測と、繰上げ返済等も含んだ住宅ローン返済計画をプランニングしている途中のものです。 家族が希望する生活を基本に、できるだけ安全に効率よく住宅ローンを返済していくためには、こうした長期の家計分析が必要です。

住宅ローンを借りる前、そもそも住宅購入を考えたときから、「わが家にとって安全な住宅ローン」について、将来の家計から逆算しながら考えることが大切です。 住宅ローンの返済計画が安全であるというだけではなく、返済計画の信頼性が高く、家族が希望するライフスタイルを実現しながらというところが大切ですから。 住宅ローンを返済するためだけに、生きているわけではありませんもんね。

住宅購入は、ライフプランニングのチャンス

- 投稿日:

-

2014.08.21

- カテゴリー:

-

ライフプラン相談

- コメント・トラックバック:

- コメントは受け付けていません

いよいよ来年の1月に迫った「相続税及び贈与税の改正」を控えて、「まるで相続バブルのよう」と以前にも書きましたが、さすがに、ライフプランラボでも「相続・贈与」に関するご相談が増えてきました。

国税庁 相続税及び贈与税の税制改正のあらまし(平成27年1月1日施行)

「相続対策」というと、一部の資産家のためのもの、というイメージはさすがに今回の税制改正で変化することになりそうです。 しかしながら、「相続対策」もライフプランの一部だと私は考えています。 つまり、被相続人と相続人のライフプランを大切にした「対策」であるべきです。

「……のようにしておくと良い」「……という方法が得だ」「……することで大幅にメリットがある」

というようなテクニックに関する情報が多いようですが、いろいろな情報に翻弄されてしまって、「そもそも、どうしたいのか」という原点というか、本来の目的を見失ってしまってはいけません。 もちろん、できることは無理のない範囲で実行していくことも大切です。 しかしながら、リスク性の金融商品とは違い、メリットとデメリットについてわかりづらいことが相続に関する情報の特徴のように思えてしかたありません。

いろいろなご相談で感じることですが、一度、相続や贈与に関する基本的なところ、税法上、民法上の考え方も含めて「何故、そうなっているのか」を考えると、いろいろな制度や仕組みがすっきりと理解できますよ。 基本的な部分の理解なしに、「こうするほうがいいらしい」というように思い込んでしまうのも「結果オーライ」であれば構いませんが、あとでやり直すことが難しいことも相続対策の特徴です。 金融資産はもちろん、不動産も含めていろいろな財産の形がありますし、相続対策は多岐にわたります。 たくさんの選択肢のなかから、慎重に検討するようにしたいものですね。

いろいろと方法はあるけれども、被相続人と相続人、関係する家族の将来を見据え、ライフプランを基にして多様な選択肢のなかから優先順位を考えるということは、ファイナンシャルプランと同じです。 相続や贈与が特別なものでもありません。 「相続対策」や「贈与プラン」が、「何故そうなっているのか」という視点で考えるクセをつけておくことは大切なことです。 あ、相続に限らず、他の金融商品とかも同じでしたね。 相続対策は、「目的」と「優先順位」を見失わないようにすることが大事です。 つまり、「ライフプラン」です。

相続も贈与も、信託も保険も、不動産も、すべてはライフプランから

- 投稿日:

-

2014.07.24

- カテゴリー:

-

損害保険相談

- コメント・トラックバック:

- コメントは受け付けていません

住宅購入時の資金計画というと、住宅ローンを真っ先に思い浮かべます。 住宅ローンの返済額についての試算はWeb上でも簡単にできるようになりましたが、住宅ローン以外に必要となる諸費用については、まだまだピンとこない人も多いのではないでしょうか。 特に、諸費用のなかでも、火災保険についてはおおよその金額しか記載がない場合も多いです。 とにかく、住宅を購入する金額が大きくなりますし、住宅ローンに関係するさまざまな費用ばかりが気になってしまい、火災保険の補償内容についてはそれほどじっくりと考える余裕がないというケースも多いように感じます。 ちなみに、ご自身の火災保険の補償内容について、明確に答えられる人がどれくらいいるでしょうか。 生命保険の見直しは当たり前になりましたが、火災保険の見直しを検討したことはありますか?

異常気象のような天候がニュースになることが増えました。 台風による水害や風災以外にも、ゲリラ豪雨はもちろん、都市型水害の「内水氾濫」、ひょう災や竜巻被害についてのニュースを見かけることが多くなっています。 こうした自然災害の被害に遭ってしまったときに、火災保険がどのように役に立つのか、具体的に考えてみたことはありますか?

ライフプランラボでは、住宅ローンなど住宅購入時のご相談の際に、一緒に生命保険の見直しや火災保険・地震保険のプランニングもご依頼いただく場合が多いです。 火災保険と地震保険の補償内容について検討する場合に、まず最初にご確認いただくのがハザードマップです。 お住まいの地域に、どのような自然災害のリスクが存在するのか、具体的にイメージしていただくには優れたツールだからです。 ハザードマップきっかけにして、隣接する住居はもちろん、近隣の環境なども確認しながら備えておきたいリスクについてご相談者と共有していきます。

火災保険の補償内容については、保険金額と保険期間によって支払う保険料を比較することは簡単ですが、そもそも、火災保険の考え方や、何故、火災保険が必要なのかというところから理解することは大切です。 もちろん、火災保険と地震保険については、考え方や保険金の支払われ方についても大きな違いがありますから、慎重に検討しておきたいところです。 火災保険や地震保険を含めて、損害保険がカバーする対象は非常に広い分野になります。 「損害保険は、偶然のリスクによって生じた損害をカバーするための保険です」と書いてしまうのは簡単です。 しかしながら、例えば、マンションの階下への水漏れ事故が発生したというケースを考えてみます。 この場合では一般的に、火災保険ではなく、賠償責任保険で備えることを考えることになりますが、水漏れが発生した原因が、洗濯機のホースが外れたことによる場合と、床下の配管からの水漏れによる場合でも、大きく意味は変わってきます。 マンションで大規模な水漏れが発生したような場合では、原因を特定すること自体が難しいケースもあります。

いずれにしても、損害保険がカバーする領域は非常に広範囲に及ぶこと、火災保険や地震保険についても想定されるリスクが非常に多く、補償内容について考えておくべきことは意外に奥が深いことから、まずはしっかりと理解したうえで検討しておきたいものです。

保険を考えるときに迷ったら、リスクマップで整理してみることをお勧めします。

損害保険に関する記事へ

損害保険も生命保険も家計分析をもとに考えましょう

- 投稿日:

-

2014.07.23

- カテゴリー:

-

生命保険相談

- コメント・トラックバック:

- コメントは受け付けていません

「生命保険を見直して家計を節約しよう」という掛け声(?)をよく見かけます。 生命保険を見直すと、必ず保険料を大幅にカットできて大きく節約できる、というイメージは根強いですよね。 ところが、月々、数千円の生命保険料を最優先に節約しなければならないような家計ほど、逆に、しっかりと生命保険のお世話になる必要性が高いという考え方もできます。 保険の目的は、「万一の場合……」「いざというとき……」と表現されるような場合に備えて、家計上の経済的リスクについて一定の保険料を負担しながらカバーしておくというものです。 いざというときにいつでも使えるように準備してある預貯金のことを「緊急予備資金」と呼んだりしますが、この緊急予備資金が潤沢にあればあるほど、保険のお世話になる必要性は薄れます。 つまり、「貯蓄がなかなかできなくて……」という場合には、家計において生命保険の重要度が高いケースが考えられますから、保険料を見直す、つまり保障内容を削減して節約するというように単純にはいかないことも多いのです。

もちろん、今、契約している生命保険の保障内容が明らかに過大であったり、あちこちで契約している保障内容がいろいろと重複していたりする場合には、適正に見直しをすることも必要です。 ただし、「緊急予備資金」の考え方からも、不要と思えるような保障・特約であっても、家計の現状や将来像から考えて判断することが大切です。 生命保険を見直すといっても、それは保険料を節約することがすべてではなく、家計の状態やわが家のライフプランに合った保障内容にすることが目的ですから。

(もちろん、保険料をカットすることが最優先の課題であり、ご相談者のニーズであれば、当然、ご要望に応じたプランニングはさせていただきます)(笑)

生命保険や住宅ローンのように、長期間にわたって支払い続ける支出項目については、月々の金額を少し削減するだけで、総支払額において大きな節約になることは間違いありません。 つまり、生命保険の契約内容を家計に合った適切なものにしておくことは大切です。 ただし、月々数千円であっても保険料負担の削減を優先して考えなければならないような家計自体が厳しい現状であるともいえます。 保険料の節約ありきで生命保険を見直すだけではなく、家計全体を見直す過程で生命保険の保障内容を適正なものにする。 つまり、全体のバランスからも、もう一度考えてみる必要があります。

ライフプランラボでは、生命保険のご相談以外のさまざまなご相談であっても、生命保険や火災保険・自動車保険などの保険証券をお持ちいただきます。 住宅ローン相談やライフプラン相談の場合でも、家計の将来について考えることからスタートしますから、契約しているさまざまな保険についても適切な契約内容になっているのかどうか、一緒に確認していただくためです。 保険の目的や必要性について「わが家の家計レベル」で理解できると、計画的な貯蓄の大切さも再確認できますから。

生命保険は、リスクマップを基本に一つひとつ丁寧に

- 投稿日:

-

2014.07.04

- カテゴリー:

-

その他

- コメント・トラックバック:

- コメントは受け付けていません

ソニーの金融部門、ソニーフィナンシャルホールディングスの銀行事業、ソニー銀行設立の事業コンセプトやミッションについて、銀行設立から携わっている担当者の貴重なお話しを聞いてきました。 自立した個人のための資産運用銀行として、「Be fair=フェアであること」を企業理念にした「MONEY Kitの挑戦」、と書いただけでは伝わりませんね。(汗)

銀行という業界に、それもネット専業という業態で新規参入するわけですから、企業理念が「ぶれない」ことって、やはり大切なことなんだなと強く感じました。 もちろん、こういう機会にしか聞くことのできない裏話もたっぷりと。(笑) 「自立した個人のための資産運用」というところが、個人的には少々気になっていたのですが、住宅ローンに関するところまでしっかり聞けたことでスッキリとしました。 例えば、ソニー銀行の住宅ローンの特徴って、自分なりには理解していたつもりでしたが、その特徴にどのような想いがあるのかということを聞けることで、私としてもより深い理解につながりました。 もちろん、他の銀行の住宅ローンを考えるときにも、目線が広がったように思います。

お話しを聞いているうちに、どうしても気になったことがあったので、珍しく最後に質問をさせていただきました。 「これは、いい話を聞いた」と、ここでもスッキリしたのですが、あえてここでは書きません。(笑) また、こうした機会があれば参加してみたいです。

住宅ローンも資産運用のひとつです

- 投稿日:

-

2014.07.01

- カテゴリー:

-

ライフプラン相談

- コメント・トラックバック:

- コメントは受け付けていません

新婚世帯のライフプランニングには大きな特徴があります。 それは、将来のライフイベントについての方向性も含めて、まだ固まっていないところが多いということです。 もちろん、ライフイベントだけでなく家計面でも同じですね。 二人の生活はまだ始まったばかり、これから長い人生を一緒に過ごすわけですから、お互いの価値観を理解し、共有しながら、これから起こるであろうたくさんの課題を乗り越えていきたいものです。

「当初、夫婦とも正社員であるような場合、お互いの収入は別会計でしょうか」「家賃がもったいないと思いますが、転勤の可能性があるので家を買う気持ちになれません」「教育費を考えると、子どもがいても大丈夫なのか自信がありません」「安全な住宅ローンがどれくらいなのか想像もできません」「住宅ローンを返済しながら、教育費を貯めることができるか不安です」まだまだ、他にも……

住まいの購入を考える際、とりあえずマンションか一戸建てか、新築か中古か、という選択肢以上に、場所をどう考えるのかということは、子どものことを考えた場合にはなかなか簡単なことではありません。 教育進路を考えたときに学区の問題は避けて通れませんし、実際、物件の相場も教育環境で変わってくるのが現実です。 探し始めると、情報はいくらでも集まりますが、手当たり次第に収集した情報はフィルターにかけることも必要です。 最終的には、「人によって、考え方はいろいろあるんだな」ということでいいと思いますよ。 大切なのは、わが家はどう考えるのかということ。 冒頭にも書きましたが、まずは、夫婦、お互いの価値観や考え方を知るところからのスタートですね。

実際、新婚世帯のライフプラン相談だからといって、これといって特別なことはありません。 現状の家計の状態を把握し、分析することから始まります。 そして、最も大切なのが、将来のライフイベントを考えるところ。 例えば、住まいはどうするのか、子どもはどうか、子どもを希望するのなら教育についてはどのように考えるのか……、というようにイメージを具体的にしていきます。 そして、その過程で夫婦それぞれの考え方の違いや価値観について新たな発見があったり、共感したりという「時間」がとても貴重になってきます。 希望するライフイベントに関して、お金のことはひとまず置いておく、そしてやりたいこと、実現したいことをまずは夫婦で一緒に考えるという「過程」こそが大切なんです。

ライフプランラボのライフプラン相談は、必要に応じてちょっとしたワークを体験しながら進めることもあります。 夫婦のどちらか一方が、「お金」に対する不安を訴えかけるのも、なかなか難しいものです。 そんなとき、間にFPが第三者として入るだけでも、スムーズに進むことは多いですよ。

多くの相談実績があるライフプランラボには、それだけヒントもたくさんあります。

- 投稿日:

-

2014.06.29

- カテゴリー:

-

ライフプラン相談

- コメント・トラックバック:

- コメントは受け付けていません

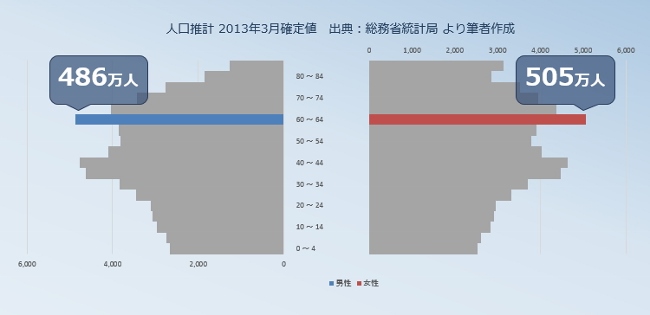

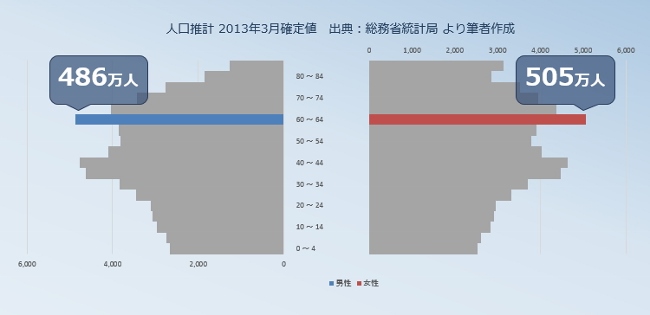

「壺型」になった、日本の人口ピラミッドです。 5歳階級別のデータでグラフを作っていますが、いわゆる「団塊の世代(色づけした部分)」がいよいよ60代です。 あと20年も経てば、今度は団塊ジュニアが60代を迎えるようになります。 その後は平均寿命も関係し、圧倒的シェアを占めた高齢者の人口も自然減、人口全体としても大きく減少していくことは容易に予測できます。

「いったい、どんな世の中になってしまうんだろう」というように、心配ばかりしていても仕方ありません。 よく言われているように、社会保険制度に対する不安は拭いきれませんが、年金制度がいきなり破綻したり、健康保険制度が崩壊したりということまで考える必要はないでしょう。 ただ、年金の支給開始年齢がさらに後退するとか、受給額が少なくなる、また健康保険や介護保険についても自費負担が増えていくことなどは考えておく必要はありそうですね。

「心配ばかりしていても仕方ない」というのは、「何もしなくてもいい」ということではありません。(笑)

定年制度が変わり、完全リタイアの時期が後にずれること自体が「悪」だと決めつけるわけにもいきませんし、ひとによっては「良」の部分もあるはずです。 いずれにしても、リタイア後の暮らしについて、アレもできない、コレもできないと考えるよりも、本当に実現したいことを見つけて準備するほうが楽しそうです。

ライフプラン相談では、将来の家計の様子を予測しながら、問題点を把握したり、解決策を考えていきます。 その際、大切なことは、将来希望するライフイベントをたくさんリストアップしたうえで、予算を考え、実現性やリスクから逆算して優先順位を絞り込んでいく「過程」です。

「本当はあきらめかけていたけど、実現できるならこんなことがしたい」ということって、自然と忘れてしまっていたりすることも多いんですよね。 「あきらめモード」で家計の将来を考えるのではなくて、「やりたいモード」に切り替えるだけでも効果はあります。 お金に振り回されるのではなく、お金をコントロールするイメージです。 これまでの人生を振り返り、徹底的にたな卸しをしてみると、あなた自身が「本当にやりたかったこと」が見つかるかもしれません。 やはり、ライフプランが「目的」、マネープランはライフプランを実現するための「手段」にすぎないのです。 ずっと先の夢や希望も大切ですが、まずは短すぎず遠すぎない、10年後、20年後に希望する生き方・暮らし方について具体的に考えてみませんか。

マネープランは、ライフプランから

- 投稿日:

-

2014.06.23

- カテゴリー:

-

ハッピーエンディング

- コメント・トラックバック:

- コメントは受け付けていません

遺言書に比べて、いろいろな意味で作成することが手軽なエンディングノートです。 それだけ、表現できることもたくさんありますし、人によってエンディングノートを作る目的も違ってきます。 人によって違うというよりは、「いろいろあっていい」ということですね。 もちろん、同じ人が書いたエンディングノートであっても、必要に応じて書き足していくことも可能です。 年齢はもちろん、年月の経過とともに環境や考え方に変化があって当然ですから。 つまり、書き始めて一気に完成するものではないということですね。 あまり、完成形のイメージを固めすぎないで、ゆる~い感じで構わないので、まずは書けるところから始めてみることをお勧めします。

いろいろな使い方がありますが、「元気なうちに、記録をとっておく」こともそうした目的のひとつです。 記録として、間違いなく必要になってくる代表が銀行口座の管理です。 当たり前に誰でも思いつくのが、通帳・キャッシュカード・パスワード・届出印などになりますが、そうした必須アイテムの管理だけではありません。 普段の生活にはまったく支障がないとしても、ATMを操作する場合に液晶画面が見づらい、ボタンを押しづらい、というケースもありがちです。 ATMで送金できない金額のお金は窓口で手続きする必要がありますが、「振り込め詐欺」を防ぐ目的で、本人確認は仕方ないとしても、送金先の確認や「何のお金」なのかということまで聞かれる世の中になりました。 理路整然と答えることができればいいのですが、突然のことで答えに窮することだってあります。 近くに子どもが住んでいれば、銀行口座の管理やさまざまな手続きに付き添ってもらう必要が出てくるケースも考えておかなければいけません。 そのようなときのためにも、複数の銀行口座を放置しないで、預けているお金の目的ごとに整理をしておくことは大切なことですね。

もちろん、銀行口座といっても自分自身の名義だけではないでしょう。 過去に作った子ども名義の口座が残っていませんか? 「休眠口座の取扱いをどうする?」というニュースも時々見かけますよね。 不要な口座であれば、解約するなどして整理すればスッキリします。 また、銀行といっても店舗だけではありません、これからはインターネットバンキングを利用している人も増える一方でしょうし、ネット専業銀行というケースもあります。 もちろん、証券会社など他の金融機関も同じです。 記録をとっておくこと、できればその一部でも子どもたちと共有すること、そして、できる範囲で「お金の話し」も家族でしていければいいですね。

終活カウンセリングサービスもライフプランラボへ

« 前のページへ | 次のページへ »