- 投稿日:

-

2018.08.28

- カテゴリー:

-

ライフプラン相談

- コメント・トラックバック:

- コメントは受け付けていません

「そろそろ家を買おうか」と考え始めたときは、ライフプランについて考えてみるタイミングです。

住宅購入時のご相談で、お問い合わせのきっかけとなるもので多いのは……

住宅ローンの借入額が、どれくらいの金額なら安全なのか

住宅ローンの返済期間は退職年齢までに合わせたほうがよいか

住宅ローンの借り入れタイプで、変動金利は不安か

住宅ローンは繰上げ返済をしたほうがよいのか

住宅ローン減税があるので、借り入れ金額は多いほうが得なのか

というように、住宅ローンを借りる場合の「損得やテクニック」に関するものが多いように感じます。(当然かもしれませんが)

いずれにしても、根底には大きなローンを抱えることによる漠然とした不安があると思います。

「漠然とした不安」を解消するため、住宅ローンについていろいろと調べてみることも大切ですが、それだけで全ての不安が解消するわけではありません。

10年後、20年後、さらにはずっと先の老後の暮らしまで……

長期間にわたる住宅ローンの返済だけでなく、「いつ頃、どんなお金が、どのように必要になってくるのか?」、そして、「そのときわが家の家計の状態は?」という見通しがある程度俯瞰できていれば、住宅ローン完済までの道のりも安全・安心なものになります。

そして、ずっと先の老後の暮らし……

住宅ローンの返済が終わればいいのではなくて、それは老後の暮らしに直結しています。

「持ち家」に対する、思い入れや価値観も人それぞれでしょう。 住宅購入のタイミングは、マイホームでどんな暮らしを実現したいのか考えてみる絶好のチャンスです。 住宅ローンの返済金額以外にも、予算を見積もっておきたい将来のライフイベントはたくさんあります。

長期的な家計の裏づけをもって、希望するわが家の暮らしを手に入れたいものですね。

今すぐ決められないこともたくさんありますが、ライフプランニングで将来の夢をふくらませてみませんか?

あなたのライフプランニングをプロがお手伝いします

- 投稿日:

-

2018.04.17

- カテゴリー:

-

ライフプラン相談、住宅ローン相談

- コメント・トラックバック:

- コメントは受け付けていません

今年(2018年)2月に初回面談のお客様。 住宅購入に際し、適正な住宅ローンの借入額についてご相談にお越しになりました。 まず、住まいに関する希望はもちろんですが、それ以外にもヒアリングする内容は多岐にわたります。

お子さんはまだこれからですが、希望するのかしないのかを含めて、希望するなら何人か、そして教育に関する考え方まで含まれます。 もちろん、予定は未定ですから断定することはできませんし、まだまだこれから考えていくことも多いのはもちろんですが、いろいろな可能性についてご夫婦で考え方を共有していただくにはよい機会になります。

夫婦とも正社員なので、お子さんを希望する場合には、産休育休とその後の職場復帰に加えて、時短勤務や保育園のことなど、仕事を続ける環境やご自身・ご夫婦の意識についてもいろいろとヒアリングしながら、ここでもご夫婦で再度、キャリアプランやライフプランについて考えながら再認識していただく機会となります。

いろいろな要素について、まだまだ確定しきれない部分も多いのですが、それぞれのパターンについて長期的な家計への影響度を「家計のキャッシュフロー分析」でシミュレーションしていきます。

つまり、ご相談のきっかけは住宅購入であっても、その答えは、ご相談者自身の今後の人生設計(ライフプラン)にあるのです。

一戸建ての住まいを希望していて、初回面談の際は、よい土地が見つかったために建物の見積もりをしてもらっている途中でした。 複数のパターンでキャッシュフロー分析をした結果から、おおよその住宅ローンの借入額については目処がつきました。 あとは、その予算の範囲に近いところで見積もりが出てくるのかどうか……、といったところです。

その後、連絡があり、予算をかなりオーバーしそうなので、もう少し他の物件を探してみますとの連絡がありました。

さて、しばらく時間が経過したあと、再度の面談予約があり、新築じゃなくて中古一戸建てのリフォームでよい物件が見つかったので……、ということでした。 再度、具体的な住宅ローンのシミュレーションをしたうえで、ご相談者の長期的な家計の特徴や、「強み」「弱み」などについて一緒に考えるとともに、将来のライフプランについて再確認していただきます。

このタイミングでいったん、火災保険や地震保険についての情報提供をしながら、家計上の長期的なリスクやその対策についてもわかりやすくアドバイスをさせていただきます。

夫婦共働きでなかなか一緒に出かけられる時間もないのですが、住宅ローンについてもいくつかの金融機関で探してみたいと前向きでしたが、時間もタイトなのでしばらく住宅ローン選びに専念しますと……。 そのあと、生命保険についても見直しを考えているので、住宅ローンが落ち着いて、ゴールデンウィーク明けくらいにまたご相談させていただきます。 というところで今のタイミングなのです。

数日前、電話があり、「今、2つの銀行で説明してもらいましたが、○○%と、○○%の当初3年固定の条件提示があり、保証料などの費用もそれぞれ違うのですが……」 との内容でしたが、住宅ローン電卓のおかげで、電話中でもすぐに試算ができました。 結果、それほど大きな金額の差でもありませんが、ここはこのように考えればいかがでしょうか、というアドバイスをしたところ、「実はなんとなく、そんなイメージでした」と、その場で無事に結論がでました。

一戸建てを希望する人もたくさんいらっしゃるのですが、宝塚市近隣の場合は、物件探しに苦労する人も多く、比較的短い間に気に入った物件が見つかってよかったですね。 住宅ローンの手続きで、まだしばらくお忙しいと思いますが、次は生命保険の見直しへと引き続きご相談継続中です。

特に、住宅購入に際して住宅ローンのご相談の場合には、「ライフプラン相談」のメニューがお勧めです。 家計のキャッシュフローシミュレーションで住宅ローンの返済はもちろん、「長期的に豊かで安心な暮らし」の実現についてしっかりと考えてみましょう。

ライフプラン相談なら宝塚市の専門家へご相談ください

- 投稿日:

-

2016.07.08

- カテゴリー:

-

ライフプラン相談、住宅ローン相談

- コメント・トラックバック:

- コメントは受け付けていません

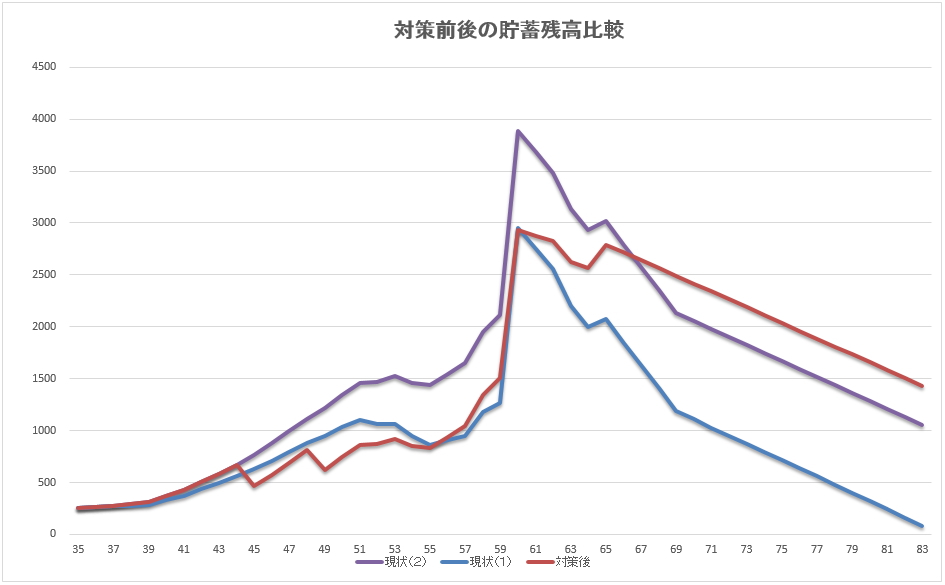

住宅ローンを借りるときの借入金額ですが、希望する住まいの金額から考え始める人は多いと思います。 最初は「いくら借りると、どれくらいの返済額になるんだろう」からスタートしますよね。 今月の住宅ローンの金利、衝撃的レベルの0.5%で試算してもいいのですが、汎用的な1%でシミュレーションしてみましょう。 住宅ローンの金利タイプですが、ここでは考えません。 全体像というかボリュームについて考えるため、金利の変動もないものと考えます。

【借入金額】3,000万円 【返済期間】35年(月々返済のみ) 【金利】1% →(住宅ローン1)

この条件だと、毎月の返済金額は約8万5千円。 総返済額は、約3,560万円といったところです。

それほど古い話しではありませんが、同じ3,000万円、35年返済、全期間固定金利2.5%くらいで当初の試算をしていた頃だと、毎月の返済額は約10万7千円でした。 「月々11万円の返済額まで大丈夫なら、今の金利でいくら借りることができるんだろう」 試算してみると、約3,800万円の借入金額で同じくらいの返済額です。

【借入金額】3,800万円 【返済期間】35年(月々返済のみ) 【金利】1% →(住宅ローン2)

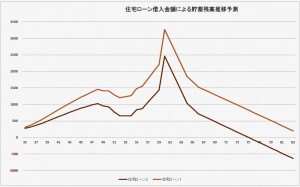

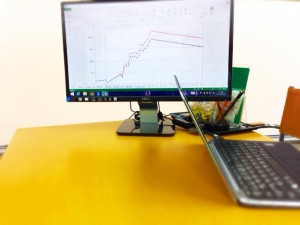

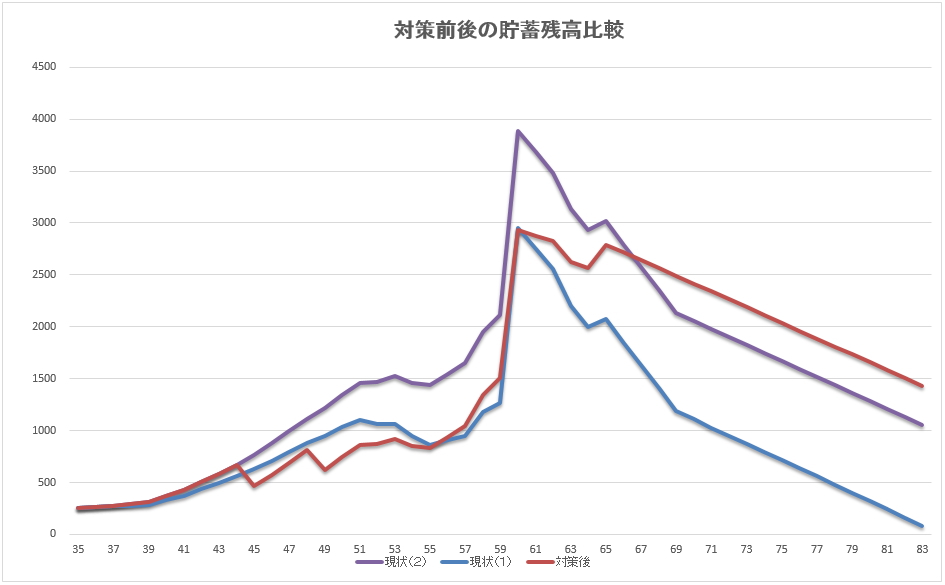

さて、この違い、家計のキャッシュフロー分析で将来の貯蓄残高グラフにしてみると……。

薄いブルーのグラフ(住宅ローン1)の総返済額は、約3,560万円

濃いブルーのグラフ(住宅ローン2)の総返済額は、約4,500万円

漫然と、何もしないまま完済時を迎えると、貯蓄残高の差は約940万円。 住宅ローン総返済額がそのまま影響しているので当然といえば当然の結果です。

住宅ローンの返済額と総返済額だけを眺めていても、具体的なイメージにつながることは少ないでしょう。 超低金利だと余計にそうです、「え~! 利息の総額でこんな金額になるんだ~!」というインパクトもありませんし。(汗)

月々の返済額を11万円くらいまで許容できそうなら、(住宅ローン2)と逆の考え方もあります。 借入金額の3千万円はそのままで返済期間を短くするパターンです。 ちょっと試算してみましたが、返済期間を27年にすると月々の返済額は約10万6千円でした。 ちなみに総返済額は約3,420万円です。 (住宅ローン3)としてグラフに追加してみましょう。

これまた当然の結果ですが、(住宅ローン2)と同じような貯蓄残高で推移したあと、返済期間が8年間短くなったことで最終的には(住宅ローン1)よりも貯蓄残高は少し多い結果となります。

ここでの話しは、あくまでも住宅ローンの借入金額を考えるときに、将来の家計像にまで具体的なイメージをもっていただきたいということなんです。 その予測に基づいて、何をするべきなのか、何ができるのか、どう準備するのかという対策を考えていくわけですから。 借入金額はもちろん、返済期間や住宅ローンの金利タイプも含めて、返済計画自体にこうした、ライフプランニングに基づく家計分析をしておくことって大事なことです。

ちなみに、ここで登場したふたつのグラフですが、住宅ローンの返済額や返済期間を少し修正しただけで、住宅ローン相談としてはほんの序の口です。 初回面談でもここまではたどり着けます。 住宅ローンについて不安がある場合、住宅ローンの試算だけなら数分でできます。 ただし、ややこしくなるだけなのでグラフは3本までです。 ご希望ならいくらでも追加しますが……。(笑)

もちろん、その先がもっと大切な時間になるのですが、住宅ローン相談では特にライフプランニングが重要です。

住宅ローン相談もライフプラン相談、宝塚市のライフプランラボへ

- 投稿日:

-

2016.07.07

- カテゴリー:

-

ライフプラン相談、住宅ローン相談

- コメント・トラックバック:

- コメントは受け付けていません

日銀がマイナス金利政策を公表したのは、2016年1月下旬のことでした。 半年経過した今月の住宅ローン金利ですが、衝撃的な水準にまで下がっています。 優遇金利がフルに適用された場合ですが、変動金利だけではなく10年固定金利選択型でも0.5%前後の条件をみかけます。 全期間固定金利(フラット含む)では、こちらも条件次第ですが1%前後の攻防です。

住宅ローン相談では、住宅ローンの仕組みとか考え方、変動金利・全期間固定金利の特徴など、最初にご相談者が気になっていることを中心にお話しをすることが多いです。 そして、新規の借入(これから住宅購入をというケース)であれば、今考えている借入金額・返済期間を参考にして、「とりあえず全期間固定金利で1.5%だと月々の返済額はこれくらいになりますね……」というように進んでいきます。 以前は、全期間固定と変動金利の金利差が大きかったので、この最初の試算に時間をかけることが多かったのですが、今月のような金利水準になってくると様子も変わります。

「全期間固定か、固定金利選択型か、変動か……、とりあえず最初は1%で試算してみましょうか」

(簡単です)(笑)

住宅ローン相談の本質も、やはり家計分析です。

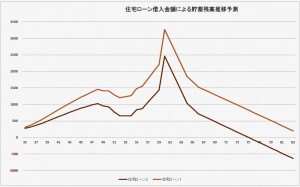

一般的に、住宅ローンの返済は長期間にわたります。 家計上のリスクにもさまざまありますから、借入金額の違いによって将来の家計に及ぼす影響を家計ごとに「見える化」することは大切ですね。

↑住宅ローンの借入金額の違いが、将来の家計に及ぼす影響をシミュレーション

わが家の場合、将来の家計の様子から逆算してみて安全性の高い借入金額は○千万円くらいかな。 でも、その金額よりももう少し高い物件を希望しているので、今後のライフプランにはこうした工夫や準備が必要だ、というように……。

住宅購入はとても大きなライフイベントですが、住まいに関する価値観という意味でも、将来のわが家のライフプラン、この機会に一度じっくりと考えてみるチャンスです。

住宅ローンの不安も、ライフプランニングでスッキリしますよ。

ライフプラン相談は宝塚市のライフプランラボへ

- 投稿日:

-

2016.02.13

- カテゴリー:

-

その他

- コメント・トラックバック:

- コメントは受け付けていません

異色?FP3人仲間の、【FP面menが語る、現場声】ですが、久しぶりに電子書籍シリーズ発行となりました。

シリーズ第五弾となりますが、ちょうどマイナス金利導入直後で金融市場の動向は混沌としたタイミング。 鬼編集長(N氏)は、このタイミングを予測していたと豪語しています。(笑)

まったくバラバラな個性の3人ですが、今回も特に方向性を決めずに原稿に取り組んだにも関わらず、何故か論点は同じ方向へと。 いわゆる、住宅ローン指南本とは少し違う内容に出来上がっていますよ。^ ^

Amazonのこちらのページから購入できます

無料のKindleアプリを使えば、スマホ・タブレット・PCから読むことができます。

【FP面menが語る、現場声】シリーズの電子書籍一覧はこちらのページから

五冊ありますが、住宅ローン関連は今回のを含めると三冊目。 興味のある人はどうぞ。^ ^

兵庫県宝塚市のファイナンシャルプランナー ライフプランラボ

- 投稿日:

-

2014.11.02

- カテゴリー:

-

セミナー&イベント

- コメント・トラックバック:

- コメントは受け付けていません

シリーズ第三弾です。

「住宅ローンが返せなくなったら、何が起こるんだろう」と不安に感じるのは、何が起こるのか知らないから。 事前にしっかりとした知識があれば、あわてず時間をかけて対策を考えることができます。 今回、私は「あとがき」つまり、感想文だけしか担当しておりませんが、そこから一部抜粋。

=====================================

借金が原因で自死という最悪の事態はもちろん、家族が離散するというようなケースを封じこめるために奔走している山本氏の言葉には重みがあります。「どんな状態からでも必ず再生はできるし、最後には家族みんなで笑える日々を取り戻そう」とは言うものの、そのためにやるべきことはたくさんあります。まずは本書の内容を参考にして、「そもそも、住宅ローンを返済できなくなると、どうなるのか?」について知っておくことは必要ではないでしょうか。

私の専門でもある、ライフプランニングも同じです。「いつ、どんなお金が、どのように必要になり、そのときわが家の家計は?」ということを把握することで、将来のお金についての不安は和らぎます。高度に情報化された社会ですから、余計な情報に振り回されることなく、本当に必要な情報だけを上手に選び、心豊かに暮らしたいものですね。

=====================================

Amazonから購入できます。(画像クリックでAmazonへ)

住宅ローンに悩むために明日があるのではない。

家族の笑顔を見るために明日があるんだ。

住宅ローン問題は必ず解決できる!

FP面menが語る、現場声が贈る第三弾!

【住宅ローン破綻の前に読む本】

内容

まえがき

住宅ローンが返せなくなる原因と傾向

破綻の入り口・期限の利益の喪失

破綻から不動産処分の流れ

任意売却とサービサー

サービサーによる不良債権処理の流れ

任意売却による不動産処理の流れ

競売の流れ

差押

無策による影響

対処方法

あとがき

住宅ローンを借りる前に、読んでもらいたい本

宝塚市で活動するファイナンシャルプランナー

- 投稿日:

-

2014.10.17

- カテゴリー:

-

住宅ローン相談

- コメント・トラックバック:

- コメントは受け付けていません

固定金利か、変動金利か……

それぞれのメリットやデメリットについて整理して考えることも大切ですが、将来の家計の状態に合った返済方法を選ぶことが大切です。 もちろん、そのためには「家計のキャッシュフロー分析」をしてみると、より安心です。 家計のキャッシュフロー分析というと、少し面倒な感じをもってしまいますが、実は非常にシンプルな考え方です。 家計管理の考え方にも役立つはずです。

「変動金利のほうが金利が低くて返済額も少ないので魅力的だけど、金利上昇を考えると不安だ」という人は多いです。 現実には、「近い将来、金利が上昇し続ける」というのはあまり考えることもなさそうです。 しかしながら、住宅ローンの返済額について具体的に家計の将来像に盛り込んで試算してみることは、住宅ローンの借り方はもちろん、他にもいろいろな示唆を与えてくれます。

わが家の家計上の課題とか問題点がはっきりすると、住宅ローンの選び方や考え方も変わってきます。 「いつ頃、どんなお金が、どのように必要になり」そして、そのときわが家の家計は?と具体的に試算していくと、安全だと考えられる住宅ローンの借り方や返済方法がはっきりとしてきます。

住宅ローンの返済は長期間にわたります。 つまり、住宅ローンに関するご相談であっても、やはり「ライフプラン相談」の内容で、長期的な家計分析でしっかりと先を見通すことができればより安心です。 逆の表現をすると、住宅ローンで迷ってしまう理由は、長期的な家計の裏づけがはっきりしていないからではないでしょうか。

住宅ローンにも家計分析を

- 投稿日:

-

2014.09.26

- カテゴリー:

-

セミナー&イベント

- コメント・トラックバック:

- コメントは受け付けていません

FPさんを対象にした有料メールマガジン「FP面menが語る、現場声」を毎週発行するようになって、3年ほどになります。 よくぞ、ここまで続いたものです。 といよりも、購読いただいている読者の皆さんに感謝です。 また、メールマガジンの配信だけでは飽き足らず、何かと新しいものに飛びつく編集長の発案で、Ustream、Youtubeの動画配信と続き、最近では電子書籍の発行と、私としてはついて行くのに必死で半泣きです。T_T

さて、今回も編集長のいきなりの宣言で、電子書籍をシリーズ化するから!となりまして、第二弾の登場です。 中村さん(鬼編集長)が司会役となって、住宅ローンでありがちなご相談について私が答えるという形式を交えながら、「住宅ローンで後悔している人の共通点」というテーマでまとめています。 山本さんは今回、あとがきを担当。(第三弾はメインなので、半泣きになるはず)

Amazonから購入できます。(画像クリックでAmazonへ)

FP面menが語る、現場声 シリーズ第二弾!

「住宅ローンで後悔している人の共通点」

人生最大の買い物、住宅購入で失敗しないための重要なメッセージが、FP相談の最前線で見つかった。

【目次】

1:高度成長期の時代と今の世の中とでは、ひと言で言って「時代が違う」

・時代が違うとは?

2:神話的な返済負担率を考え、固定金利か?変動金利か?の答えを求めると

・固定金利か?変動金利か?

・固定金利?or変動金利?

3:繰り上げ返済・一括返済を考える

・退職間際の相談

・繰り上げ返済をするつもりだったのに。

4:まとめ

5:あとがき

目次だけを見ると、よくある住宅ローン指南書のようですが、いわゆる「住宅ローンはこう借りなさい」的な内容ではありません。 あくまでも住宅ローン相談をきっかけにして、どのようなご相談があり、そうしたご相談をとおして私自身がどのように考えているのか、できるだけ具体的にまとめたつもりです。 もちろん、住宅ローンを借りる前に読んでもらいたいのですが、借りたあとの人も、後悔する前にもう一度住宅ローンの返済計画をしっかりと考えてみるきっかけとして読んでもらいたい内容です。

もちろん、FPさんもね。(笑) FPさんで、まだ読んでいない人はこちらのシリーズ第一弾もどうぞ。

(画像クリックでAmazonへ)

ライフプラン相談なら、兵庫県宝塚市のライフプランラボへ

- 投稿日:

-

2014.09.22

- カテゴリー:

-

セミナー&イベント

- コメント・トラックバック:

- コメントは受け付けていません

ものすっごい時間、かかりましたが。(笑)

いわゆる、住宅ローン指南本ではありません。

もっと大切なことだと感じることを盛り込んだ内容です。

住宅購入をきっかけにした、ライフプラン相談が増えています。

- 投稿日:

-

2014.08.26

- カテゴリー:

-

住宅ローン相談

- コメント・トラックバック:

- コメントは受け付けていません

住宅ローンを借りると、「返済予定表(償還予定表)」が発行されます。 毎月の返済額(元金返済分、利息分)や、返済額の推移などについて、初回の返済分から最終回まで全て記載されています。 同様に、住宅ローンを借りる前の試算の段階でも、およその返済予定については確認することができます。

よくあるパターンですが、「退職後まで住宅ローンの返済が続く」というケースでは、退職金をあてにしなくてもいいように、(期間短縮型の)繰上げ返済をがんばって、なるべく早く完済しようね」というように「返済計画」を考える人も多いでしょう。 しかしながら、がんばろうと考えていた「繰上げ返済」も、なかなか思うように進められないこともよくあることです。 収入の伸びが期待通りではなかったのか、支出の伸びが予想以上だったのか、または両者ともなのか。 子どもがいる人の場合であれば、さらに、将来の教育費のための貯えも気になるので、どうしても「繰上げ返済」のことが後回しになってしまうこともあります。

さて、冒頭の話題に戻ります。 「住宅ローンの返済計画」ですが、金融機関から発行された「返済予定表」も「返済計画」のひとつです。 ただし、決められた借入条件で、決められた返済予定に沿って完済まで返済をしていくという、「初歩の予定表」です。 わが家のライフプランに基づいて、将来の家計の様子をしっかりと分析し、効率的に住宅ローンを返済していける「わが家だけの返済計画」を立てておくことが必要ですね。

グラフは、家計の将来像を基にしながら、貯蓄残高の推移予測と、繰上げ返済等も含んだ住宅ローン返済計画をプランニングしている途中のものです。 家族が希望する生活を基本に、できるだけ安全に効率よく住宅ローンを返済していくためには、こうした長期の家計分析が必要です。

住宅ローンを借りる前、そもそも住宅購入を考えたときから、「わが家にとって安全な住宅ローン」について、将来の家計から逆算しながら考えることが大切です。 住宅ローンの返済計画が安全であるというだけではなく、返済計画の信頼性が高く、家族が希望するライフスタイルを実現しながらというところが大切ですから。 住宅ローンを返済するためだけに、生きているわけではありませんもんね。

住宅購入は、ライフプランニングのチャンス

次のページへ »