- 投稿日:

-

2014.12.30

- カテゴリー:

-

老後資金相談

- コメント・トラックバック:

- コメントは受け付けていません

老後の暮らしのために、いくらの貯蓄を準備しておけばよいのでしょうか? という不安があること自体、ムリもないことだと思います。 公的年金制度や超低金利など、考えてみれば不安材料しか見当たりませんから。(汗)

ただし、結論から書いてしまうと、「いくら必要なのかは、いくら使いたいかで決まる」ということです。

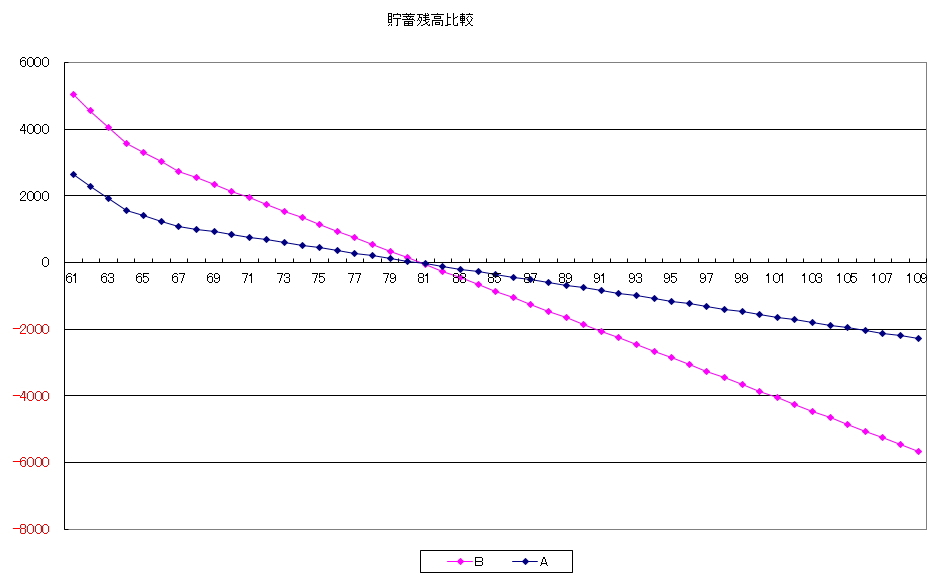

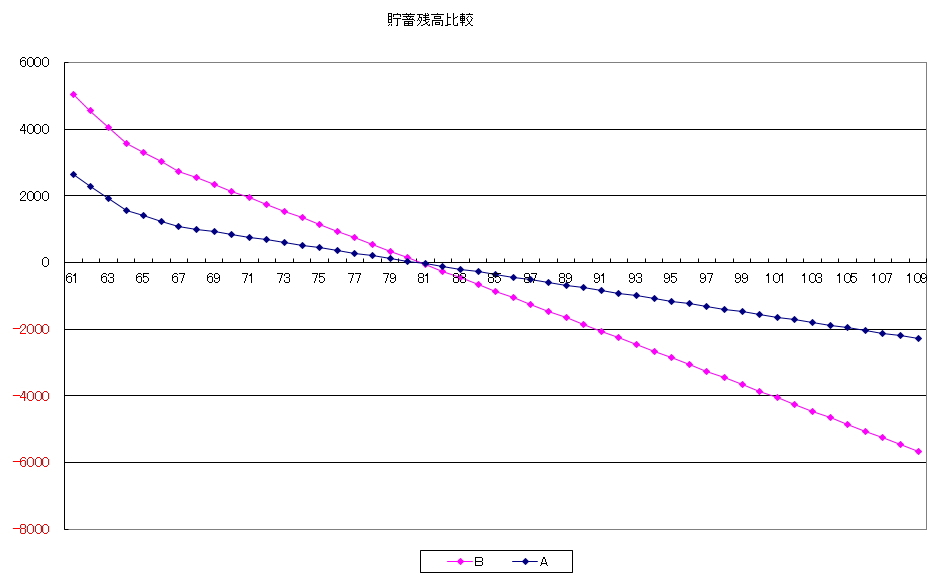

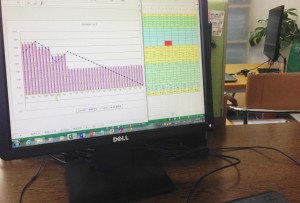

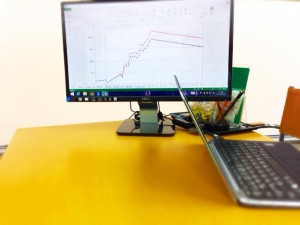

ちょっとお遊びというわけでもありませんが、貯蓄残高推移グラフを作ってみました。 60歳定年で完全リタイア、65歳以降は夫婦それぞれの年金収入のみという前提で、比較するために変更したところは……

(B)ピンクの折れ線グラフ

リタイア時の貯蓄残高は5,500万円で、以降の年間支出額は480万円(月々40万円)

(A)ブルーの折れ線グラフ

リタイア時の貯蓄残高は3,000万円で、以降の年間支出額は360万円(月々30万円)

どちらも81歳の時点で、同じように貯蓄残高は底を尽いてしまいます。 ま、そのようにグラフを作ったので当然の結果ですが。(笑)

実際には、貯蓄残高を気にしながら暮らしていきますから、貯蓄がゼロになるというのはあまり考えられませんね。 とは言うものの、生活水準はやはり年金収入を基本に、預貯金の残高を頼りにしながら決まっていきます。 貯蓄が潤沢にあっても、使えば減ります。 これも当たり前のことでしたね。

つまり、老後の準備を考えるのであれば、「どのような暮らしを希望するのか」というところから始めることが大切です。 もちろん、潤沢な預貯金があれば選択肢が増えることも当然です。 現役時代の暮らしも大切ですが、長い期間にわたる老後の暮らしについても考えておきたい。 医療や介護の備えはどのように考えればよいのか。 漠然と考えているだけでは、なかなか行動に結びつきません。 退職金制度や60歳以降の働き方にも大きな変化が現れています。 老後の暮らしや働き方、お金の不安については、ライフプランを考えるところから始めておきたいですね。

ライフプラン相談は、宝塚市のファイナンシャルプランナー ライフプランラボへ

- 投稿日:

-

2014.12.09

- カテゴリー:

-

ライフプラン相談

- コメント・トラックバック:

- コメントは受け付けていません

ライフプランラボが開業して以来、ずっとこだわっているのが「家計のキャッシュフロー分析」です。 「キャッシュフロー」という言葉だけだと、企業会計に関する専門的なものというイメージですが、「家計の……」ですから、もっとシンプルでわかりやすいものです。 ご相談にお越しになる方のなかにも、ご自身で「家計のキャッシュフロー表」を、完成させてからお持ちになる人もいらっしゃいます。

家計のキャッシュフローとは、シンプルに現金収支のこと。 まずは、現在の家計の状況について、年間の現金収支を把握するところから始めます。 次に、将来の現金収支について予測していくわけですが、そのためにはライフプラン(生活設計)を考えることが必要です。

子どもがいれば、教育進路についてどのように考えるのか。 将来、住まいを購入したいのか、だとすればいつ頃か。 夫婦の働き方については、今後、どのように考えているのか。 海外旅行などのイベントや、自動車の買い替えなども含め、いろいろな予定について予算を考えていく作業の繰り返しです。 もちろん、ずっと先のことまで一気に決められるはずはありませんから、どこまでやるのかはケースバイケースですが。

家計のキャッシュフロー表を作成すると、将来のわが家の家計の様子が手に取るようにわかります。 怖いですか?(笑)

現状のまま推移すると、わが家の将来の家計がどのように変化するのか、という部分が具体的になります。 つまり、漠然と不安に感じていた部分が明らかになるので、「今からこうしていこう」という具体的な目標設定ができるようになります。

もちろん、住宅ローンを借りるときの長期的な返済計画などにもピッタリですね。 また、生命保険を考えるときや、他の金融商品を検討するときにも、将来の家計の様子から逆算して考えることができるので安心です。 子どもの教育費が、「いつ、どれくらい、どんなふうに必要になるのか」という場合にも、具体的に把握することができるようになります。

「将来が不安で……」という場合、「家計面での裏づけがないので不安だ」ということが多いです。 不安の正体を突き止めてしまえば、事前に対策を立てることもできます。 また、「不安だと思っていたけど、大丈夫だった」というケースだってありますから。

「こうしていれば、わが家の将来はだいだい大丈夫」という家計の目安をもって暮らしていくことは大切です。 それに、将来、希望する「あんなこと」や「こんなこと」について、できればたくさん実現したいものですよね。 多くの選択肢のなかから、本当に手に入れたい「夢や希望」を実現するためにも、長期的な家計の裏づけは必要ですから。

ライフプラン相談は、ライフプランラボへ

- 投稿日:

-

2014.12.02

- カテゴリー:

-

ライフプラン相談

- コメント・トラックバック:

- コメントは受け付けていません

「いつ頃まで、どんなペースで働く必要があるのか」というご相談に至るケースもあります。 きっかけは住宅ローンや退職金など、いろいろなケースがあります。 結果として「働き続ける」ことについても、選択肢のひとつとして考慮する必要がある場合ですね。 60歳以降も働き続けるといっても、継続雇用、再就職や、パートなどまで考えるとなると簡単に決められるものでもありません。 また、いったん退職してからでは選択肢を狭めることになってしまいます。

やはり、最初にやるべきことは、家計の将来の様子について具体的に把握すること。 それから、どのような暮らしを希望するのか考えること。

「どのような暮らしを希望するのか」って、お金の心配だけではありません。 長く続けられる趣味はありますか? ご近所に仲のよい友達はいますか? もっと言うと、健康面での不安はありませんか? (私自身も自問自答)

すべてが手に入るわけではありませんが、家計の裏づけに基づいて、できればたくさんある選択肢の中から選んでいきたいものですよね。 そのためには、やはり早い準備が必要です。 老後の暮らしについて具体的に考えてみること。 最初は妄想レベルでも構いませんよ。(笑)

「どんなペースで、いつまで働くのか」によって、家計の様子がどれくらい変化するのか具体的になると、働くことについての考え方も少し変わってきます。

老後の充実した暮らしのためにもライフプランニング

- 投稿日:

-

2014.11.29

- カテゴリー:

-

ライフプラン相談

- コメント・トラックバック:

- コメントは受け付けていません

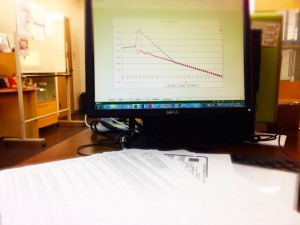

住宅ローン返済計画について、いろいろな可能性を探っているところです。

ずっと先の貯蓄残高には、それほど大きな影響がないように感じることがあっても……。

途中、予測される貯蓄残高の推移には「大きくて深い」意味があります。 住宅ローンに関するご相談であっても、ライフプラン相談と同じレベルの「家計のキャッシュフロー分析」は、やはり大きな示唆を与えてくれます。 新しく住まうことになった家、長く住んでいる家、どちらも生活している家族みんなの暮らしを大切にしたいもの。

住宅ローンに限らず、マネーや家計に関することについては、「希望する暮らしを実現するために、今、やるべきことを考える」ようにしたいものです。 「損得勘定」や「損得感情」だけで判断するわけにはいきません。

将来の家計を予測し、そこから逆算して今を考える。

「どんな暮らしを希望するのか」

大げさで難しいことではありません。 みんなが同じように考えていることですが、「少し深く、少し広く、少し長く」考えるところからお手伝いさせていただきます。

ライフプラン相談は、宝塚市のライフプランラボへ

- 投稿日:

-

2014.11.06

- カテゴリー:

-

その他

- コメント・トラックバック:

- コメントは受け付けていません

ライフプランラボは初回面談のみ無料です。 つまり、「お試しの面談」、「相談のための相談」のようなイメージです。

とはいっても、通常の相談メニューと同レベルの内容で対応させていただきます。 初めてご相談にお越しになる場合のきっかけはいろいろとありますが、どのようなご相談内容であっても「ライフプラン」を中心に考えていくことが問題点や不安を解決するための近道であることが多いです。 また、家計管理の考え方についても、ライフプランラボで使っている「家計のキャッシュフロー表」の考え方を取り入れると、長期的な家計管理の目安や、適度な貯蓄と支出のバランスなどについての考え方を理解できます。

初回面談でも、その場で「家計のキャッシュフロー分析」についてはある程度のレベルまで作ってしまうことができます。 もちろん、より精度の高い分析や、ライフプランに合った問題解決のためのプランニングについては、有料相談のコースを選んでいただいて少し時間をかける必要はありますが。

家計のキャッシュフロー分析の利点は、将来の家計の様子がはっきりすることにつきます。 ご相談のきっかけとなった問題が、実はそれほど大きな問題でないことや、その他にもっと大きな問題点が明らかになることもあります。 顕在化している課題や問題点、潜在的な課題についても把握することができるのがキャッシュフロー分析の特徴です。

漠然と、「なかなかお金が貯まらなくて」という場合でも、現状を把握するところから始めて、将来希望する夢や目標について具体的に考えてみることは、家計管理に対する苦手意識を改善するきっかけにもなります。

ライフプランラボの初回面談をご利用くださいね

- 投稿日:

-

2014.11.02

- カテゴリー:

-

セミナー&イベント

- コメント・トラックバック:

- コメントは受け付けていません

シリーズ第三弾です。

「住宅ローンが返せなくなったら、何が起こるんだろう」と不安に感じるのは、何が起こるのか知らないから。 事前にしっかりとした知識があれば、あわてず時間をかけて対策を考えることができます。 今回、私は「あとがき」つまり、感想文だけしか担当しておりませんが、そこから一部抜粋。

=====================================

借金が原因で自死という最悪の事態はもちろん、家族が離散するというようなケースを封じこめるために奔走している山本氏の言葉には重みがあります。「どんな状態からでも必ず再生はできるし、最後には家族みんなで笑える日々を取り戻そう」とは言うものの、そのためにやるべきことはたくさんあります。まずは本書の内容を参考にして、「そもそも、住宅ローンを返済できなくなると、どうなるのか?」について知っておくことは必要ではないでしょうか。

私の専門でもある、ライフプランニングも同じです。「いつ、どんなお金が、どのように必要になり、そのときわが家の家計は?」ということを把握することで、将来のお金についての不安は和らぎます。高度に情報化された社会ですから、余計な情報に振り回されることなく、本当に必要な情報だけを上手に選び、心豊かに暮らしたいものですね。

=====================================

Amazonから購入できます。(画像クリックでAmazonへ)

住宅ローンに悩むために明日があるのではない。

家族の笑顔を見るために明日があるんだ。

住宅ローン問題は必ず解決できる!

FP面menが語る、現場声が贈る第三弾!

【住宅ローン破綻の前に読む本】

内容

まえがき

住宅ローンが返せなくなる原因と傾向

破綻の入り口・期限の利益の喪失

破綻から不動産処分の流れ

任意売却とサービサー

サービサーによる不良債権処理の流れ

任意売却による不動産処理の流れ

競売の流れ

差押

無策による影響

対処方法

あとがき

住宅ローンを借りる前に、読んでもらいたい本

宝塚市で活動するファイナンシャルプランナー

- 投稿日:

-

2014.10.26

- カテゴリー:

-

セミナー&イベント

- コメント・トラックバック:

- コメントは受け付けていません

昨日、お話しをさせていただいたセミナーのひとコマですが、内容を簡単にご紹介してみたいと思います。 まずは、レジュメのタイトルから……。

「ライフプラン・キャリアプラン・マネープラン」自分らしい暮らしを実現するために

「少子高齢化社会のオモテとウラ」

「ライフとキャリア」

「三つの健康とバランス」

「ライフとマネー」

「収入と支出のバランス」

「希望するライフスタイル」

「ライフプランニング(家計のキャッシュフロー分析)」

「一時的ニーズと真のニーズ」

全体の流れはこんな感じですが、私が開業以来、実際のご相談をとおして感じたり考えたりしてきた経験をもとにして構成しています。 老後(とはいっても60代は、まだまだ若いのですが)の働き方や暮らし方は、今後もますます多様化していきます。 もちろん、価値観も同じように多様化していくでしょうから、自分らしい暮らしといっても簡単に決められるわけではありません。 希望するライフスタイルや生活設計を考えるとき、経済的背景(家計の裏づけ)が必要なことは言うまでもありませんが、そのために必要な家計管理の考え方は非常にシンプルです。

日々の暮らしの積み重ねが、将来の家計にどのような影響を与えることになるのか、意識しながら暮らすのと漫然と暮らすのでは、やはり大きく違ってきます。 多くのものをガマンして、節約しながら生活しようということではありません。 本当に手に入れたいモノやコトを実現するために、将来から逆算して今を考えることが大切です。 いろいろな事例を交えながらお話しをさせていただきました。 また、ライフイベント表を実際に作ってみる(時間の関係でちょっとした体験モードでしたが)ことも、考え方を整理する意味で参考になったのではと考えています。

普段、こうした機会をいただけるように積極的に活動しているわけではありませんが、幸運にもお声をかけていただくこともあり、私自身も充実した時間になり感謝しています。

シニアの働き方セミナーの記事へ

ライフプランラボ 過去のセミナーおよび出講一覧

- 投稿日:

-

2014.10.25

- カテゴリー:

-

セミナー&イベント

- コメント・トラックバック:

- コメントは受け付けていません

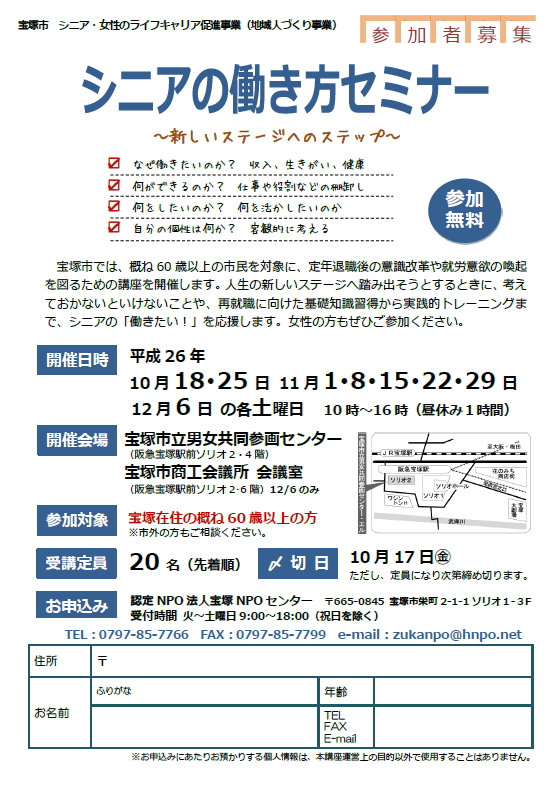

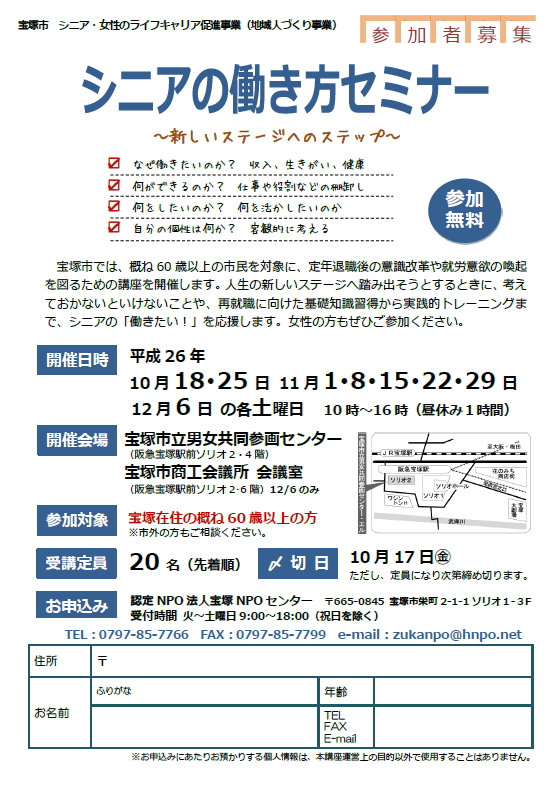

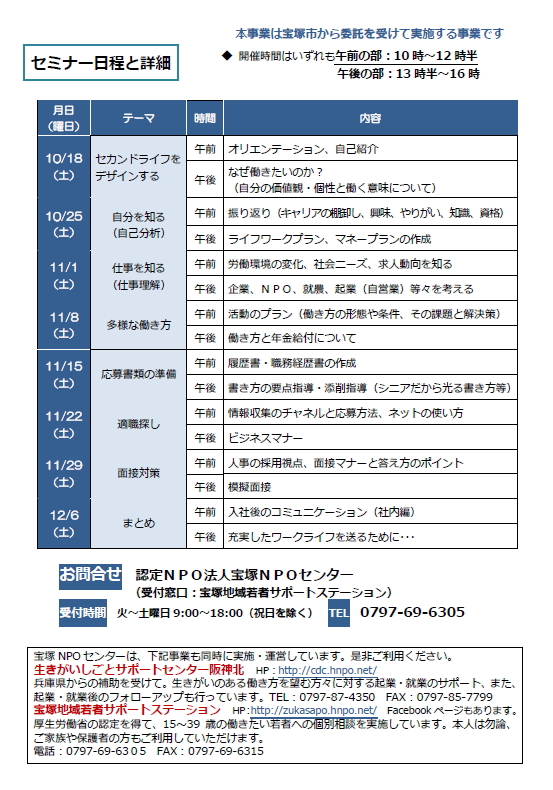

宝塚市 シニア・女性のライフキャリア促進事業(地域人づくり事業)

シニアの働き方セミナー ~新しいステージへのステップ~

8日間の講座ですが、2日目午後のパートを担当させていただきます。

「ライフワークプラン、マネープランの作成」と題して、ライフプラン・キャリアプラン・マネープランについてお話しをさせていただきます。

時間は2時間半とたっぷりあるので、ライフイベント表作成などのワークも体験していただく予定です。 そして、最近のセミナーでは、相談実務と同じように、「家計のキャッシュフロー表」をその場で使いながら、より具体的なイメージをお伝えしたいと思います。

ライフプランラボ 過去のセミナーおよび出講一覧

- 投稿日:

-

2014.10.24

- カテゴリー:

-

セミナー&イベント

- コメント・トラックバック:

- コメントは受け付けていません

宝塚市 シニア・女性のライフキャリア促進事業(地域人づくり事業)のひとコマを、7月に続いて認定NPO法人宝塚NPOセンターさんからお声をかけていただき担当させていただくことになりました。

シニアの働き方は大きく変化しています。 ライフプラン・キャリアプラン・マネープランはセットで考える時代とも言えます。

「豊かで安心な暮らし」を実現するために、希望する「生き方」「暮らし方」はもちろん、「働き方」についても考えておくことが必要です。 高齢者を取り巻く社会的・経済的背景や課題、長く働くことの意義や生きがいといったことについてお伝えできればと考えて準備しています。

今回も、ライフイベント表を使ったワークで一緒に考えていただく時間を設けています。

ライフプランラボ 過去のセミナーおよび出講一覧

- 投稿日:

-

2014.10.17

- カテゴリー:

-

住宅ローン相談

- コメント・トラックバック:

- コメントは受け付けていません

固定金利か、変動金利か……

それぞれのメリットやデメリットについて整理して考えることも大切ですが、将来の家計の状態に合った返済方法を選ぶことが大切です。 もちろん、そのためには「家計のキャッシュフロー分析」をしてみると、より安心です。 家計のキャッシュフロー分析というと、少し面倒な感じをもってしまいますが、実は非常にシンプルな考え方です。 家計管理の考え方にも役立つはずです。

「変動金利のほうが金利が低くて返済額も少ないので魅力的だけど、金利上昇を考えると不安だ」という人は多いです。 現実には、「近い将来、金利が上昇し続ける」というのはあまり考えることもなさそうです。 しかしながら、住宅ローンの返済額について具体的に家計の将来像に盛り込んで試算してみることは、住宅ローンの借り方はもちろん、他にもいろいろな示唆を与えてくれます。

わが家の家計上の課題とか問題点がはっきりすると、住宅ローンの選び方や考え方も変わってきます。 「いつ頃、どんなお金が、どのように必要になり」そして、そのときわが家の家計は?と具体的に試算していくと、安全だと考えられる住宅ローンの借り方や返済方法がはっきりとしてきます。

住宅ローンの返済は長期間にわたります。 つまり、住宅ローンに関するご相談であっても、やはり「ライフプラン相談」の内容で、長期的な家計分析でしっかりと先を見通すことができればより安心です。 逆の表現をすると、住宅ローンで迷ってしまう理由は、長期的な家計の裏づけがはっきりしていないからではないでしょうか。

住宅ローンにも家計分析を

« 前のページへ | 次のページへ »