- 投稿日:

-

2013.08.06

- カテゴリー:

-

家計

- コメント・トラックバック:

- コメントは受け付けていません

「1年間にいくらのお金が入ってきて、いくら出ていきましたか?」という質問に、自信をもって即答できる人は意外に少ないものです。

会社員の人であれば、給与天引きの財形貯蓄や持ち株会と、生命保険料や従業員組合費などの違いについても、「いったん現金として入ってきて、それぞれの費目で支出した」というように整理して考える必要があります。 もちろん、財形や持ち株会は現金として家計から出ていったわけではありませんから、月々の積み立て貯蓄と同じように「出ていったお金」には入らないわでです。

(収入)給与収入の年間支給額から税金や社会保険料などを差し引いた手取り金額、つまり家計に入ってきた金額

(支出)使ったお金、つまり家計から出ていった金額

(貯蓄)収入から支出を差し引いた金額、つまり家計に残った金額

1年間の(収入)(支出)(貯蓄)、それぞれの金額についておおまかにでも把握できていますか?

「家計簿をつける目的」がはっきりしていて、継続できれば大きな誤差は避けられるようになるはずです。 毎月の支出額は一定ではありませんから、多少のデコボコはありますが、1年間のトータルで金額を把握しておくことは大切です。

食費や水道光熱費、家賃や住宅ローン、子どもの教育費まで含めて、「1ヶ月に全部でいくら」使っているのか、合計金額を考えたことはありますか? 月々30万円だとすると、年間360万円になるはずです。 ところが、年払いの支出があったり、臨時の交際費があったりと、年間で合計すると考えているよりも金額が増えてしまうこともよくあります。

日々、月々の細かい支出ごと、家計簿レベルの目線以外に、1年間の家計支出全体を幅広く見渡してみて、「1年間に入ってきたお金と出て行ったお金、そして残ったお金、全部でいくら」という視点で家計を見ることができると、長期的な家計の将来についての予測がしやすくなります。 本当です。(笑)

ライフプランシミュレーション、家計のキャッシュフロー分析を用いた長期的な家計分析には、年間単位の現金収支を把握することが必要です。 その結果、「家計管理の目安」を手に入れることができますから、収入の増減や予想外の支出増などにも冷静に対応することができるようになります。 ちょっとしたことでお金に振り回されることのないように、「こうしていれば、わが家はだいたい大丈夫」という「ものさし」があれば安心です。

ライフプランラボ一番のお勧めメニューは、ライフプラン相談です

- 投稿日:

-

2013.06.29

- カテゴリー:

-

老後資金相談

- コメント・トラックバック:

- コメントは受け付けていません

将来、希望する「生き方」「暮らし方」って、年齢を重ねるにつれて自然と選択肢を狭めているように感じませんか? もう少し、ストレートな表現をすれば、「考えるよりも前に、簡単にあきらめていないか」ということです。 住まいのこと、医療や介護のことなど、不確定な要素がたくさんあり、お金を使うことに消極的になってしまうことも多いでしょう。 もしかしたら、不景気で収入が減るなか、大きな住宅ローンを抱えて頑張っている子どものことが心配で仕方ないという人もいるかもしれません。

心配だ、心配だ、と繰り返してしまう原因のひとつには、情報洪水が考えられます。 「これだけかかる老後の生活費」「公的年金は、やっぱり危ない」というような話題について目にしない日はありませんし、高齢化にともなう健康面や住まいの不安も大きいものがあります。 そうした場合には、老後のライフスタイルについて具体的に考えることで、漠然とした不安も軽くなることが多いです。

現役世代と同じように、老後の暮らしについても長期的な家計の様子を探ることで、具体的な暮らしの「目安」を見つけることができます。 冒頭に書いたように、最初から希望する暮らしをあきらめるのではなく、いろいろなライフイベントについて候補をたくさん挙げ、家計の裏付けをとおして優先順位を考えながら、実現できそうな選択肢をできるだけ多く確保しておきたいものですね。

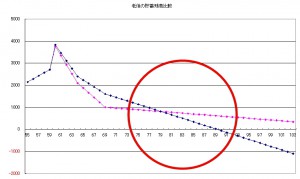

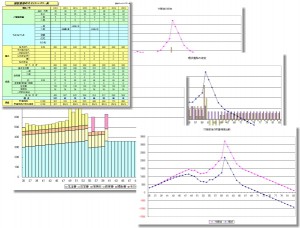

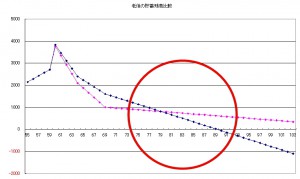

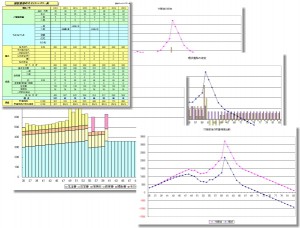

グラフは、ライフプランシミュレーションから作成した、貯蓄残高の推移予測グラフですが、リタイア後の生活設計にも役立ちます。 長い老後の生活、確保しておきたい預貯金や財産の額は、その人の考え方や家族構成はもちろん、どんな老後の生活を希望するのかによって大きく変わります。 まずは、自身がどんな「生き方・暮らし方」を望むのかを考えるところから始めることが大切です。 溢れる情報の中から、必要な情報を選ぶのはそのあとです。 もちろん、資産運用もひとつの手段ですが、その方法やリスク許容度を測るためにも、目的をはっきりとさせることが最初に必要なことですから。

老後の暮らしを豊かなものにするためにも、ライフプランラボにご相談ください

- 投稿日:

-

2013.06.24

- カテゴリー:

-

ライフスタイル

- コメント・トラックバック:

- コメントは受け付けていません

「消費税がアップする前に……」「アベノミクス効果への期待も高まり……」というように、住宅購入を考える人の背中を押す話題が増えています。

そんなところに、持ち家率が減少し、賃貸派が増えているというニュース SankeiBizの記事へ

住宅購入に関するご相談では、購入する物件がほぼ決まっていて、住宅ローンの契約直前というタイミングになることが多いです。 こうしたケースでは、ご相談のきっかけが「住宅ローンの借り方や、具体的な返済方法」になることがほとんどです。 もちろん、住宅ローンについてのご相談ですが、ライフプランラボではライフプランのシミュレーション、つまりライフプランをもとにした長期的な家計分析をさせていただくことがほとんどです。

また、「そろそろ家を買うことを考えていますが……」というタイミングでご相談にお越しになる方の場合には……

そもそも、金額的にどれくらいの家だったら買っても大丈夫なのか。

マンションと一戸建てとで、どっちがいいのだろう。

子どもが小さい間は郊外の広い一戸建てに住みたいが。

将来、高齢の両親と同居することになるかもしれない。

持ち家にはこだわらないが、ずっと賃貸というのも不安がある。

例を挙げればキリがありませんが、こうしたご相談は「ライフプラン」に関するご相談そのものですよね。 生き方や暮らし方と同時に、「住まい方」についての価値観を家族で共有しながら「わが家の住まいについての選択肢」を考えていくという作業になります。

冒頭のニュースにもあるように、「自分らしい暮らし」という個人の価値観を優先した生き方や暮らし方が、持ち家志向にも影響を与えはじめたということでしょうか。 多様化するライフスタイルのなかで、「わが家はどんな暮らしを希望するのか」というプランについて具体的に考えていくためには、家計の裏づけを考えることが必要になってきます。

住まいについて必要になる予算、子どもの教育費、老後の暮らしなど、将来のライフプランについて家計の状況を予測しながら、具体的な目標を立てていくと、どのようなメリットがあるでしょうか。

漠然としたライフプラン上の夢や希望といった、たくさんあるライフイベントについての優先順位がはっきりします。 家計の裏付けを伴った、わが家の価値観やこだわりが具体的になることで、希望する暮らしを実現し、「豊かで安心な暮らし」が手に入ります。 ライフプランについてじっくりと考えてみること、大切なことですよ。

わが家のライフスタイルを確立するためにも、ライフプラン相談は最適です

- 投稿日:

-

2013.06.20

- カテゴリー:

-

生命保険相談

- コメント・トラックバック:

- コメントは受け付けていません

子どもが生まれたら、「学費の準備のために、月々1万円くらいの積み立てを始めよう」と、学資保険や子ども保険の契約をする場合は多いと思います。 月々、1万円とか2万円くらいのムリのない範囲の金額で。 2人目の子どもが生まれると、「同じように、やっておいてあげないと」というのも親心です。 さて、この、「ムリのない範囲の金額で」というのが、なかなか難しい時代になってしまいました。

年功序列に終身雇用、黙っていても給料が自然と増えたというのは過去の思い出に。(汗)

子どもが小さい間には、ムリのない金額だと思っていたものが、子どもの成長に合わせるように家計にとって負担になってしまうことも考えられます。 もちろん、子どもの教育については、生まれてすぐに決められるようなテーマではありません。 しかし、早いうちから時間をかけて準備するというのは確実にお金を貯める基本です。

預貯金の金利が低いのは仕方ないことですが、「少しでも有利な商品に」ということで最近では学資保険の代わりに終身保険を使うことも多いようです。 終身保険といっても「低解約返戻型」というタイプの商品で、保険料払い込み期間中の途中解約については、一般的な終身保険よりも少し不利になるという特徴があります。 途中解約については不利になりますが、計画通りに保険料払い込みを終えると、その後の解約返戻率は有利になりますから、「少しでも有利なほうがいいよね」ということで、魅力的な選択肢のひとつになる場合が多いようです。 (もちろん、私も同じような提案をすることはあります)

※解約返戻率の比較という貯蓄目的だけではなく、お父さん、お母さんの死亡保障や、保険料払い込み免除など、他にも十分な検討が必要です。

ケースバイケースですが、10年~18年間という長期間にわたる学資の積み立てプランですから、途中で修正が必要になることも想定しておくことは重要です。 心配しすぎて何もできないようでもいけませんが、子どもの教育費用を……、と考えるようになったときには、長期的な家計分析をしてみるタイミングとしては最適です。 子どもの教育について、わが家ではどのように考えるのか、教育費だけの問題ではなく、教育方針について夫婦でよく話し合ってみることも大切なことですよね。 子どもの個性もありますし、すぐに「これだ!」という結論には至らないかもしれませんが、あくまでもきっかけとして考えてみればいかがでしょうか。

教育費や住宅ローンなど、長期的に大きな支出を伴うライフイベントについては、ライフプランをもとにした家計分析の結果を参考にしながら、「ムリのない範囲の金額」についての信頼性を高くしておきたいものです。 もちろん、お金の問題だけではなく、家族みんなが安心して豊かに暮らすためにも、長期的な家計の裏付けを手に入れておくことは必要です。

教育についての具体的なイメージまではっきりしている場合には、「いつ頃」「いくらくらい」が必要になるが、その時の家計の状況がこうだから、今から「これくらいの金額」で準備を始めよう、それほど「ムリな金額」でもなさそうだし。 というのが家計の裏付けです。 ここまではっきりしてなくても、「ムリのない範囲の金額」であれば、最終的には貯蓄が積み上がることに問題もないわけですから。

「ちょっと厳しいかもしれないけど、これくらいの金額くらいは頑張ってみよう」という意気込みは褒められるべきですが、希望する将来のライフイベント、何を優先したいのかトータルで考えてみると、いろいろな発見があるかもしれませんよ。 もちろん、お金を貯めること自体に問題はありませんが、他にも日々の生活を楽しむことだって大切です。

子どもの教育もライフプランのひとつです。 ご相談はライフプランラボへ

- 投稿日:

-

2013.06.13

- カテゴリー:

-

ライフプラン相談

- コメント・トラックバック:

- コメントは受け付けていません

「住宅ローンについてご相談したいのですが、一緒にライフプランについてもお願いできますか?」

「生命保険の見直しを考えているのですが、ライフプランについてもご相談したいのですが」

というようなお問い合わせが増えています。

住宅ローンや生命保険を考えるときに、表面的な商品設計だけを考えていても、「わが家にとって最適な」という選び方にたどり着くのは難しいものです。 もちろん、一般的な情報はいくらでもありますが、わが家の家計が「一般的」なものかどうかということ自体、実はなかなかわからないもですから。 もちろん、他にも、子どもの教育費用のことや、老後の生活設計のことまでとなると、「お金なんて、いくらあっても足りない」というような印象を持ってしまうほどです。

ライフプランというのは、「人生設計」や「将来設計」のようなものです。 お金が足りるのかどうかよりも、まず最初に、「どのような暮らしを望むのか」ということを考えることが大切です。 子どもの教育、住まいは、仕事は、老後の生活は……。 つまり、家族のライフスタイルをもとにして、具体的な将来のイベントを考えていく作業なんですね。 ライフイベントをいくつも考えることで、将来の目標ができ、イベントごとの優先順位を考えることもできます。

将来、手に入れたい「夢」や「希望」は、たくさんあるほうがいいです。 人間って、不思議なもので、年齢を重ねるたびに、たくさんの夢や希望を忘れたり、あきらめたりしていることが多いのです。 「どうせ、ムリだから」と、あきらめてしまうの寂しいものですが、逆に、たくさんありすぎてどれも実現の可能性が低いというのも考えものです。 実現したいイベントごとに、わが家の家計から経済的な裏付けを考えていくことが、ライフプランシミュレーションです。

ライフプランラボでは、老後の生活設計はもちろんですが、住宅ローン、生命保険、教育資金の準備など、金融商品を選ぶ際にもライフプランについてご相談者と一緒に考えることから始めます。 ファイナンシャルプランを考える前に、ライフプランをしっかりと立てることが最も重要なことなんですね。 「こうしていれば、わが家は大丈夫」という目安を持っておくことはとても大切です。 わが家の将来、実現したい「生き方・暮らし方」を明確にすることはもちろん、確実に実現するためにも、お金の損得だけを気にするのではなく、ライフプランについて考えるところからスタートしてみませんか。

ライフプラン、将来設計に関するご相談はライフプランラボへ

« 前のページへ