- 投稿日:

-

2013.10.25

- カテゴリー:

-

損害保険相談

- コメント・トラックバック:

- コメントは受け付けていません

タイトルどおりです。(汗) 消費税増税は2014年4月からに決まりましたが、火災保険と地震保険も以前からささやかれていたように値上げが現実のものになりそうです。 新聞各社の報道によると値上げ幅は、火災保険で3~5%、地震保険は全国平均で15.5%くらいになりそうだということです。 地震保険の値上げ幅については大きく感じますが、「全国平均で」とあるように地震の危険度に応じて都道府県ごとの格差を見直したり、建物の耐震性能に応じた割引き拡大があったりと、一律にいくら値上がり(場合により値下がりもあり得る)すると決められない内容となっています。 いずれにしても、大幅アップの場合もありますので、気になる人は早めに情報収集しておきたいですね。

現在契約している火災保険、地震保険の保険期間や保険料の払い方によっては、当面の値上がりによる負担増をやわらげる方法もあります。 また、このブログでも何度も記事にしているように、台風や竜巻などの自然災害リスクも高くなっていることですから、この機会に火災保険・地震保険の契約内容について再度の確認をしてみることをお勧めします。

火災保険は、火事だけに備える時代ではなくなっています。 「火災、落雷、破裂・爆発」といった火災に関する補償はもちろん、「風災・雹(ひょう)災、雪災、水災」というような自然災害によるリスクにも備えることができます。 例えば、「水災」を補償の対象からはずすことで、保険料を節約することは可能ですが、マンションの上階だから、高台だからという単純な理由だけですぐに判断するわけにもいきません。 河川が氾濫したときの浸水想定区域や、豪雨による土砂災害警戒区域など、ハザードマップで簡単に調べることができますから、いろいろな情報を集めたうえで慎重に検討したいものです。

建物の構造や仕様はもちろんですが、周囲の建物との関係、立地環境、その土地独特の気候風土など、考えることはたくさんありますが、必要な補償、不要な補償を上手に選んで無駄なく安心な契約にしておくためにも、この機会に火災保険・地震保険を積極的に見直してみてはいかがでしょうか。

住宅ローンはもちろん、損害保険に関するご相談もライフプランラボへ

- 投稿日:

-

2013.09.08

- カテゴリー:

-

損害保険相談

- コメント・トラックバック:

- コメントは受け付けていません

自然災害に被災するというのは、そうそうあることではありませんが、温暖化の影響からでしょうか、災害リスクが年々高くなっているように感じるのは私だけではないでしょう。 最近の一般的な火災保険は、落雷・風災・ひょう災・雪災・水災といった災害リスクにも備えることができます。

特に、局地的豪雨による河川の氾濫や土砂崩れ、竜巻というような災害についてのニュースが目立つようになってきましたから、火災保険の補償内容については再確認をしておきたいものです。都心部でのゲリラ豪雨では、内水氾濫により鉄道やバスなどの交通機関がストップすることもあります。 ひと言で「自然災害に備える」といっても、具体的に考えておきたいことは多いようですね。

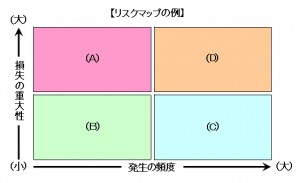

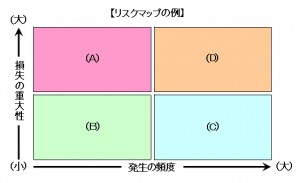

自然災害に備える場合、最初の手順としては「防災・減災」が優先されると思いますが、残念ながら被害に遭ってしまった場合には、経済的準備として火災保険などの保険によって備えておくことが必要です。 火災保険の補償内容を見直す場合、このブログで何度も登場している「リスクマップ」で具体的な経済的ダメージについて考えてみましょう。

あと、住まいがある地域独自の要因やマンションの上階などでは、火災保険の補償から「水災」を不担保とすることで保険料を大幅に節約することができますが、この場合にも安易に不担保としてしまうのではなく、しっかりと情報を収集したうえで判断したいものです。

国土交通省ハザードマップポータルサイト

国土交通省のハザードマップ以外にも、お住まいの市町村などのホームページにはハザードマップや、地域特有の情報にもとづいた防災情報などが掲載さてています。 「防災・減災」について家族で話し合っておくことも自然災害への備えとしては大切です。

火災保険の話題に戻りますが、津波については火災保険では補償されないので、地震保険でカバーしておく必要があります。 地震保険の必要性については、地域の地震リスクや住まいの構造、隣接する住居との関係まで幅広く考えなければいけません。 また、地震保険は火災保険にセットして契約するものや、他の共済制度、少額短期保険などの選択肢がありますから、必要があれば、それぞれの制度の違いについても理解しておくことが必要です。

火災保険にセットする地震保険では、保険金額の上限が火災保険金額の半分までと決められています。 その理由としては主に、住宅の再建よりも生活再建を目的としているからですが、「地震保険の保険金額では不安だ」という場合には、建物の火災保険と家財保険などについての保険金額を、もう一度じっくりと検証することで不安を補える場合もあります。

また、例えば兵庫県では、阪神・淡路大震災の教訓を踏まえた独自の制度があります。

兵庫県 フェニックス共済

このページにも記載されていますが、兵庫県のように「簡易耐震診断」や、「耐震改修促進事業」のような補助事業も各自治体で導入されています。 保険ではありませんが、建物自体の耐震性に問題がある場合など、こうした制度を利用するのもひとつの方法ですね。

いろいろと書いてきましたが、自然災害のリスクについては、ハザードマップやリスクマップを使って、災害がわが家の家計上に与える経済的リスクについて具体的に想定してみる必要があります。 東日本大震災後は、災害リスクについての情報も非常に充実するようになってきました。 火災保険を見直すときには、そうした情報を十分に活用してしっかりと備えておきたいものです。

住宅ローンを考えるときにも、火災保険や地震保険は大切です

- 投稿日:

-

2013.07.12

- カテゴリー:

-

損害保険相談

- コメント・トラックバック:

- コメントは受け付けていません

ライフプランラボでは、損害保険の取扱いもしています。 火災保険や自動車保険、そのほかにも損害保険の守備範囲は非常に広いのですが。 自動車保険については新聞や雑誌の広告、テレビやラジオのCMと、非常に目立ちます。 ところが火災保険はそれほどでもありませんね。 何故かはわかりませんが…。(笑)

住まいを購入する場合、マンションでも一戸建てでも、資金計画の中には事前に火災保険料というのが含まれています。 ところが、実際の契約内容についてじっくりと検討することって、現実には少ないのではないでしょうか。 家を買うことってたいへんな労力を伴いますから、住宅ローンのことすら後回しになってしまうことも多いので、火災保険となると最後の最後、時間もないタイミングで「なんとなく、これで…」ということも多いようです。

生命保険や住宅ローンに関するご相談の際、火災保険などの損害保険についても、「内容について教えていただけますか?」というケースも増えています。 地震や豪雨などの影響により、建物のリスクについて考える機会が増えたこともあると思います。 今は各自治体による防災情報も充実してきました。 ハザードマップなどは自治体ホームページなどで簡単に閲覧できますから、居住地域ごとの災害リスクなどを確認することも、火災保険を考える際には必要です。

今の火災保険は、「燃える」以外にも建物に関する多様なリスクをカバーできるような補償内容になっています。 生命保険と同じように、補償額を考えることはもちろん、必要な補償、不要な補償を適切に選ぶことも大切です。 もちろん、家計とのバランスをもとにして考えることが重要なことは言うまでもありません。 損害保険は、生命保険などの「人」に対する保険ではなくて、「物」に関する保険です(基本的な部分では)。 つまり、補償について考える基準(モノサシ)は生命保険よりもシンプルですから、「保険の選び方に関するご相談」の記事でもご紹介した「リスクマップ」を使うと非常にわかりやすくなります。

保険に関することで、迷ったときにはリスクマップで考え方を整理することをお勧めします。 「わが家の家計に存在するリスク」について、わが家の基準がはっきりしますから、安心感が違います。 また、最近の火災保険は、生命保険と同じように、「必要な補償」を選ぶことができるようになってきています。 建物の構造はもちろん、ハザードマップや隣接する住居のことまで幅広い情報をもとにして適切な契約をしたいものです。 もちろん、家計とのバランスをもとに考えることが基本です。

火災保険などの損害保険も、生命保険相談と同じように家計分析を得意とするライフプランラボにご相談ください

« 前のページへ