住宅ローンの残高に注目すると、新しい発見がある

なかなか住まいの購入に踏み切れない……。 というケースで考えられるものとして、「安全に返済していける住宅ローンの金額なんだろうか」というのがあります。 そのため、固定金利か変動金利か、元利均等返済か元金均等返済か、少しでも条件の良い金融機関はどこだろうか、というようにいろいろと悩むことが多いものです。 もちろん、住宅ローンは「借金」ですから、金利は低いほうがいい、借入金額は少ないほうがいい、というのは当然としても、ピッタリくる物件にはなかなかお目にかかれないものです。

……というよりも、住まいに対する価値観について、別の視点からも一度考えてみることが必要な場合があります。 住宅ローンの返済期間は、30~35年と長期間にわたることが当たり前になっていますが、「それだけ長い間、果たして本当に返済していけるのだろうか……」という心配が拭えないケースもあります。 ただし、多くの場合、勤務先の経営環境が芳しくない、転職の可能性がある、健康状態が気になる、子どもが多い、というように心配すればキリがないことかもしれません。 そんなことを気にしていると、そもそも家なんて買えないということでもありませんが、購入する物件の価格帯を考えるときに、少し別の角度からも比較してみてはいかがでしょうか。

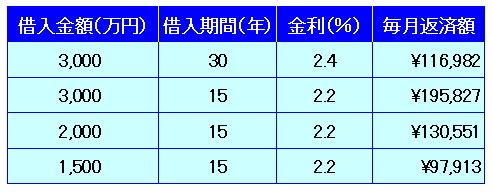

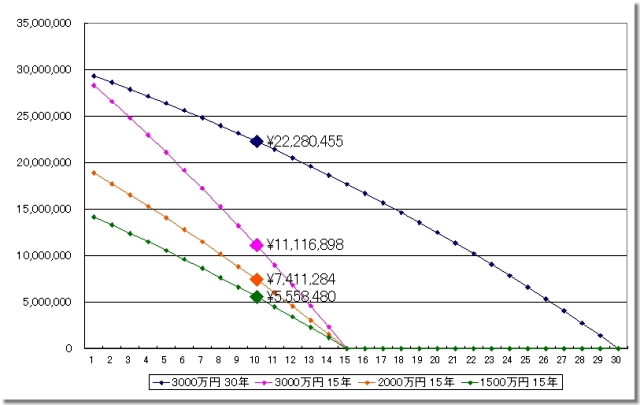

多少、強引なところもありますが、以下のような条件での比較です。 毎月の返済額(ボーナス併用なし)だけでなく、下のグラフの残高推移にも注目してみてください。

グラフの残高推移では、10年経過時の住宅ローン残高を記載しています。

借入金額と返済期間によって、毎月の返済額や残債の減り方が違ってくることは、考えてみれば当たり前ですし、表やグラフの結果についても容易に想像できる範囲ではないでしょうか。 しかしながら、購入する家の10年後の価値を考えたときはいかがでしょうか。 3千万円の住宅ローン、返済期間30年で購入した家の10年後の市場価格は?なんて、現実にはわかりませんが、返済期間が短い場合と比較してみると、住宅ローンの安全性という意味では、新しい発見になる人もいらっしゃると思います。 ただし、ムリをしてまで借入期間を短くしたり、無謀な繰り上げ返済になってはいけません。 あくまでも、住まい選びの考え方のひとつですよ。

また、返済期間が短くなることで変動金利を選びやすくなる場合もあります。 金利が低くなれば、当然ですが、今回の比較はもっと違ったものになります。 新築がダメで、中古物件がいいとかいう議論でもなく、もっと安い物件を探そうとかいうことでもなく、30~35年の返済期間がどうしても心配だという人は特に、購入する物件の将来価値と、住宅ローンの残高推移にも着目してみてはいかがでしょうか。 そうそう、賃貸vs購入という議論でもありません。(笑)

個人的には、中古物件がもっと流通するようになり、みんなが管理や修繕を早めにすることの価値を共有し、「長く大切に住まう」ことが当たり前になれば、住まいの選択肢がもっともっと広がっていいのにな……、と考えたりします。 将来、買い替え(住み替え)の可能性がある人も、「住まいの価値」って考えておきたいですよね。