- 投稿日:

-

2017.05.31

- カテゴリー:

-

ライフプラン

- コメント・トラックバック:

- コメントは受け付けていません

ども!ファイナンシャルコーチの溝本です。

一般的な家計で、住宅ローンの借り方・返し方や、生命保険をどうするのか、そして教育資金をどうやって準備するのか、くらいは誰もが考えたり相談したりしながら経験するはずですが、これがファイナンシャル・プランニングですね。 もちろん、家計上のマネーに関する課題は他にもたくさんあります。 投資や資産運用という難しいものだけではなく、シンプルな定期預金や積立貯金もファイナンシャル・プランですから。

一方で、ライフプランは、「生活設計」や「生涯設計」という意味で使われることも多いのですが、それは、「生き方」「暮らし方」だと考えています。 「自分と自分の家族が、どのように暮らしていきたいのか」について考えることです。 特別なことや、難しいことではありません、皆さんが普段から当たり前にしていることです。

今の時代、マネーに関する情報は巷に溢れていて、その多くがポジショントークになってしまっていることは、仕方のないことかもしれません。 そうした多くの情報を、例えば「住宅ローンの得な借り方」とか、「生命保険はこうしなさい」、「有利な学費の貯め方」というように独立した情報として収集していると、どうしても「どれがいいのかわからない」という状態になってしまいがちです。

ファイナンシャルプランは「手段」で、「目的」はあくまでもライフプラン。

将来、希望するライフプランという「目的」の多くを、できれば効率よく実現するための「手段」がファイナンシャルプランということですね。

住宅ローンや生命保険といったファイナンシャルプランについて、個別に考えているだけでは、引き続き多くの情報に翻弄されてしまうことになります。 ライフプランを実現するための手段であり、将来のライフプランから逆算するというイメージで考えれば、大きな失敗も避けられます。

ただし、大切なこと……

ライフプランは、将来にわたって変化するものです。

つまり、ライフプランを基に設計されたファイナンシャルプランであっても、ガチガチに効率のみを追求したものでは、将来、軌道修正が必要になったときに困ることがあるかもしれません。 街なかを走る車のステアリングが、レーシングカーのようなあそびのないステアリングだったら危険なのと同じです。

ライフプランは変化するものである…、という前提に立てば、ファイナンシャルプランも修正することを前提に考えることは当然です。 ライフプランの変化の可能性や度合いにもよりますが、大きな失敗につながらないように、ファイナンシャルプランもフレキシブルなものでありたいですね。

マネーに関する課題についてはライフプランを基に考えるクセをつけておきたいものです。 そう、「ゆる~く」でもいいので。

ライフプラン相談は、暮らしと家計のFP相談室 ライフプランラボへ

- 投稿日:

-

2016.12.19

- カテゴリー:

-

ライフプラン、ライフプラン相談

- コメント・トラックバック:

- コメントは受け付けていません

ライフプランラボには、ライフプランを考えるときに役立つちょっと楽しいカードがいくつかあります。 先日、ハッピーエンディングカード体験講座(出前開催)でも、すでに体験済みの人や年齢などに合わせて利用してもらいました。

ひとまず、こちらがハッピーエンディングカード。

そして、こちらが持ち味カード。

次に、持ち味マネーカード。

最後に、自分スタイル発見カード。

普段の相談業務でも、こうしたカードを使ってもらったほうがより深くライフプランについて考えてもらえるかな?というようなときに登場します。 もちろん、手にとって興味を示した人にも。 もちろん、カードワークのみでも気軽にご利用いただけますよ。

すべては、ライフプランニングのために。

ファイナンシャルプラン、ライフプランのことなら、宝塚市のライフプランラボへご相談ください。

- 投稿日:

-

2013.06.13

- カテゴリー:

-

ライフプラン相談

- コメント・トラックバック:

- コメントは受け付けていません

「住宅ローンについてご相談したいのですが、一緒にライフプランについてもお願いできますか?」

「生命保険の見直しを考えているのですが、ライフプランについてもご相談したいのですが」

というようなお問い合わせが増えています。

住宅ローンや生命保険を考えるときに、表面的な商品設計だけを考えていても、「わが家にとって最適な」という選び方にたどり着くのは難しいものです。 もちろん、一般的な情報はいくらでもありますが、わが家の家計が「一般的」なものかどうかということ自体、実はなかなかわからないもですから。 もちろん、他にも、子どもの教育費用のことや、老後の生活設計のことまでとなると、「お金なんて、いくらあっても足りない」というような印象を持ってしまうほどです。

ライフプランというのは、「人生設計」や「将来設計」のようなものです。 お金が足りるのかどうかよりも、まず最初に、「どのような暮らしを望むのか」ということを考えることが大切です。 子どもの教育、住まいは、仕事は、老後の生活は……。 つまり、家族のライフスタイルをもとにして、具体的な将来のイベントを考えていく作業なんですね。 ライフイベントをいくつも考えることで、将来の目標ができ、イベントごとの優先順位を考えることもできます。

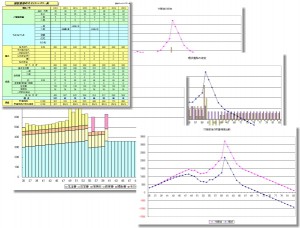

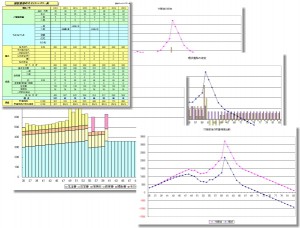

将来、手に入れたい「夢」や「希望」は、たくさんあるほうがいいです。 人間って、不思議なもので、年齢を重ねるたびに、たくさんの夢や希望を忘れたり、あきらめたりしていることが多いのです。 「どうせ、ムリだから」と、あきらめてしまうの寂しいものですが、逆に、たくさんありすぎてどれも実現の可能性が低いというのも考えものです。 実現したいイベントごとに、わが家の家計から経済的な裏付けを考えていくことが、ライフプランシミュレーションです。

ライフプランラボでは、老後の生活設計はもちろんですが、住宅ローン、生命保険、教育資金の準備など、金融商品を選ぶ際にもライフプランについてご相談者と一緒に考えることから始めます。 ファイナンシャルプランを考える前に、ライフプランをしっかりと立てることが最も重要なことなんですね。 「こうしていれば、わが家は大丈夫」という目安を持っておくことはとても大切です。 わが家の将来、実現したい「生き方・暮らし方」を明確にすることはもちろん、確実に実現するためにも、お金の損得だけを気にするのではなく、ライフプランについて考えるところからスタートしてみませんか。

ライフプラン、将来設計に関するご相談はライフプランラボへ